- Trang chủ

-

/ Chiến lược đảo chiều xu hướng với chỉ báo RSI và mẫu hình nến Engulfing

Chiến lược đảo chiều xu hướng với chỉ báo RSI và mẫu hình nến Engulfing

21/05/2024

11,170 lượt đọc

1. Giới thiệu về RSI và mẫu hình nến Engulfing

1.1. Chỉ báo Relative Strength Index (RSI)

Chỉ báo Relative Strength Index (RSI) là một công cụ quan trọng trong phân tích kỹ thuật được sử dụng để đo lường tốc độ (động lượng) và biên độ (độ lớn) của các chuyển động giá theo hướng. Chỉ báo này giúp nhà đầu tư xác định sự mua quá mức hoặc bán quá mức và tìm hiểu về tình hình tương quan giữa lực mua và lực bán.

Cách sử dụng chỉ báo kỹ thuật RSI hiệu quả

- Khi chỉ số RSI của một cổ phiếu di chuyển trên 70, nó thường được coi là quá mua và các nhà đầu tư có thể thấy cơ hội thoát ra khi nó cắt xuống dưới 70.

- Khi chỉ số RSI của một cổ phiếu di chuyển xuống dưới 30, nó thường được coi là quá bán, mang lại cho nhà giao dịch cơ hội vào lệnh khi nó vượt qua mức 30.

(Việc xét ngưỡng của chỉ báo sẽ tùy thuộc vào từng chiến lược của nhà đầu tư)

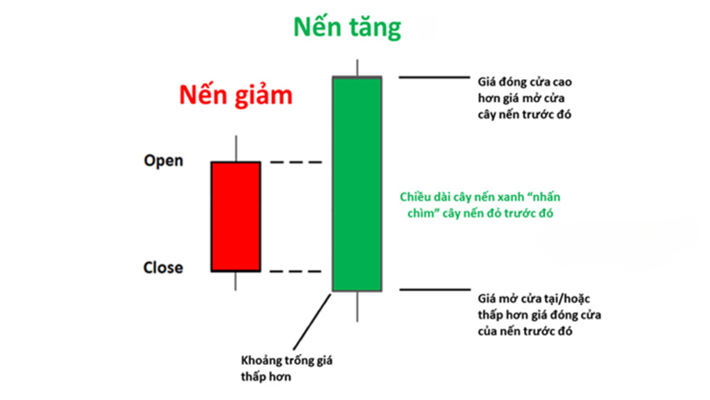

1.2. Mẫu hình nến Engulfing

Engulfing là một mô hình nến Nhật Bản có thể giúp các nhà giao dịch phân tích tâm lý thị trường và xác định một xu hướng mới khi nó bắt đầu.

- Khi nến Bullish Engulfing xảy ra, điều đó nghĩa là nhiều người mua tham gia vào thị trường hơn, đẩy giá lên, do đó dẫn đến sự đảo ngược xu hướng. Nến này thường xuất hiện ở đáy của một xu hướng giảm.

- Bearish Engulfing là phiên bản ngược lại của Bullish Engulfing. Mô hình này thường xuất hiện ở đỉnh của một xu hướng tăng và gợi ý một sự đảo chiều.

2. Cách tạo chiến lược kết hợp RSI và mẫu hình nến Engulfing trên nền tảng QM Platform

2.1. Quy tắc mua

- Khởi tạo vị thế mua: Khi RSI dưới 45 và nến Engulfing > 0

- Cài đặt chỉ báo RSI: Độ dài chu kỳ là 14 ngày

2.2. Quy tắc bán

Điều kiện đóng lệnh:

- Khởi tạo vị thế bán: Khi RSI trên 55

- Tỉ lệ chốt lời: 12 %

- Tỉ lệ cắt lỗ: 7 %

- Trailing take profit: 8 %

- Trailing stop loss: 4%

3. Kết quả chiến lược

3.1. Kết quả chi tiết với các chỉ số đánh giá hiệu suất chiến lược

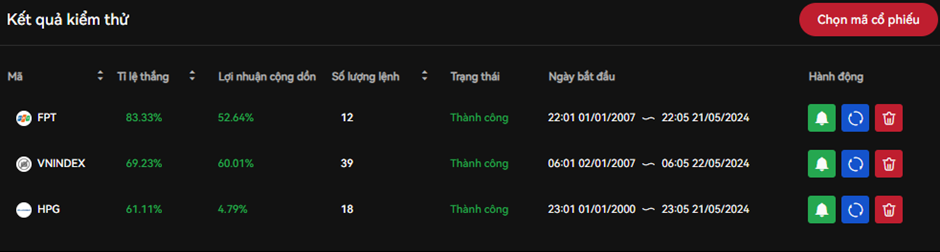

Chiến lược được kiểm thử với các mã cổ phiếu: HPG, FPT và chỉ số VNIndex trong giai đoạn 2007 - 2024

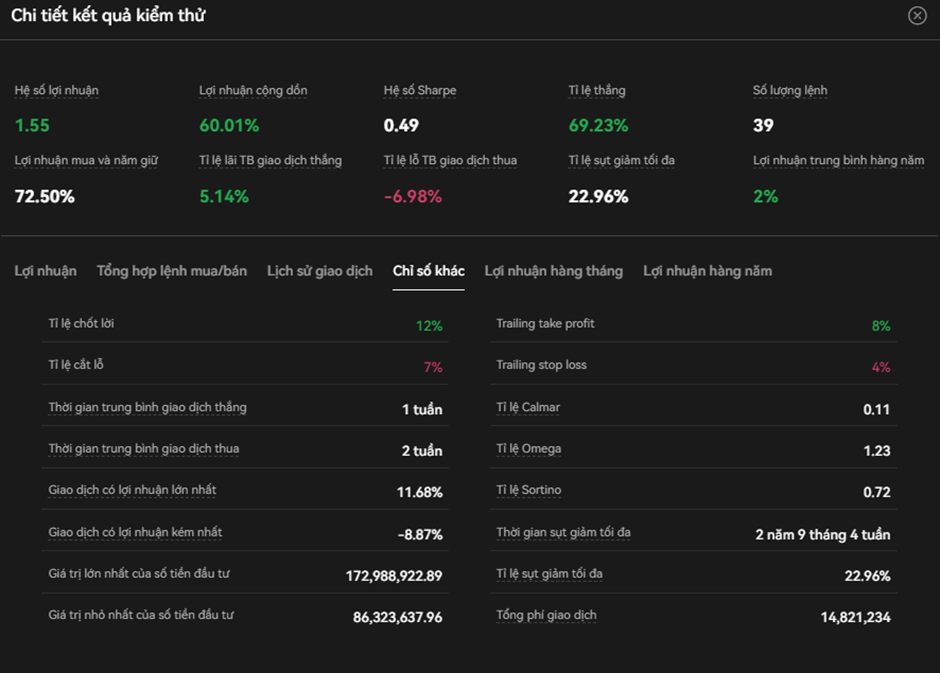

Kết quả chi tiết với chỉ số VNIndex:

- Tỉ lệ thắng: 69.23%

- Lợi nhuận cộng dồn: 60.01%

- Tỉ lệ lãi trung bình giao dịch thắng: 5.14%

Chi tiết kết quả kiểm thử chiến lược

Lợi nhuận hàng năm của chiến lược

Các chỉ số khác của chiến lược

3.2. Các điều kiện và các thông số liên quan để thực hiện Backtest chiến lược

Điều kiện Mở lệnh và Đóng lệnh của chiến lược sẽ hiển thị như sau:

- Điều kiện mở lệnh khi chỉ báo RSI < 45, hình thành một vùng quá bán và kết hợp với sự xuất hiện của mẫu hình nến Engulfing > 0 (Tức là khi xuất hiện nến Bullish Engulfing)

- Điều kiện đóng lệnh khi chỉ bán RSI > 55 hình thành một vùng quá mua

Kết quả với tín hiệu lệnh mua/bán

Tín hiệu mua/bán của chiến lược

QM Platform được thiết kế giúp nhà đầu tư có thể dễ dàng Backtest và tạo bot giao dịch:

📌 Không cần am hiểu về lập trình: Nền tảng QM Platform thân thiện với người dùng nhờ tính năng kéo thả, cho phép nhà đầu tư dễ dàng Backtest với các chiến lược.

📌 Hiệu suất nhanh chóng: Kết quả kiểm thử chiến lược được trả về trong vài giây với một khối lượng lớn dữ liệu, các mã cổ phiếu. Từ đó giúp đánh giá và so sánh với các tiêu chí một cách nhanh chóng.

📌 Nguồn dữ liệu phong phú: Kho dữ liệu của QM Platform bao gồm một loạt các chỉ báo kỹ thuật và mẫu nến, từ cơ bản đến nâng cao, cho phép người dùng có cái nhìn toàn diện về thị trường. Sự đa dạng này giúp nhà đầu tư phân tích và đánh giá các khía cạnh khác nhau của thị trường, từ xu hướng và động lượng đến khối lượng và biến động.

📌 Tùy chỉnh linh hoạt: Nhà đầu tư có thể dễ dàng điều chỉnh với các chiến lược, các tham số phù hợp với khẩu vị rủi ro của bản thân.

📢 HÃY THỬ NGHIỆM CHIẾN LƯỢC CỦA BẠN NGAY TRÊN NỀN TẢNG: QM PLATFORM NGAY HÔM NAY

Đánh giá

0 / 5