- Trang chủ

-

/ 61 Mẫu Hình Nến Trong Giao Dịch (Phần II)

61 Mẫu Hình Nến Trong Giao Dịch (Phần II)

14/07/2024

2,949 lượt đọc

Trong phần II của bài viết, QM Capital sẽ tiếp tục đi sâu vào các mẫu hình nến và cách ứng dụng chúng vào chiến lược giao dịch. Những mẫu hình này không chỉ cung cấp tín hiệu về sự đảo chiều và tiếp tục của xu hướng mà còn giúp nhà đầu tư xác định được các cơ hội giao dịch với độ chính xác cao hơn. Bằng cách kết hợp những mẫu hình nến nâng cao với các công cụ phân tích kỹ thuật khác, nhà đầu tư có thể phát triển những chiến lược giao dịch toàn diện và hiệu quả, tối ưu hóa lợi nhuận và giảm thiểu rủi ro trên thị trường chứng khoán.

1. Mẫu hình nến Doji

1.1. Khái niệm:

Mẫu hình nến Doji là một trong những mẫu hình nến nổi tiếng nhất, thể hiện sự do dự trong thị trường. Đặc điểm của mẫu hình này là giá mở cửa và giá đóng cửa gần như bằng nhau, tạo thành một thân nến rất nhỏ hoặc không có thân nến.

1.2. Cách nhận diện mẫu hình Doji:

Giá mở cửa và giá đóng cửa gần như bằng nhau:

- Thân nến rất nhỏ hoặc không có thân nến, thể hiện rằng giá mở cửa và giá đóng cửa gần như bằng nhau.

- Điều này cho thấy sự do dự giữa lực mua và lực bán, không bên nào chiếm ưu thế.

Chiều dài của bóng nến có thể thay đổi:

- Bóng nến trên và dưới có thể dài hoặc ngắn, tùy thuộc vào biến động giá trong phiên giao dịch.

- Một Doji có bóng nến dài thể hiện sự biến động mạnh trong phiên, nhưng cuối cùng lực mua và lực bán vẫn cân bằng.

1.3. Ý nghĩa và hành động giao dịch:

- Sự do dự trong thị trường: Mẫu hình Doji cho thấy sự cân bằng giữa lực mua và lực bán, biểu hiện sự do dự trong thị trường. Đây là dấu hiệu rằng xu hướng hiện tại có thể đang mất đà.

- Tín hiệu đảo chiều tiềm năng: Khi mẫu hình Doji xuất hiện sau một xu hướng kéo dài (dài hạn hoặc ngắn hạn), nó có thể là tín hiệu cho một sự đảo chiều tiềm năng. Nếu Doji xuất hiện sau một xu hướng tăng mạnh, nó có thể báo hiệu một sự đảo chiều giảm giá và ngược lại.

- Tăng cường ý nghĩa khi kết hợp với các mẫu hình khác: Ý nghĩa của Doji tăng lên khi nó là một phần của các mẫu hình khác như Morning Star, Evening Star, hoặc Doji Star. Những mẫu hình kết hợp này thường cung cấp tín hiệu đảo chiều mạnh mẽ hơn.

1.4. Hành động giao dịch:

- Trong xu hướng tăng: Nếu Doji xuất hiện sau một xu hướng tăng mạnh, các nhà giao dịch nên cẩn trọng vì đây có thể là dấu hiệu của sự đảo chiều giảm giá. Họ có thể xem xét bán ra hoặc thiết lập các vị thế bảo vệ.

- Trong xu hướng giảm: Nếu Doji xuất hiện sau một xu hướng giảm mạnh, nó có thể báo hiệu sự đảo chiều tăng giá. Nhà giao dịch nên xem xét mua vào hoặc thiết lập các vị thế mua để tận dụng sự thay đổi này.

Hình 1. Mẫu hình nến Doji

2. Mẫu hình nến Doji Star

2.1. Khái niệm:

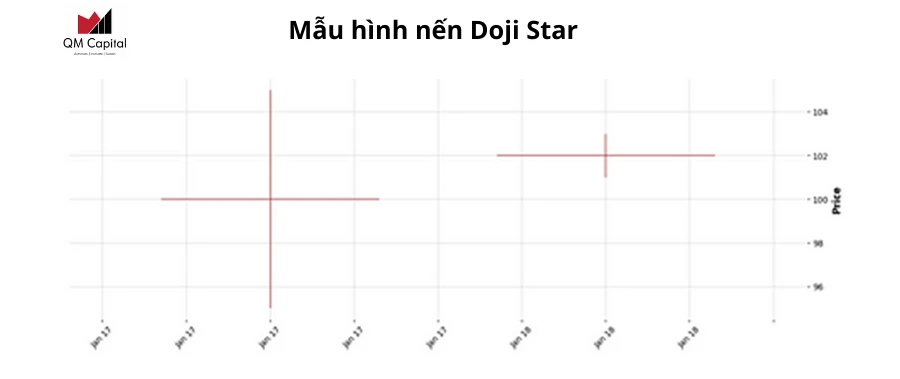

Mẫu hình nến Doji Star là một mẫu hình báo hiệu sự do dự trong thị trường, thường xuất hiện ở đỉnh hoặc đáy của một xu hướng. Mẫu hình này được hình thành bởi một cây nến Doji (một nến có thân rất nhỏ hoặc không có thân nến) có khoảng trống so với cây nến trước đó.

2.2. Cách nhận diện mẫu hình Doji Star:

Cây nến đầu tiên (Nến thân dài):

- Trong xu hướng tăng: Là một cây nến xanh dài, thể hiện lực mua mạnh.

- Trong xu hướng giảm: Là một cây nến đỏ dài, thể hiện lực bán mạnh.

Doji (Nến Doji):

- Có khoảng trống so với cây nến trước đó (gap up trong xu hướng tăng và gap down trong xu hướng giảm).

- Giá mở cửa và giá đóng cửa gần như bằng nhau, tạo thành một thân nến rất nhỏ hoặc không có thân nến.

- Thể hiện sự do dự và cân bằng giữa lực mua và lực bán.

2.3. Ý nghĩa và hành động giao dịch:

- Sự do dự trong thị trường: Mẫu hình nến Doji Star cho thấy sự do dự trong thị trường. Khi Doji Star xuất hiện, đó là dấu hiệu rằng xu hướng hiện tại có thể đang mất đà.

- Tín hiệu đảo chiều tiềm năng:

Trong xu hướng tăng: Mẫu hình nến Doji Star xuất hiện sau một xu hướng tăng mạnh có thể báo hiệu một sự đảo chiều giảm giá tiềm năng.

Trong xu hướng giảm: Mẫu hình nến Doji Star xuất hiện sau một xu hướng giảm mạnh có thể báo hiệu một sự đảo chiều tăng giá tiềm năng.

- Tầm quan trọng của khoảng trống (Gap): Khoảng trống giữa Doji và cây nến trước đó là yếu tố quan trọng của mẫu hình này. Khoảng trống này cho thấy sự thay đổi đột ngột trong tâm lý thị trường và củng cố tín hiệu đảo chiều.

2.4. Hành động giao dịch:

- Trong xu hướng tăng: Nếu Doji Star xuất hiện sau một xu hướng tăng mạnh, nhà giao dịch nên cẩn trọng vì đây có thể là tín hiệu của sự đảo chiều giảm giá. Họ có thể xem xét bán ra hoặc thiết lập các vị thế bảo vệ.

- Trong xu hướng giảm: Nếu Doji Star xuất hiện sau một xu hướng giảm mạnh, nó có thể báo hiệu sự đảo chiều tăng giá. Nhà giao dịch nên xem xét mua vào hoặc thiết lập các vị thế mua để tận dụng sự thay đổi này.

Hình 2. Mẫu hình nến Doji Star

3. Mẫu hình nến Dragonfly Doji

3.1. Khái niệm:

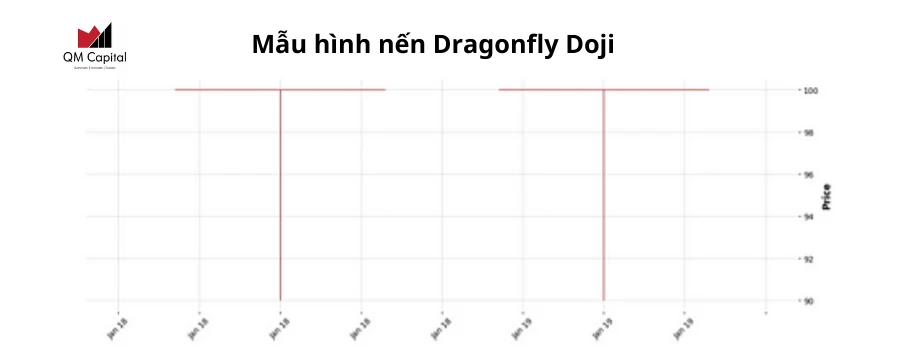

Mẫu hình nến Dragonfly Doji là một loại Doji đặc trưng bởi giá mở cửa, giá cao nhất và giá đóng cửa ở cùng một mức, nhưng có bóng nến dưới dài. Mẫu hình này thường xuất hiện ở đáy của các xu hướng giảm và có thể báo hiệu một sự đảo chiều tăng giá tiềm năng.

3.2. Cách nhận diện mẫu hình nến Dragonfly Doji:

Giá mở cửa, giá cao nhất và giá đóng cửa bằng nhau:

- Thân nến rất nhỏ hoặc không có thân nến, chỉ ra rằng giá mở cửa và giá đóng cửa gần như bằng nhau.

- Giá cao nhất cũng bằng với giá mở cửa và giá đóng cửa, tạo thành một đường ngang ở đầu trên của nến.

Bóng nến dưới dài:

- Bóng nến dưới dài cho thấy rằng giá đã bị đẩy xuống rất thấp trong phiên giao dịch, nhưng sau đó đã phục hồi lại gần mức mở cửa.

- Sự hiện diện của bóng nến dưới dài biểu hiện áp lực bán mạnh mẽ ban đầu, nhưng lực mua sau đó đã chiếm ưu thế và đẩy giá lên lại.

3.3. Ý nghĩa và hành động giao dịch:

- Sự đảo chiều tăng giá tiềm năng: Mẫu hình nến Dragonfly Doji cho thấy rằng mặc dù có áp lực bán mạnh mẽ, nhưng lực mua đã thành công trong việc đẩy giá trở lại mức mở cửa. Điều này biểu hiện sự thay đổi trong tâm lý thị trường và có thể báo hiệu một sự đảo chiều tăng giá.

- Tín hiệu mạnh hơn khi xuất hiện ở đáy xu hướng giảm: Khi Dragonfly Doji xuất hiện ở đáy của một xu hướng giảm, nó có thể là tín hiệu mạnh mẽ cho thấy xu hướng giảm đã kết thúc và một xu hướng tăng mới có thể bắt đầu.

3.4. Hành động giao dịch:

- Mua vào: Khi mẫu hình nến Dragonfly Doji xuất hiện sau một xu hướng giảm mạnh, nhà giao dịch nên xem xét mở các vị thế mua. Sự hiện diện của bóng nến dưới dài và việc giá đóng cửa gần mức mở cửa cho thấy lực mua đang mạnh lên và xu hướng giảm có thể đã kết thúc.

- Xác nhận thêm: Để tăng cường tín hiệu của Dragonfly Doji, nhà giao dịch có thể chờ đợi xác nhận thêm từ phiên giao dịch tiếp theo. Nếu giá tiếp tục tăng trong phiên sau đó, điều này sẽ củng cố thêm tín hiệu mua từ mẫu hình Dragonfly Doji.

Hình 3. Mẫu hình nến Dragonfly Doji

4. Mẫu hình nến nhấn chìm (Engulfing)

4.1. Khái niệm:

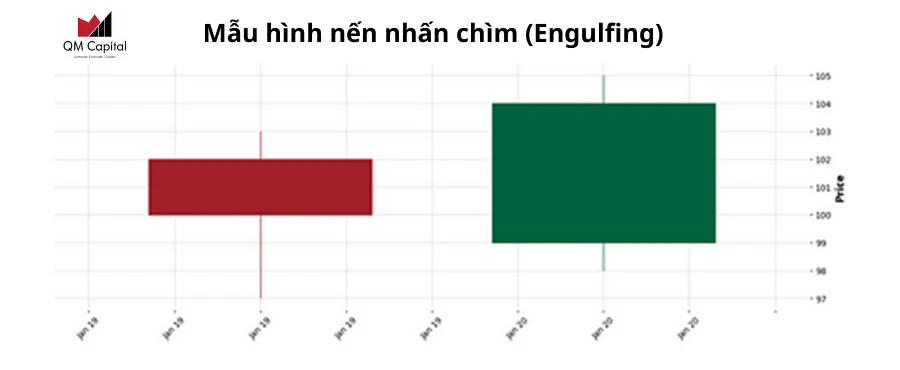

Mẫu hình nến Engulfing là một mẫu hình đảo chiều quan trọng, bao gồm hai cây nến có màu sắc đối lập. Thân của cây nến thứ hai hoàn toàn bao trùm thân của cây nến đầu tiên. Mẫu hình này có thể xuất hiện trong xu hướng giảm hoặc xu hướng tăng, và báo hiệu sự đảo chiều tiềm năng của xu hướng hiện tại.

4.2. Cách nhận diện mẫu hình nến Engulfing:

Mẫu hình nến Engulfing tăng giá (Bullish Engulfing):

Xuất hiện trong xu hướng giảm:

- Mẫu hình này thường xuất hiện sau một xu hướng giảm rõ ràng, cho thấy sự kết thúc của đà giảm giá.

Cây nến đầu tiên (Nến đỏ nhỏ):

- Là một cây nến đỏ (hoặc đen) nhỏ, thể hiện lực bán đang chiếm ưu thế.

Cây nến thứ hai (Nến xanh lớn):

- Là một cây nến xanh (hoặc trắng) lớn, có thân nến hoàn toàn bao trùm thân của cây nến đỏ nhỏ trước đó.

- Giá mở cửa của cây nến xanh thấp hơn hoặc bằng với giá đóng cửa của cây nến đỏ và giá đóng cửa của cây nến xanh cao hơn hoặc bằng với giá mở cửa của cây nến đỏ.

- Điều này cho thấy lực mua mạnh mẽ đã xuất hiện và đảo chiều xu hướng giảm.

Mẫu hình nến Engulfing giảm giá (Bearish Engulfing):

Xuất hiện trong xu hướng tăng:

- Mẫu hình này thường xuất hiện sau một xu hướng tăng rõ ràng, cho thấy sự kết thúc của đà tăng giá.

Cây nến đầu tiên (Nến xanh nhỏ):

- Là một cây nến xanh (hoặc trắng) nhỏ, thể hiện lực mua đang chiếm ưu thế.

Cây nến thứ hai (Nến đỏ lớn):

- Là một cây nến đỏ (hoặc đen) lớn, có thân nến hoàn toàn bao trùm thân của cây nến xanh nhỏ trước đó.

- Giá mở cửa của cây nến đỏ cao hơn hoặc bằng với giá đóng cửa của cây nến xanh và giá đóng cửa của cây nến đỏ thấp hơn hoặc bằng với giá mở cửa của cây nến xanh.

- Điều này cho thấy lực bán mạnh mẽ đã xuất hiện và đảo chiều xu hướng tăng.

Ý nghĩa và hành động giao dịch:

- Sự thay đổi tâm lý thị trường: Mẫu hình nến Engulfing cho thấy sự thay đổi mạnh mẽ trong tâm lý thị trường. Khi một cây nến lớn bao trùm hoàn toàn cây nến nhỏ trước đó, điều này cho thấy sự thay đổi đột ngột từ lực mua sang lực bán (trong xu hướng tăng) hoặc từ lực bán sang lực mua (trong xu hướng giảm).

- Tín hiệu đảo chiều: Mẫu hình này là một tín hiệu mạnh mẽ cho thấy xu hướng hiện tại có thể đã kết thúc và một xu hướng mới sắp bắt đầu.

- Hành động giao dịch:

Trong xu hướng giảm: Nếu mẫu hình nến Engulfing tăng giá xuất hiện, nhà giao dịch nên xem xét mở các vị thế mua hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều tăng giá.

Trong xu hướng tăng: Nếu mẫu hình nến Engulfing giảm giá xuất hiện, nhà giao dịch nên xem xét mở các vị thế bán hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều giảm giá.

Hình 4. Mẫu hình nến nhấn chìm

5. Mẫu hình nến Evening Doji Star

5.1. Khái niệm

Mẫu hình nến Evening Doji Star là một mẫu hình đảo chiều giảm giá xuất hiện ở đỉnh của một xu hướng tăng. Mẫu hình này gồm ba cây nến, bắt đầu với một cây nến xanh lớn, tiếp theo là một cây nến Doji có khoảng trống phía trên cây nến đầu tiên, và kết thúc với một cây nến đỏ mở cửa dưới Doji và đóng cửa trong thân của cây nến đầu tiên. Mẫu hình này chỉ ra sự chuyển đổi từ tâm lý tăng giá sang tâm lý giảm giá.

5.2. Cách nhận diện mẫu hình nến Evening Doji Star:

Cây nến đầu tiên (Nến xanh lớn):

- Xuất hiện trong một xu hướng tăng rõ ràng.

- Là một cây nến xanh lớn, cho thấy lực mua mạnh mẽ và tiếp tục đẩy giá lên cao.

Cây nến thứ hai (Doji):

- Có khoảng trống phía trên cây nến đầu tiên, tạo ra một khoảng trống (gap up).

- Là một cây nến Doji, thể hiện sự do dự và cân bằng giữa lực mua và lực bán.

- Giá mở cửa và giá đóng cửa của Doji gần như bằng nhau, tạo thành một thân nến rất nhỏ hoặc không có thân nến.

Cây nến thứ ba (Nến đỏ):

- Mở cửa dưới mức giá mở cửa của Doji.

- Là một cây nến đỏ, cho thấy lực bán mạnh mẽ đã xuất hiện.

- Đóng cửa trong thân của cây nến xanh đầu tiên, chỉ ra rằng giá đã giảm sâu vào thân của cây nến đầu tiên, xác nhận sự đảo chiều giảm giá.

5.3. Ý nghĩa và hành động giao dịch:

- Sự thay đổi tâm lý thị trường: Mẫu hình nến Evening Doji Star cho thấy sự chuyển đổi mạnh mẽ từ tâm lý tăng giá sang tâm lý giảm giá. Khi Doji xuất hiện sau cây nến xanh lớn và sau đó là cây nến đỏ giảm mạnh, điều này biểu hiện rằng lực mua đã mất đà và lực bán đang chiếm ưu thế.

- Tín hiệu đảo chiều: Mẫu hình này là một tín hiệu mạnh mẽ cho sự đảo chiều từ xu hướng tăng sang xu hướng giảm. Sự xuất hiện của cây nến đỏ sau Doji xác nhận rằng xu hướng tăng đã kết thúc và xu hướng giảm mới bắt đầu.

5.4. Hành động giao dịch:

- Khi mẫu hình nến Evening Doji Star xuất hiện, nhà giao dịch nên xem xét mở các vị thế bán hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều giảm giá.

- Điều quan trọng là phải chờ đợi sự xác nhận từ các phiên giao dịch tiếp theo. Nếu giá tiếp tục giảm sau mẫu hình nến Evening Doji Star, điều này sẽ củng cố tín hiệu đảo chiều giảm giá.

Hình 5. Ví dụ về mẫu hình nến Evening Doji Star

6. Mẫu hình nến Evening Star

6.1. Khái niệm:

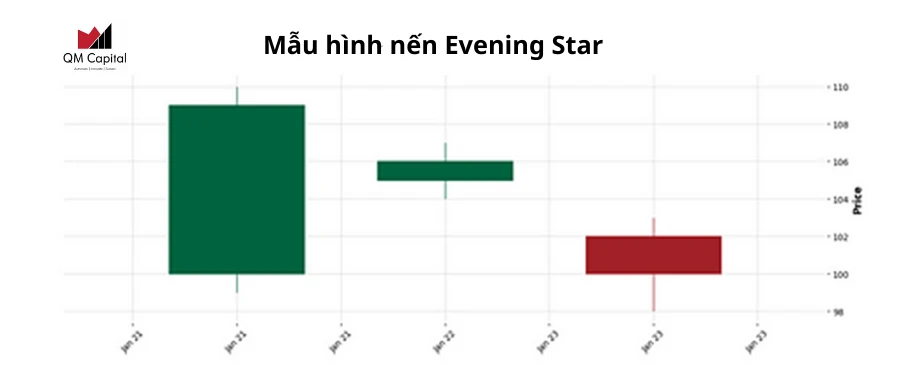

Mẫu hình nến Evening Star là một mẫu hình đảo chiều giảm giá xuất hiện ở đỉnh của một xu hướng tăng. Mẫu hình này gồm ba cây nến, báo hiệu sự chuyển đổi từ động lượng mua sang động lượng bán.

6.2. Cách nhận diện mẫu hình nến Evening Star:

Cây nến đầu tiên (Nến xanh lớn):

- Xuất hiện trong một xu hướng tăng rõ ràng.

- Là một cây nến xanh lớn, cho thấy lực mua mạnh mẽ và tiếp tục đẩy giá lên cao.

Cây nến thứ hai (Nến thân nhỏ):

- Có khoảng trống phía trên cây nến đầu tiên, tạo ra một khoảng trống (gap up).

- Là một cây nến thân nhỏ, thể hiện sự do dự và cân bằng giữa lực mua và lực bán.

- Giá mở cửa và giá đóng cửa của cây nến thứ hai gần nhau, tạo thành một thân nến nhỏ, có thể là nến Doji hoặc Spinning Top.

Cây nến thứ ba (Nến đỏ lớn):

- Mở cửa dưới mức giá mở cửa của cây nến thứ hai.

- Là một cây nến đỏ lớn, cho thấy lực bán mạnh mẽ đã xuất hiện.

- Đóng cửa sâu vào thân của cây nến xanh đầu tiên, xác nhận sự đảo chiều giảm giá.

6.3. Ý nghĩa giao dịch:

- Sự thay đổi tâm lý thị trường: Mẫu hình nến Evening Star cho thấy sự chuyển đổi mạnh mẽ từ tâm lý tăng giá sang tâm lý giảm giá. Khi cây nến thân nhỏ xuất hiện sau cây nến xanh lớn và sau đó là cây nến đỏ giảm mạnh, điều này biểu hiện rằng lực mua đã mất đà và lực bán đang chiếm ưu thế.

- Tín hiệu đảo chiều: Mẫu hình này là một tín hiệu mạnh mẽ cho sự đảo chiều từ xu hướng tăng sang xu hướng giảm. Sự xuất hiện của cây nến đỏ sau cây nến thân nhỏ xác nhận rằng xu hướng tăng đã kết thúc và xu hướng giảm mới bắt đầu.

6.4. Hành động giao dịch:

- Khi mẫu hình nến Evening Star xuất hiện, nhà giao dịch nên xem xét mở các vị thế bán hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều giảm giá.

- Điều quan trọng là phải chờ đợi sự xác nhận từ các phiên giao dịch tiếp theo. Nếu giá tiếp tục giảm sau mẫu hình Evening Star, điều này sẽ củng cố tín hiệu đảo chiều giảm giá.

Hình 6. Mẫu hình nến Evening Star

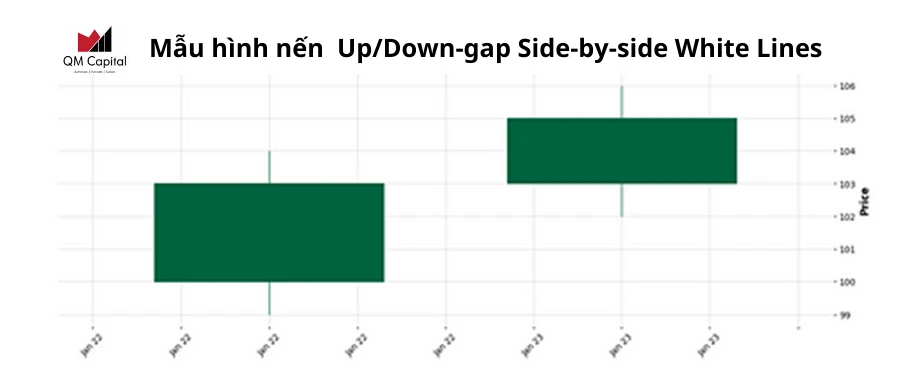

7. Mẫu hình Up/Down-gap Side-by-side White Lines

7.1. Khái niệm:

Mẫu hình nến Up/Down-gap Side-by-side White Lines là một mẫu hình tiếp diễn xu hướng xuất hiện trong một xu hướng tăng (Up-gap) hoặc xu hướng giảm (Down-gap). Mẫu hình này bao gồm hai cây nến xanh lớn có khoảng trống giữa chúng, báo hiệu sự tiếp tục mạnh mẽ của xu hướng thị trường hiện tại.

7.2. Cách nhận diện mẫu hình nến Up/Down-gap Side-by-side White Lines:

Trong xu hướng tăng (Up-gap):

Cây nến đầu tiên (Nến xanh lớn):

- Xuất hiện trong một xu hướng tăng rõ ràng.

- Là một cây nến xanh lớn, cho thấy lực mua mạnh mẽ.

Cây nến thứ hai (Nến xanh lớn):

- Mở cửa cao hơn mức đóng cửa của cây nến đầu tiên, tạo ra một khoảng trống (gap up).

- Là một cây nến xanh lớn, tiếp tục cho thấy lực mua mạnh mẽ và xác nhận sự tiếp tục của xu hướng tăng.

Trong xu hướng giảm (Down-gap):

Cây nến đầu tiên (Nến xanh lớn):

- Xuất hiện trong một xu hướng giảm rõ ràng.

- Là một cây nến xanh lớn, cho thấy lực bán mạnh mẽ đã bị tạm dừng và lực mua đã xuất hiện.

Cây nến thứ hai (Nến xanh lớn):

- Mở cửa thấp hơn mức đóng cửa của cây nến đầu tiên, tạo ra một khoảng trống (gap down).

- Là một cây nến xanh lớn, tiếp tục cho thấy lực mua mạnh mẽ và xác nhận sự tiếp tục của xu hướng giảm.

7.3. Ý nghĩa giao dịch:

- Sự tiếp diễn xu hướng: Mẫu hình nến Up/Down-gap Side-by-side White Lines cho thấy sự tiếp tục mạnh mẽ của xu hướng hiện tại. Trong xu hướng tăng, sự xuất hiện của hai cây nến xanh lớn với khoảng trống (gap up) cho thấy lực mua mạnh mẽ và xu hướng tăng sẽ tiếp tục. Trong xu hướng giảm, sự xuất hiện của hai cây nến xanh lớn với khoảng trống (gap down) cho thấy lực mua tạm thời chiếm ưu thế nhưng xu hướng giảm sẽ tiếp tục.

- Tín hiệu mạnh mẽ: Mẫu hình này là một tín hiệu mạnh mẽ cho sự tiếp diễn của xu hướng hiện tại, xác nhận rằng lực mua hoặc lực bán đang chiếm ưu thế.

7.4. Hành động giao dịch:

- Trong xu hướng tăng: Khi mẫu hình nến Up-gap Side-by-side White Lines xuất hiện, nhà giao dịch nên xem xét mở các vị thế mua hoặc tiếp tục nắm giữ các vị thế mua hiện tại, vì xu hướng tăng có khả năng tiếp tục mạnh mẽ.

- Trong xu hướng giảm: Khi mẫu hình Down-gap Side-by-side White Lines xuất hiện, nhà giao dịch nên xem xét mở các vị thế bán hoặc tiếp tục nắm giữ các vị thế bán hiện tại, vì xu hướng giảm có khả năng tiếp tục mạnh mẽ.

Hình 7. Mẫu hình nến Up/Down-gap Side-by-side White Lines

8. Mẫu hình Gravestone Doji

8.1. Khái niệm:

Mẫu hình nến Gravestone Doji là một mẫu hình đảo chiều giảm giá xuất hiện sau một xu hướng tăng. Mẫu hình này có bóng nến trên dài và không có bóng nến dưới, với giá mở cửa, giá thấp nhất và giá đóng cửa đều ở hoặc gần mức thấp nhất của phiên giao dịch.

8.2. Cách nhận diện mẫu hình Gravestone Doji:

Bóng nến trên dài:

- Thể hiện rằng giá đã bị đẩy lên cao trong phiên giao dịch nhưng sau đó lại bị đẩy xuống gần mức giá mở cửa.

Không có bóng nến dưới:

- Giá mở cửa, giá thấp nhất và giá đóng cửa đều ở hoặc gần mức thấp nhất của phiên giao dịch, tạo ra một thân nến rất nhỏ hoặc không có thân nến.

8.3. Ý nghĩa và hành động giao dịch:

- Sự đảo chiều giảm giá tiềm năng: Mẫu hình nến Gravestone Doji cho thấy rằng mặc dù người mua đã cố gắng đẩy giá lên, nhưng người bán đã chiếm ưu thế và đẩy giá xuống lại gần mức mở cửa. Điều này biểu hiện sự thay đổi trong tâm lý thị trường và có thể báo hiệu một sự đảo chiều giảm giá.

- Tín hiệu mạnh hơn khi xuất hiện ở đỉnh xu hướng tăng: Khi Gravestone Doji xuất hiện ở đỉnh của một xu hướng tăng, nó có thể là tín hiệu mạnh mẽ cho thấy xu hướng tăng đã kết thúc và một xu hướng giảm mới có thể bắt đầu.

8.4. Hành động giao dịch:

- Bán ra: Khi mẫu hình nến Gravestone Doji xuất hiện sau một xu hướng tăng mạnh, nhà giao dịch nên xem xét mở các vị thế bán. Sự hiện diện của bóng nến trên dài và việc giá đóng cửa gần mức mở cửa cho thấy lực bán đang mạnh lên và xu hướng tăng có thể đã kết thúc.

- Xác nhận thêm: Để tăng cường tín hiệu của Gravestone Doji, nhà giao dịch có thể chờ đợi xác nhận thêm từ phiên giao dịch tiếp theo. Nếu giá tiếp tục giảm trong phiên sau đó, điều này sẽ củng cố thêm tín hiệu bán từ mẫu hình Gravestone Doji.

Hình 8. Mẫu hình nến Gravestone Doji

9. Mẫu hình Hammer

9.1. Khái niệm:

Mẫu hình nến Hammer là một mẫu hình đảo chiều tăng giá xuất hiện trong một xu hướng giảm. Mẫu hình này được đặc trưng bởi một thân nến nhỏ ở phía trên và một bóng nến dưới dài (ít nhất gấp đôi kích thước của thân nến) với ít hoặc không có bóng nến trên.

9.2. Cách nhận diện mẫu hình nến Hammer:

Thân nến nhỏ ở phía trên:

- Xuất hiện trong một xu hướng giảm rõ ràng.

- Thân nến nhỏ, cho thấy rằng giá mở cửa và giá đóng cửa gần nhau, thường gần mức giá cao của phiên giao dịch.

Bóng nến dưới dài:

- Bóng nến dưới ít nhất gấp đôi kích thước của thân nến, cho thấy rằng giá đã bị đẩy xuống thấp trong phiên giao dịch nhưng sau đó đã phục hồi mạnh mẽ.

- Ít hoặc không có bóng nến trên, thể hiện rằng giá cao nhất của phiên giao dịch không chênh lệch nhiều so với giá mở cửa và giá đóng cửa.

9.3. Ý nghĩa và hành động giao dịch:

- Sự đảo chiều tăng giá tiềm năng: Mẫu hình nến Hammer cho thấy rằng mặc dù có áp lực bán mạnh mẽ trong phiên giao dịch, nhưng lực mua đã thành công trong việc đẩy giá trở lại gần mức mở cửa. Điều này biểu hiện sự thay đổi trong tâm lý thị trường và có thể báo hiệu một sự đảo chiều tăng giá.

- Tín hiệu mạnh hơn khi xuất hiện ở đáy xu hướng giảm: Khi Hammer xuất hiện ở đáy của một xu hướng giảm, nó có thể là tín hiệu mạnh mẽ cho thấy xu hướng giảm đã kết thúc và một xu hướng tăng mới có thể bắt đầu.

9.4. Hành động giao dịch:

- Mua vào: Khi mẫu hình nến Hammer xuất hiện sau một xu hướng giảm mạnh, nhà giao dịch nên xem xét mở các vị thế mua. Sự hiện diện của bóng nến dưới dài và việc giá đóng cửa gần mức mở cửa cho thấy lực mua đang mạnh lên và xu hướng giảm có thể đã kết thúc.

- Xác nhận thêm: Để tăng cường tín hiệu của Hammer, nhà giao dịch có thể chờ đợi xác nhận thêm từ phiên giao dịch tiếp theo. Nếu giá tiếp tục tăng trong phiên sau đó, điều này sẽ củng cố thêm tín hiệu mua từ mẫu hình Hammer.

Hình 9. Mẫu hình nến Hammer

10. Mẫu hình Hanging Man

10.1. Khái niệm:

Mẫu hình nến Hanging Man là một mẫu hình đảo chiều giảm giá xuất hiện ở đỉnh của một xu hướng tăng. Mẫu hình này giống với mẫu hình Hammer nhưng xảy ra trong một bối cảnh khác. Hanging Man có thân nến nhỏ ở phía trên và một bóng nến dưới dài. Nó cho thấy rằng mặc dù có áp lực bán mạnh mẽ trong phiên giao dịch, lực mua đã đẩy giá trở lại gần mức mở cửa, nhưng áp lực bán vẫn có thể còn mạnh, báo hiệu một sự đảo chiều tiềm năng.

10.2. Cách nhận diện mẫu hình nến Hanging Man:

Thân nến nhỏ ở phía trên:

- Xuất hiện trong một xu hướng tăng rõ ràng.

- Thân nến nhỏ, cho thấy rằng giá mở cửa và giá đóng cửa gần nhau, thường gần mức giá cao của phiên giao dịch.

Bóng nến dưới dài:

- Bóng nến dưới dài, ít nhất gấp đôi kích thước của thân nến, cho thấy rằng giá đã bị đẩy xuống thấp trong phiên giao dịch nhưng sau đó đã phục hồi mạnh mẽ.

- Ít hoặc không có bóng nến trên, thể hiện rằng giá cao nhất của phiên giao dịch không chênh lệch nhiều so với giá mở cửa và giá đóng cửa.

10.3. Ý nghĩa giao dịch:

- Sự đảo chiều giảm giá tiềm năng: Mẫu hình nến Hanging Man cho thấy rằng mặc dù lực mua đã đẩy giá trở lại gần mức mở cửa, áp lực bán vẫn còn mạnh và có thể dẫn đến sự đảo chiều giảm giá. Điều này biểu hiện sự thay đổi trong tâm lý thị trường từ tích cực sang tiêu cực.

- Tín hiệu mạnh hơn khi xuất hiện ở đỉnh xu hướng tăng: Khi Hanging Man xuất hiện ở đỉnh của một xu hướng tăng, nó có thể là tín hiệu mạnh mẽ cho thấy xu hướng tăng đã kết thúc và một xu hướng giảm mới có thể bắt đầu.

10.4. Hành động giao dịch:

- Bán ra: Khi mẫu hình nến Hanging Man xuất hiện sau một xu hướng tăng mạnh, nhà giao dịch nên xem xét mở các vị thế bán hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều giảm giá tiềm năng. Sự hiện diện của bóng nến dưới dài và việc giá đóng cửa gần mức mở cửa cho thấy áp lực bán đang mạnh lên.

- Xác nhận thêm: Để tăng cường tín hiệu của Hanging Man, nhà giao dịch có thể chờ đợi xác nhận thêm từ phiên giao dịch tiếp theo. Nếu giá tiếp tục giảm trong phiên sau đó, điều này sẽ củng cố thêm tín hiệu bán từ mẫu hình Hanging Man.

.webp)

Hình 10. Mẫu hình nến Hanging Man

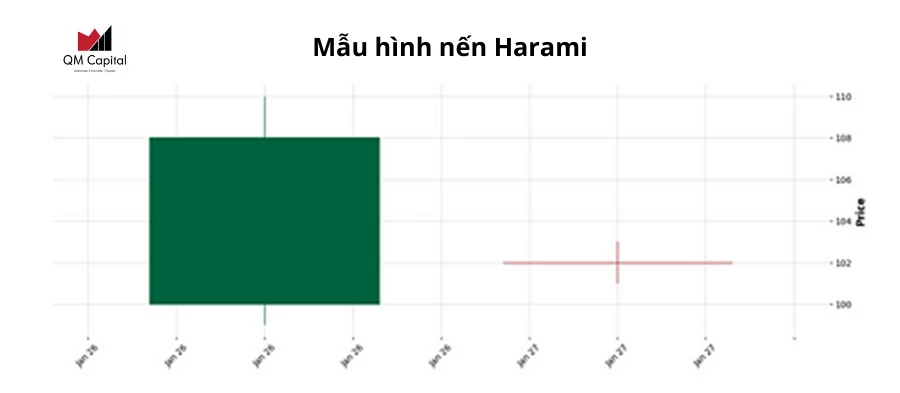

11. Mẫu hình nến Harami (Harami Pattern)

Khái niệm:

Mẫu hình nến Harami là một mẫu hình đảo chiều tiềm năng bao gồm một cây nến lớn theo sau bởi một cây nến nhỏ nằm trong phạm vi của thân cây nến lớn. Mẫu hình Harami có thể xuất hiện trong xu hướng giảm (Harami tăng giá) hoặc trong xu hướng tăng (Harami giảm giá).

Cách nhận diện mẫu hình Harami:

Mẫu hình nến Harami tăng giá (Bullish Harami):

Xuất hiện trong xu hướng giảm:

- Mẫu hình nến Harami tăng giá xuất hiện trong một xu hướng giảm rõ ràng, báo hiệu rằng động lực giảm giá đang yếu đi.

Cây nến đầu tiên (Nến đỏ lớn):

- Là một cây nến đỏ (hoặc đen) lớn, thể hiện lực bán mạnh mẽ và tiếp tục đẩy giá xuống thấp hơn.

Cây nến thứ hai (Nến xanh nhỏ):

- Là một cây nến xanh (hoặc trắng) nhỏ, nằm hoàn toàn trong phạm vi thân của cây nến đỏ lớn trước đó.

- Điều này cho thấy rằng áp lực bán đã giảm và có sự xuất hiện của lực mua.

Mẫu hình nến Harami giảm giá (Bearish Harami):

Xuất hiện trong xu hướng tăng:

- Mẫu hình nến Harami giảm giá xuất hiện trong một xu hướng tăng rõ ràng, báo hiệu rằng động lực tăng giá đang yếu đi.

Cây nến đầu tiên (Nến xanh lớn):

- Là một cây nến xanh (hoặc trắng) lớn, thể hiện lực mua mạnh mẽ và tiếp tục đẩy giá lên cao hơn.

Cây nến thứ hai (Nến đỏ nhỏ):

- Là một cây nến đỏ (hoặc đen) nhỏ, nằm hoàn toàn trong phạm vi thân của cây nến xanh lớn trước đó.

- Điều này cho thấy rằng áp lực mua đã giảm và có sự xuất hiện của lực bán.

Ý nghĩa và hành động giao dịch:

- Giảm động lực xu hướng: Mẫu hình nến Harami cho thấy sự giảm động lực của xu hướng hiện tại. Trong trường hợp Harami tăng giá, sự xuất hiện của nến xanh nhỏ sau nến đỏ lớn cho thấy rằng động lực giảm giá đang yếu đi và có khả năng đảo chiều tăng giá. Ngược lại, trong trường hợp Harami giảm giá, sự xuất hiện của nến đỏ nhỏ sau nến xanh lớn cho thấy rằng động lực tăng giá đang yếu đi và có khả năng đảo chiều giảm giá.

- Tín hiệu đảo chiều: Mẫu hình Harami là một tín hiệu mạnh mẽ cho sự đảo chiều tiềm năng của xu hướng hiện tại.

Hành động giao dịch:

- Trong xu hướng giảm: Khi mẫu hình nến Harami tăng giá xuất hiện, nhà giao dịch nên xem xét mở các vị thế mua hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều tăng giá.

- Trong xu hướng tăng: Khi mẫu hình nến Harami giảm giá xuất hiện, nhà giao dịch nên xem xét mở các vị thế bán hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều giảm giá.

Hình 11. Mẫu hình nến Harami

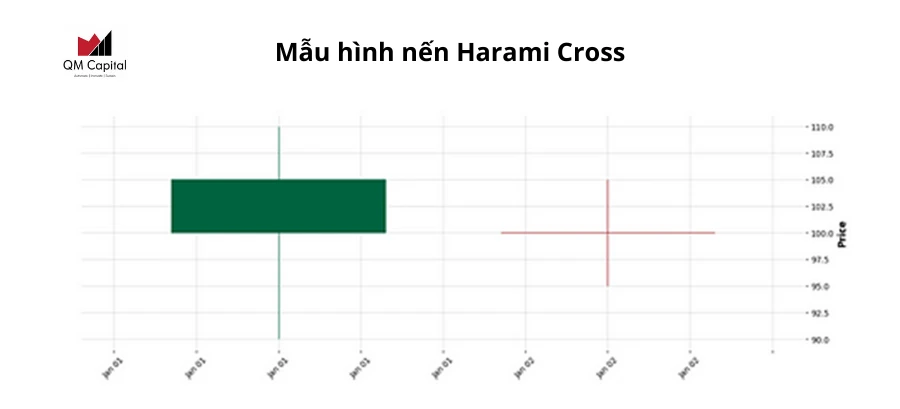

12. Mẫu hình nến Harami Cross

12.1. Khái niệm:

Mẫu hình nến Harami Cross là một biến thể của mẫu hình Harami và được coi là tín hiệu mạnh hơn. Mẫu hình này bao gồm một cây nến lớn theo sau bởi một cây nến Doji nằm hoàn toàn trong phạm vi thân của cây nến lớn trước đó. Mẫu hình nến Harami Cross cho thấy sự do dự mạnh mẽ trong thị trường và có thể là tiền đề cho một sự đảo chiều xu hướng tiềm năng.

12.2. Cách nhận diện mẫu hình nến Harami Cross:

Cây nến đầu tiên (Nến lớn):

- Xuất hiện trong một xu hướng hiện tại rõ ràng (tăng hoặc giảm).

- Là một cây nến lớn (xanh trong xu hướng tăng hoặc đỏ trong xu hướng giảm), thể hiện động lực mạnh mẽ của xu hướng hiện tại.

Cây nến thứ hai (Doji):

- Là một cây nến Doji, có giá mở cửa và giá đóng cửa gần như bằng nhau, tạo thành một thân nến rất nhỏ hoặc không có thân nến.

- Cây nến Doji này nằm hoàn toàn trong phạm vi thân của cây nến lớn trước đó.

12.3. Ý nghĩa giao dịch:

- Sự do dự mạnh mẽ trong thị trường: Mẫu hình nến Harami Cross cho thấy sự do dự rõ rệt giữa lực mua và lực bán. Sự xuất hiện của cây nến Doji sau một cây nến lớn cho thấy rằng động lực của xu hướng hiện tại đang chững lại và thị trường đang tìm kiếm hướng đi tiếp theo.

- Tín hiệu đảo chiều tiềm năng: Mẫu hình nến Harami Cross là một tín hiệu mạnh mẽ cho thấy sự đảo chiều có thể sắp xảy ra. Sự do dự mạnh mẽ này có thể dẫn đến một sự đảo chiều xu hướng khi một bên (mua hoặc bán) chiếm ưu thế.

12.4. Hành động giao dịch:

- Trong xu hướng giảm: Khi mẫu hình nến Harami Cross tăng giá xuất hiện, nhà giao dịch nên xem xét mở các vị thế mua hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều tăng giá.

- Trong xu hướng tăng: Khi mẫu hình nến Harami Cross giảm giá xuất hiện, nhà giao dịch nên xem xét mở các vị thế bán hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều giảm giá.

Hình 12. Mẫu hình nến Harami Cross

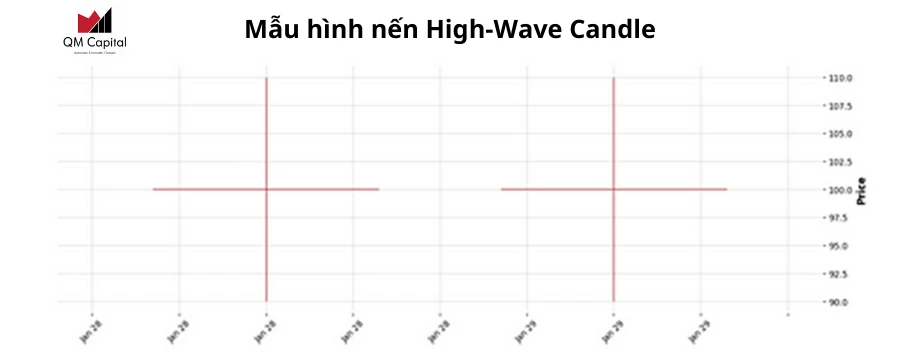

13. Mẫu hình nến High-Wave Candle

13.1. Khái niệm:

Mẫu hình nến High-Wave Candle là một mẫu hình nến đặc trưng bởi bóng nến trên và dưới dài với thân nến nhỏ, thể hiện sự do dự đáng kể và biến động mạnh mẽ trong thị trường. Mẫu hình này cho thấy sự thay đổi liên tục trong thị trường, không bên nào (người mua hoặc người bán) chiếm ưu thế. Các cây nến này có thể xuất hiện trong cả xu hướng tăng và xu hướng giảm và thường được coi là dấu hiệu của sự thay đổi tiềm năng trong tâm lý thị trường.

13.2. Cách nhận diện mẫu hình nến High-Wave Candle:

Bóng nến trên dài:

- Cho thấy giá đã bị đẩy lên cao trong phiên giao dịch, nhưng sau đó đã bị đẩy xuống lại.

Bóng nến dưới dài:

- Cho thấy giá đã bị đẩy xuống thấp trong phiên giao dịch, nhưng sau đó đã phục hồi lại.

Thân nến nhỏ:

- Giá mở cửa và giá đóng cửa gần nhau, tạo thành một thân nến nhỏ.

- Thân nến nhỏ thể hiện sự do dự giữa lực mua và lực bán.

13.3. Ý nghĩa giao dịch:

- Sự do dự và biến động mạnh mẽ: Mẫu hình nến High-Wave Candle cho thấy sự do dự rõ rệt giữa lực mua và lực bán. Sự hiện diện của bóng nến trên và dưới dài biểu hiện rằng cả hai bên đều đã cố gắng chiếm ưu thế trong phiên giao dịch, nhưng cuối cùng không bên nào thành công.

- Dấu hiệu thay đổi tâm lý thị trường: Mẫu hình này thường là dấu hiệu của sự thay đổi tiềm năng trong tâm lý thị trường. Khi High-Wave Candle xuất hiện, điều này có thể báo hiệu rằng xu hướng hiện tại sắp thay đổi hoặc thị trường đang ở trạng thái không chắc chắn.

13.4. Hành động giao dịch:

- Trong xu hướng tăng: Khi mẫu hình nến High-Wave Candle xuất hiện trong một xu hướng tăng, nhà giao dịch nên cẩn trọng vì đây có thể là dấu hiệu của sự đảo chiều giảm giá tiềm năng. Họ có thể xem xét thiết lập các vị thế bảo vệ hoặc chờ đợi xác nhận từ các cây nến tiếp theo trước khi đưa ra quyết định giao dịch.

- Trong xu hướng giảm: Khi mẫu hình nến High-Wave Candle xuất hiện trong một xu hướng giảm, nhà giao dịch cũng nên cẩn trọng vì đây có thể là dấu hiệu của sự đảo chiều tăng giá tiềm năng. Họ có thể xem xét mở các vị thế mua hoặc chờ đợi xác nhận từ các cây nến tiếp theo trước khi đưa ra quyết định giao dịch.

Hình 13. Mẫu hình nến High-Wave Candle

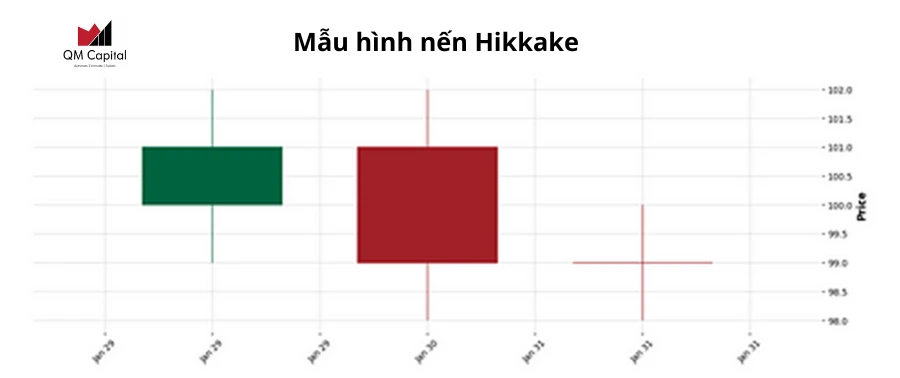

14. Mẫu hình nến Hikkake

14.1. Khái niệm:

Mẫu hình nến Hikkake là một mẫu hình được sử dụng để xác định các đảo chiều hoặc tiếp diễn tiềm năng trong thị trường. Mẫu hình này bắt đầu với một cây nến thiết lập (setup bar) xác định mức cao hoặc mức thấp, theo sau là một cây nến kích hoạt (trigger bar) di chuyển theo hướng ngược lại. Mẫu hình được xác nhận khi giá di chuyển trở lại qua mức của cây nến thiết lập, cho thấy một cơ hội giao dịch tiềm năng theo hướng của sự bứt phá.

14.2. Cách nhận diện mẫu hình nến Hikkake:

Cây nến thiết lập (Setup Bar):

- Xác định một mức cao hoặc mức thấp mới trong xu hướng hiện tại.

- Đánh dấu điểm khởi đầu của mẫu hình Hikkake.

Cây nến kích hoạt (Trigger Bar):

- Di chuyển theo hướng ngược lại so với cây nến thiết lập.

- Nếu cây nến thiết lập là nến tăng, cây nến kích hoạt sẽ là nến giảm và ngược lại.

Xác nhận mẫu hình:

- Mẫu hình được xác nhận khi giá di chuyển trở lại qua mức cao hoặc thấp của cây nến thiết lập.

- Sự bứt phá này cho thấy một cơ hội giao dịch tiềm năng theo hướng của sự bứt phá.

14.3. Ý nghĩa giao dịch:

- Đảo chiều hoặc tiếp diễn: Mẫu hình nến Hikkake có thể chỉ ra cả sự đảo chiều và sự tiếp diễn của xu hướng hiện tại. Điều này phụ thuộc vào hướng di chuyển của giá sau khi mẫu hình được xác nhận.

- Tín hiệu giao dịch: Mẫu hình nến Hikkake cung cấp tín hiệu giao dịch khi giá di chuyển trở lại qua mức cao hoặc thấp của cây nến thiết lập. Sự bứt phá này cho thấy sự thay đổi trong tâm lý thị trường và có thể dẫn đến một xu hướng mới.

14.4. Hành động giao dịch:

- Mua vào: Nếu mẫu hình nến Hikkake xuất hiện và giá di chuyển trở lại qua mức cao của cây nến thiết lập, nhà giao dịch nên xem xét mở các vị thế mua để tận dụng sự bứt phá tăng giá.

- Bán ra: Nếu mẫu hình nến Hikkake xuất hiện và giá di chuyển trở lại qua mức thấp của cây nến thiết lập, nhà giao dịch nên xem xét mở các vị thế bán để tận dụng sự bứt phá giảm giá.

Hình 14. Mẫu hình nến Hikkake

15. Mẫu hình nến Hikkake sửa đổi (Modified Hikkake)

15.1. Khái niệm:

Mẫu hình nến Hikkake sửa đổi là một biến thể của mẫu hình Hikkake, bao gồm các tiêu chí bổ sung cho cây nến thiết lập và cây nến kích hoạt, cung cấp một cách tiếp cận được lọc kỹ hơn. Mẫu hình này thường được coi là đáng tin cậy hơn so với mẫu hình Hikkake tiêu chuẩn và có thể được sử dụng để xác định cả các chuyển động thị trường tăng giá và giảm giá.

15.2. Cách nhận diện mẫu hình nến Hikkake sửa đổi:

Cây nến thiết lập (Setup Bar):

- Xác định một mức cao hoặc mức thấp mới trong xu hướng hiện tại.

- Phải thỏa mãn các tiêu chí bổ sung về kích thước thân nến và độ biến động để đảm bảo rằng nó thực sự đánh dấu một điểm cực trị mới.

Cây nến kích hoạt (Trigger Bar):

- Di chuyển theo hướng ngược lại so với cây nến thiết lập.

- Cây nến này cũng phải đáp ứng các tiêu chí bổ sung để xác nhận sự thay đổi trong tâm lý thị trường.

Xác nhận mẫu hình:

- Mẫu hình được xác nhận khi giá di chuyển trở lại qua mức cao hoặc thấp của cây nến thiết lập.

- Sự bứt phá này phải thỏa mãn các tiêu chí bổ sung về khối lượng giao dịch hoặc động lực giá để cung cấp tín hiệu giao dịch đáng tin cậy hơn.

Ý nghĩa và hành động giao dịch:

- Tín hiệu giao dịch đáng tin cậy hơn: Mẫu hình Hikkake sửa đổi cung cấp các tín hiệu giao dịch đáng tin cậy hơn do các tiêu chí bổ sung giúp lọc ra các tín hiệu nhiễu.

- Xác định chuyển động thị trường tăng và giảm: Mẫu hình này có thể được sử dụng để xác định cả các chuyển động thị trường tăng giá và giảm giá, cung cấp cơ hội giao dịch trong cả hai hướng.

Hành động giao dịch:

- Mua vào: Nếu mẫu hình nến Hikkake sửa đổi xuất hiện và giá di chuyển trở lại qua mức cao của cây nến thiết lập, nhà giao dịch nên xem xét mở các vị thế mua để tận dụng sự bứt phá tăng giá.

- Bán ra: Nếu mẫu hình nến Hikkake sửa đổi xuất hiện và giá di chuyển trở lại qua mức thấp của cây nến thiết lập, nhà giao dịch nên xem xét mở các vị thế bán để tận dụng sự bứt phá giảm giá.

Hình 15. Mẫu hình nến Modified Hikkake

Trong phần I và II của bài viết, QM Capital đã cung cấp một cái nhìn toàn diện về các mẫu hình nến phổ biến trong phân tích kỹ thuật, từ các mẫu hình đảo chiều như Hai Con Quạ (Two Crows), Ba Con Quạ Đen (Three Black Crows), đến các mẫu hình tiếp diễn như Up/Down-gap Side-by-side White Lines. Các mẫu hình như Doji, Doji Star, Dragonfly Doji, và Evening Doji Star cho thấy sự do dự và tiềm năng đảo chiều, trong khi Engulfing Pattern và Harami Pattern cung cấp tín hiệu mạnh mẽ cho sự thay đổi xu hướng. QM Capital đã đi sâu vào cách nhận diện, ý nghĩa thị trường và hành động giao dịch phù hợp, giúp nhà đầu tư hiểu rõ hơn về diễn biến tâm lý và động lực thị trường. Hãy đón chờ phần tiếp theo, QM Capital sẽ tiếp tục giới thiệu các mẫu hình nến phức tạp hơn và các công cụ phân tích kỹ thuật khác để hoàn thiện chiến lược giao dịch của bạn.

📌 HÃY XÂY DỰNG VÀ KIỂM THỬ CHIẾN LƯỢC GIAO DỊCH CỦA BẠN TRÊN NỀN TẢNG QMTRADE TRƯỚC KHI SỬ DỤNG TIỀN THẬT ĐỂ TRÁNH NHỮNG RỦI RO KHÔNG ĐÁNG CÓ.

TRẢI NGHIỆM TÍNH NĂNG TẠI: QMTRADE

Đánh giá

0 / 5