- Trang chủ

-

/ Các quy định giao dịch trong chứng khoán phái sinh

Các quy định giao dịch trong chứng khoán phái sinh

14/08/2024

4,500 lượt đọc

Giao dịch chứng khoán phái sinh tuân theo các quy định cụ thể về phương thức khớp lệnh, đặt lệnh, và biên độ dao động giá, nhằm đảm bảo tính minh bạch và công bằng trên thị trường. Nhà đầu tư cần nắm rõ cách thức hoạt động của các loại lệnh và nguyên tắc khớp lệnh, đồng thời tuân thủ quy định về thanh toán lãi/lỗ vị thế hàng ngày và các yêu cầu về quản lý tài khoản để quản lý rủi ro hiệu quả và tối ưu hóa lợi nhuận.

1. Thời gian giao dịch

2. Phương thức giao dịch

- Khớp lệnh định kỳ: Là phương thức giao dịch được hệ thống thực hiện trên cơ sở so khớp các lệnh mua và lệnh bán tại thời điểm xác định.

- Khớp lệnh liên tục: Là phương thức giao dịch được hệ thống thực hiện trên cơ sở so khớp các lệnh mua và lệnh bán ngay khi lệnh được nhập vào hệ thống giao dịch.

Nguyên tắc xác định giá thực hiện: là mức giá của các lệnh đối ứng đang nằm chờ trên sổ lệnh.

- Khớp lệnh thỏa thuận: Là phương thức giao dịch mà bên mua và bên bán tự thỏa thuận với nhau về các điều kiện giao dịch, sau đó thông báo cho công ty chứng khoán ghi nhận kết quả giao dịch vào hệ thống giao dịch. Hoặc bên mua/ bên bán thông qua công ty chứng khoán để tìm đối tác giao dịch thỏa thuận đối ứng.

3. Đặt lệnh giao dịch

ATO/ ATC: Là lệnh đặt mua hoặc đặt bán chứng khoán tại mức giá mở cửa/ đóng cửa; không ghi mức giá cụ thể, ghi ATO/ ATC; được ưu tiên trước lệnh LO khi so khớp lệnh và tự động hủy nếu không khớp.

LO - Lệnh giới hạn: Là lệnh mua hoặc lệnh bán tại một mức giá xác định hoặc tốt hơn; ghi mức giá cụ thể; có hiệu lực cho đến hết ngày giao dịch hoặc cho đến khi lệnh bị hủy bỏ.

Lệnh thị trường: Lệnh mua tại mức giá bán thấp nhất hoặc lệnh bán tại mức giá mua cao nhất hiện có trên thị trường, được sử dụng trong phiên khớp lệnh liên tục và sẽ bị hủy bỏ ngay sau nhập nếu không có LO đối ứng. Các loại lệnh thị trường:

- MTL - lệnh thị trường giới hạn: là lệnh thị trường được nhập vào nếu không được khớp hết sẽ chuyển phần còn lại thành LO.

- MOK - lệnh thị trường khớp toàn bộ hoặc hủy: là lệnh thị trường được nhập vào nếu không được khớp hết sẽ hủy toàn bộ lệnh.

- MAK - lệnh thị trường khớp và hủy: là lệnh thị trường được nhập vào nếu không được khớp hết sẽ hủy phần còn lại của lệnh

4. Nguyên tắc khớp lệnh giao dịch

- Ưu tiên về giá:

Lệnh mua với mức giá cao hơn được ưu tiên thực hiện trước

Lệnh bán với mức giá thấp hơn được ưu tiên thực hiện trước

- Ưu tiên về thời gian: Trường hợp các lệnh mua/bán có cùng mức giá thì lệnh nhập vào hệ thống giao dịch trước được ưu tiên thực hiện trước

5. Sửa/Hủy lệnh giao dịch

Trong thời gian giao dịch khớp lệnh:

Việc sửa lệnh, hủy lệnh giao dịch khớp lệnh chỉ có hiệu lực đối với lệnh chưa được thực hiện hoặc phần còn lại của lệnh chưa được thực hiện.

Lệnh giới hạn được phép sửa giá, khối lượng và hủy lệnh trong thời gian giao dịch. Thứ tự ưu tiên của lệnh sau khi sửa được xác định như sau:

- Thứ tự ưu tiên của lệnh không đổi nếu chỉ sửa giảm khối lượng.

- Thứ tự ưu tiên của lệnh được tính kể từ khi lệnh sửa được nhập vào hệ thống giao dịch đối với các trường hợp sửa tăng khối lượng và/ hoặc sửa giá

Không được phép sửa, hủy lệnh trong toàn bộ phiên khớp lệnh định kỳ

Trong thời gian giao dịch thỏa thuận:

Giao dịch thỏa thuận đã được xác lập trên hệ thống giao dịch (có sự tham gia xác nhận của hai bên giao dịch) không được phép sửa hoặc hủy bỏ

Trong thời gian giao dịch, trường hợp thành viên giao dịch chứng khoán phái sinh nhập sai lệnh giao dịch thỏa thuận của nhà đầu tư, thành viên giao dịch chứng khoán phái sinh được phép sửa, hủy lệnh giao dịch thỏa thuận khi lệnh chưa được bên đối tác xác nhận

6. Biên độ giao động giá

Giá tham chiếu: Đối với HĐTL chỉ số cổ phiếu, HĐTL trái phiếu chính phủ giá tham chiếu là giá thanh toán cuối ngày của ngày giao dịch liền trước hoặc giá lý thuyết (giá lý thuyết áp dụng từ ngày giao dịch đầu tiên cho tới ngày có lệnh đầu tiên được khớp).

Giới hạn dao động giá:

- Giới hạn dao động giá đối với hợp đồng tương lai được xác định như sau:

- Giá trần = Giá tham chiếu + (Giá tham chiếu × Biên độ dao động giá)

- Giá sàn = Giá tham chiếu – (Giá tham chiếu × Biên độ dao động giá)

Trong đó:

Biên độ dao động giá của HĐTL chỉ số VN30: 7%

Biên độ dao động giá của HĐTL TPCP 5 năm: 3%

Biên độ dao động giá của HĐTL TPCP 10 năm: 3%

- Trường hợp sau khi tính toán, giá trần và giá sàn bằng giá tham chiếu, giới hạn dao động giá được xác định lại như sau:

- Giá trần điều chỉnh = Giá tham chiếu + 01 đơn vị yết giá

- Giá sàn điều chỉnh = Giá tham chiếu – 01 đơn vị yết giá

- Trường hợp giá tham chiếu bằng 01 đơn vị yết giá, giới hạn dao động giá được xác định lại như sau:

- Giá trần điều chỉnh = Giá tham chiếu + 01 đơn vị yết giá

- Giá sàn điều chỉnh = Giá tham chiếu

7. Thanh toán lãi/lỗ vị thế

Giao dịch phái sinh được thanh toán theo cơ chế hằng ngày. Cụ thể, nhà đầu tư khi giao dịch và nắm giữ các vị thế trong các hợp đồng chứng khoán phái sinh sẽ phải thực hiện thanh toán toàn bộ lãi/lỗ phát sinh từ các vị thế đó mỗi ngày:

- Nếu trạng thái lỗ ròng: NĐT sẽ phải thanh toán đầy đủ toàn bộ số lỗ phát sinh trước 8h45 sáng ngày giao dịch kế tiếp

- Nếu trạng thái lãi ròng: NĐT sẽ được thanh toán đầy đủ số lãi phát sinh chậm nhất trong ngày giao dịch kế tiếp

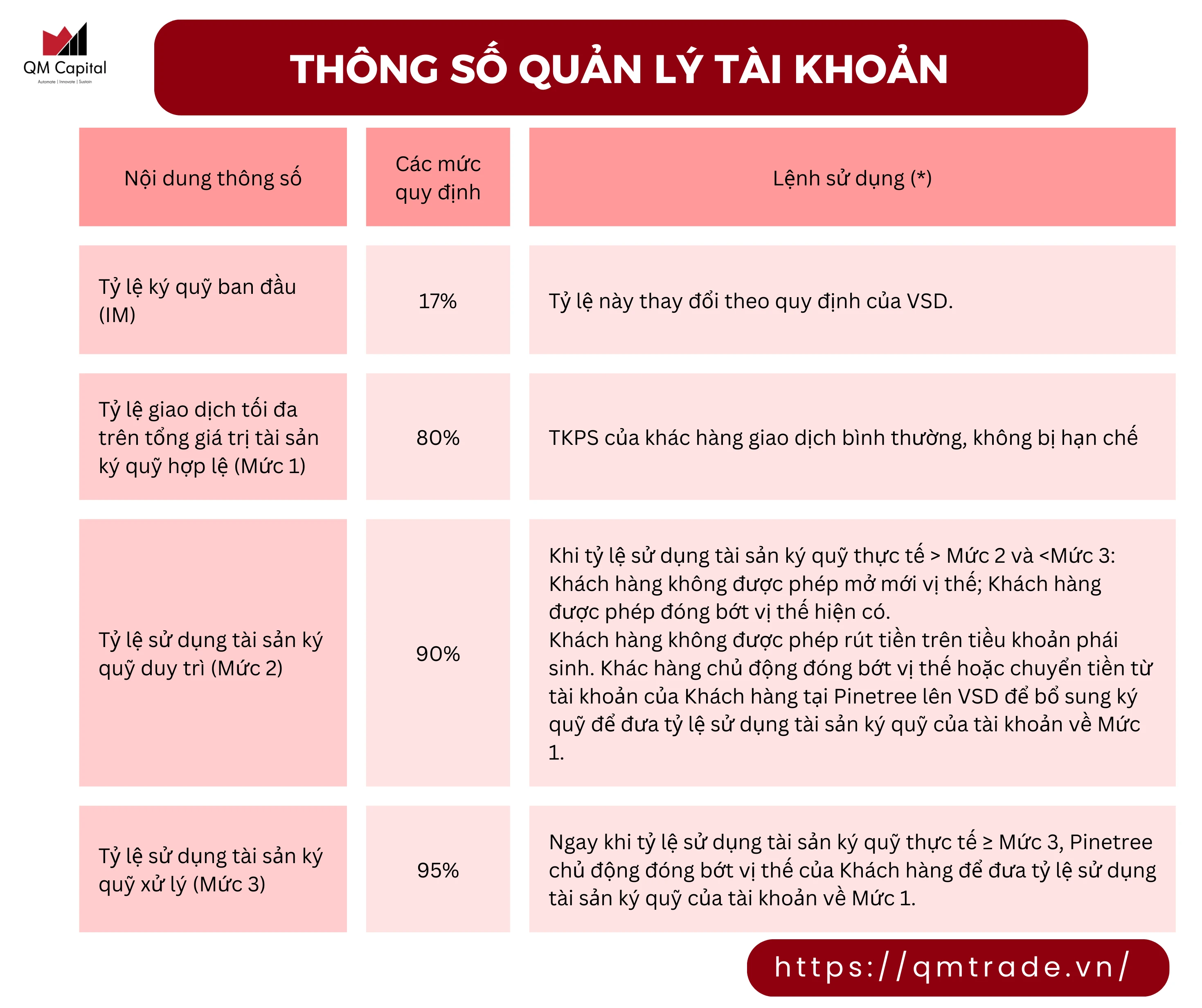

8. Thông số quản lý tài khoản

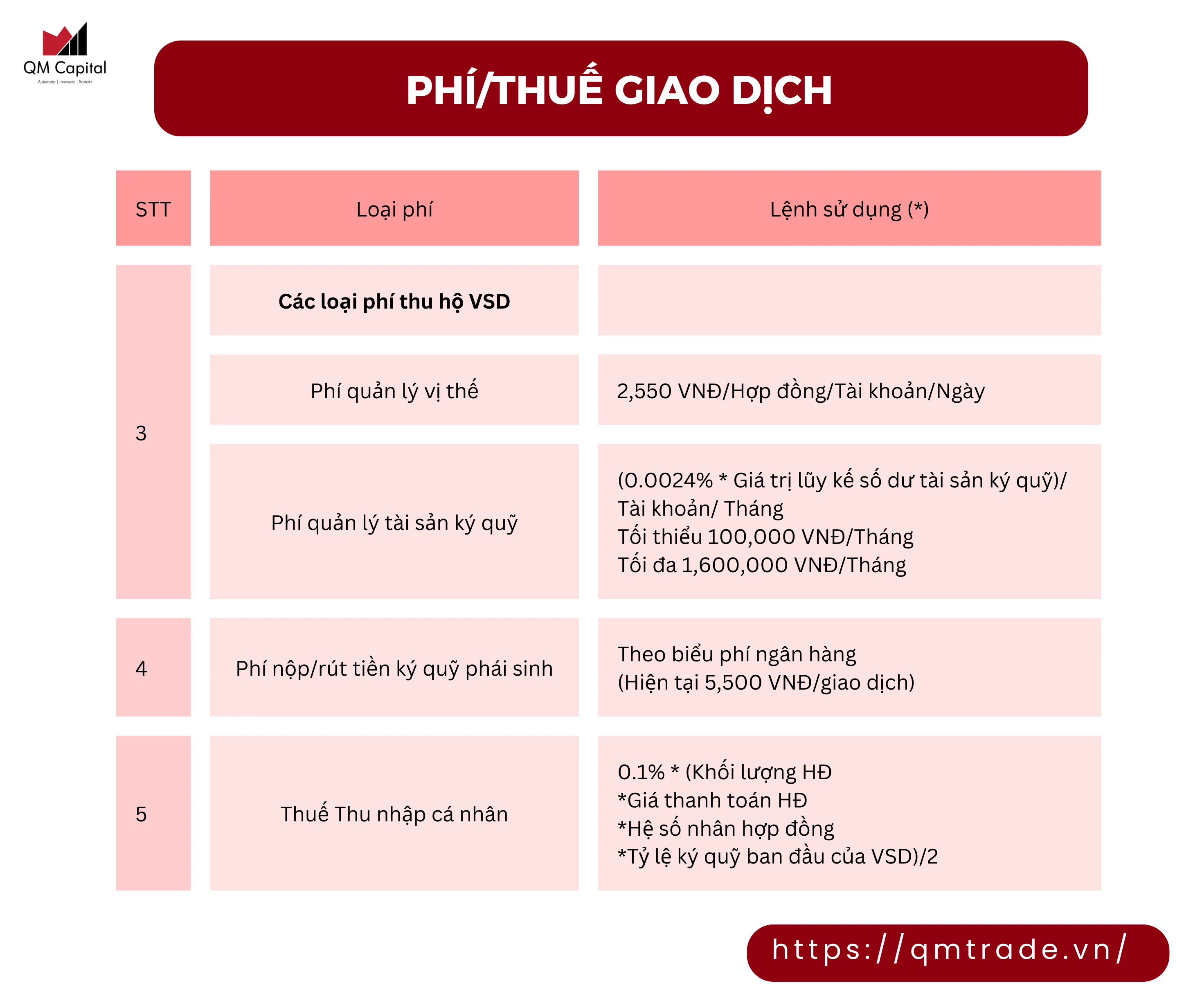

9. Phí/Thuế giao dịch

📌TẠI QMTRADE, MỌI NGƯỜI CÓ THỂ DỄ DÀNG XÂY DỰNG VÀ KIỂM THỬ CHIẾN LƯỢC GIAO DỊCH TRƯỚC KHI SỬ DỤNG TIỀN THẬT ĐỂ TRÁNH NHỮNG RỦI RO KHÔNG ĐÁNG CÓ.

📌TẠI QMTRADE, MỌI NGƯỜI CÓ THỂ DỄ DÀNG XÂY DỰNG VÀ KIỂM THỬ CHIẾN LƯỢC GIAO DỊCH TRƯỚC KHI SỬ DỤNG TIỀN THẬT ĐỂ TRÁNH NHỮNG RỦI RO KHÔNG ĐÁNG CÓ.

TRẢI NGHIỆM TÍNH NĂNG TẠI: QMTRADE

Đánh giá

0 / 5