- Trang chủ

-

/ Cách nhận diện và ứng dụng mẫu hình giá hiệu quả trong đầu tư chứng khoán

Cách nhận diện và ứng dụng mẫu hình giá hiệu quả trong đầu tư chứng khoán

10/07/2024

4,011 lượt đọc

Trong phân tích kỹ thuật, các mẫu hình biểu đồ giá là một trong những công cụ quan trọng giúp nhà đầu tư nhận diện các xu hướng và đưa ra quyết định giao dịch. Các mẫu hình này không chỉ cung cấp tín hiệu về sự thay đổi xu hướng mà còn cho biết những điểm mua vào hoặc bán ra tối ưu. Việc hiểu rõ và áp dụng chính xác các mẫu hình này có thể giúp giảm thiểu rủi ro và tối đa hóa lợi nhuận. Trong bài viết này, QM Capital sẽ cùng tìm hiểu về các mẫu hình phổ biến như mẫu hình hai đỉnh, hai đáy, ba đỉnh, ba đáy, và nhiều mẫu hình khác, cùng cách xác định và sử dụng chúng hiệu quả trong giao dịch.

.webp)

1. Mẫu hình đa thanh (Multi-Bar)

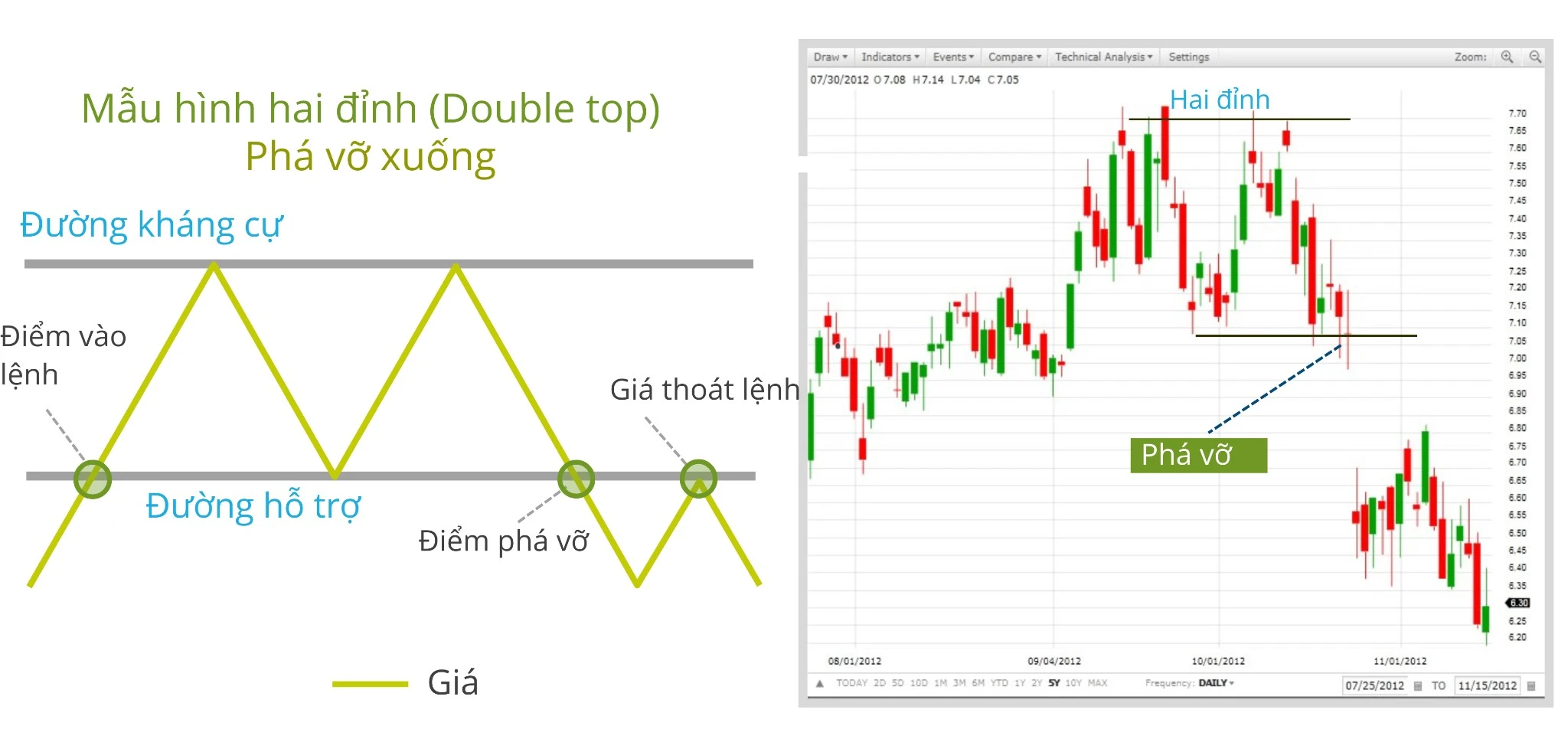

1.1. Mẫu hình hai đỉnh

Khái niệm: Mẫu hình hai đỉnh là một tín hiệu đảo chiều giá cổ phiếu, thường xuất hiện tại đỉnh của một xu hướng tăng. Mẫu hình này bao gồm hai đỉnh với mức giá tương đương nhau, được phân tách bởi một đáy vừa phải, tạo thành hình chữ "M". Đây là mẫu hình cảnh báo sự chuyển đổi từ xu hướng tăng sang giảm.

Cách xác định:

- Xác định xu hướng trước mẫu hình: Giá cổ phiếu cần phải trong một xu hướng tăng rõ rệt trước khi hình thành hai đỉnh, được biểu hiện qua việc giá liên tục tạo ra các đỉnh và đáy mới cao hơn.

- Đường viền cổ và sự phá vỡ: Đường viền cổ, hoặc mức hỗ trợ, được tạo bởi đáy giữa hai đỉnh. Mẫu hình được coi là xác nhận khi giá đóng cửa rõ ràng dưới mức hỗ trợ này, cho thấy xu hướng giảm sắp diễn ra.

- Khối lượng giao dịch: Khối lượng giao dịch đóng một vai trò quan trọng trong việc xác nhận mẫu hình hai đỉnh. Thông thường, khối lượng sẽ tăng mạnh khi giá phá vỡ đường viền cổ, củng cố cho sự đảo chiều xu hướng. Trong quá trình hình thành hai đỉnh, khối lượng thường giảm dần, phản ánh sự giảm dần của sức mua.

Mẫu hình 2 đỉnh

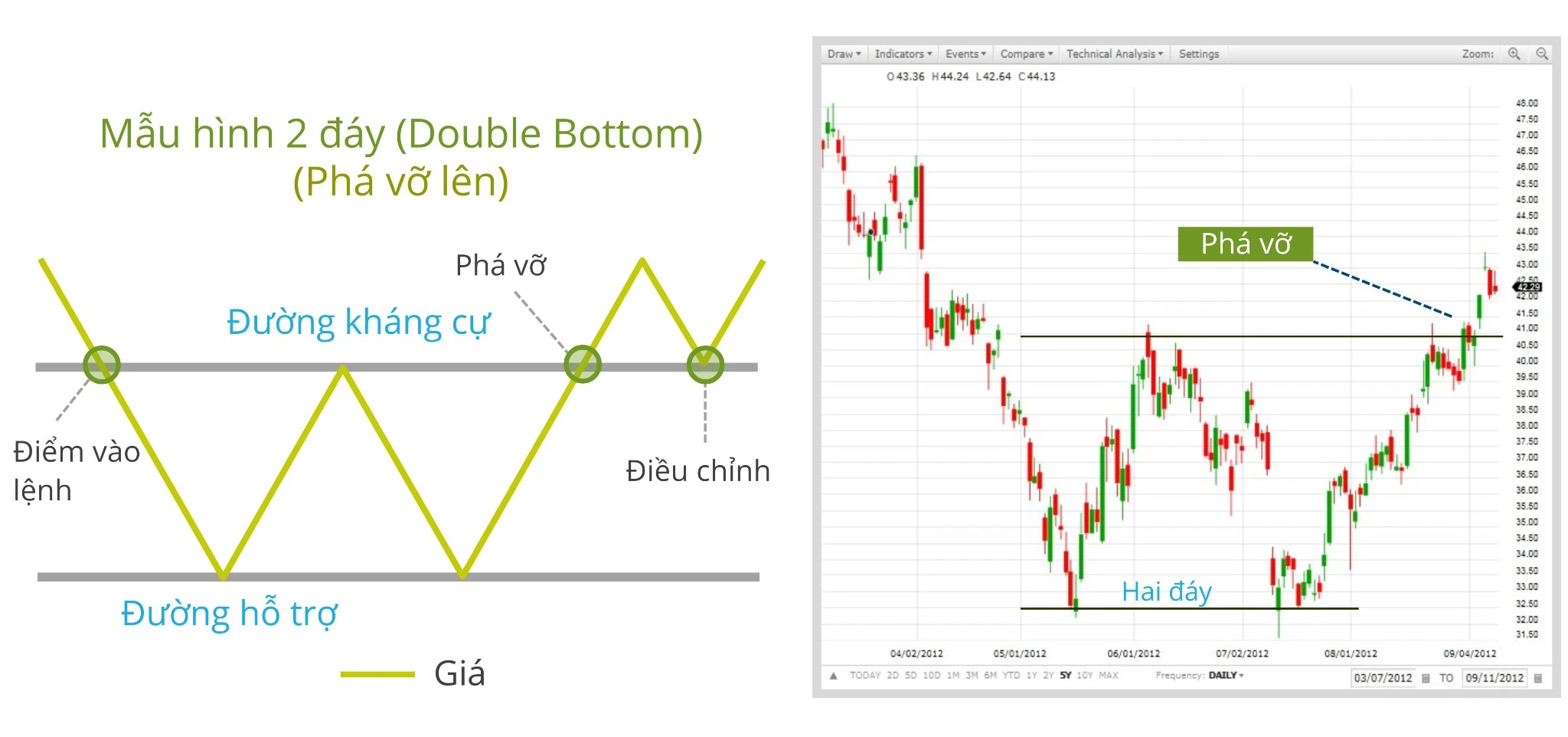

1.2. Mẫu hình hai đáy

Khái niệm: Mẫu hình hai đáy về cơ bản là ngược lại với các mẫu hình hai đỉnh. Mẫu hình hai đáy là một dấu hiệu đảo chiều xu hướng tích cực, được hình thành sau một giai đoạn giảm giá và thường xuất hiện trong các biểu đồ giá như hình chữ "W". Đây là một mẫu hình phân tích kỹ thuật cho thấy khả năng thay đổi đáng kể về xu hướng, từ giảm sang tăng.

Cách xác định:

- Xác định xu hướng: Mẫu hình hai đáy thường xuất hiện trong bối cảnh của một xu hướng giảm giá dài hạn. Nếu xu hướng đi ngang hoặc tăng thì sẽ không đạt được hiệu quả tối ưu.

- Độ chênh lệch giữa hai đáy: Hai đáy của mẫu hình thường tương đương nhau về mức giá, hoặc có sự chênh lệch rất nhỏ. Sự tương đồng về mức giá là yếu tố quan trọng để nhận diện mẫu hình.

- Đường viền cổ và điểm mua: Đường viền cổ được vẽ dưới dạng đường kháng cự đi ngang, nối các đỉnh giữa hai đáy. Mẫu hình được xác nhận khi giá đột phá qua đường viền cổ này với một khối lượng giao dịch cao hơn bình thường, thể hiện sự gia tăng mạnh mẽ của cầu. Nhà đầu tư nên cân nhắc mua vào khi giá vượt qua đường này và giữ vững trên đó.

- Khối lượng giao dịch: Trong mẫu hình 2 đáy, khối lượng giao dịch là một chỉ báo quan trọng. Khối lượng thường tăng trong quá trình giá phá vỡ đường viền cổ, củng cố thêm quan điểm về sự đảo ngược xu hướng

Mẫu hình này được coi là một cơ hội mua mạnh mẽ khi các yếu tố trên được thỏa mãn, đặc biệt là khi có sự gia tăng khối lượng giao dịch đáng kể trong quá trình phá vỡ.

Mẫu hình 2 đáy

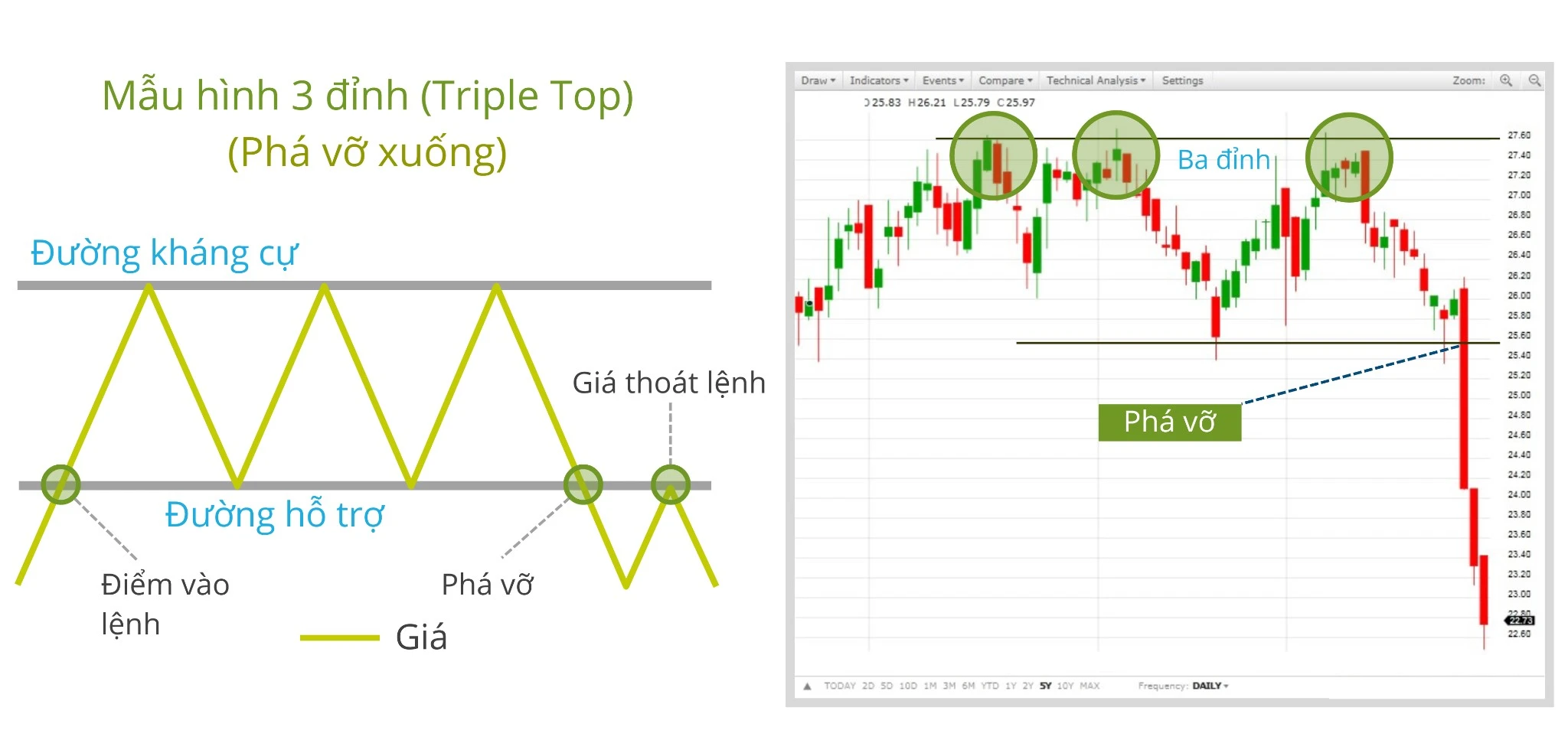

1.3. Mẫu hình ba đỉnh

Khái niệm: Mẫu hình ba đỉnh (Triple top) là một tín hiệu đảo chiều xu hướng được dùng trong phân tích kỹ thuật, thường xuất hiện tại đỉnh của một xu hướng tăng và báo hiệu một đợt giảm giá sắp xảy ra. Mẫu hình có ba đỉnh ở mức giá gần ngang nhau và hình dạng giống như chữ “M” kéo dài.

Cách xác định:

- Xác định xu hướng: Trước khi hình thành mẫu hình 3 đỉnh, giá phải ở trong một xu hướng tăng vì mẫu hình 3 đỉnh chỉ hình thành ở cuối một chu kỳ tăng giá. Và giá có dấu hiệu suy yếu để đảo chiều kết thúc đà tăng giá trước đó

- Đỉnh và đường kháng cự: Phải có 3 đỉnh và 3 đỉnh này có chiều cao gần bằng nhau, tạo lên đường kháng cự hình thành từ 3 đỉnh. Điều này tạo thành một đường kháng cự mạnh, nơi mỗi đỉnh không được vượt qua mức giá này, cho thấy lực mua đã yếu đi và không đủ sức đẩy giá lên cao hơn

- Đường viền cổ (Neckline) là đường thẳng: Đường viền cổ được tạo bởi hai đáy xen giữa ba đỉnh. Đây là đường hỗ trợ quan trọng và phải tương đối bằng nhau về mức giá. Mẫu hình ba đỉnh được xem là hoàn tất khi giá phá vỡ xuống dưới đường viền cổ.

- Phá vỡ: Phá vỡ đường viền cổ phải đi kèm với khối lượng giao dịch tăng mạnh, chứng tỏ sự đột biến trọng lực bán. Đây là dấu hiệu cho thấy xu hướng giá sẵn sàng chuyển từ tăng sang giảm.

Mẫu hình 3 đỉnh là mẫu hình mạnh mẽ về sự thay đổi xu hướng, đặc biệt khi điều kiện về xu hướng tăng trước đó, sự ngang bằng của các đỉnh và sự phá vỡ dưới đường viền cổ được thỏa mãn.

Mẫu hình 3 đỉnh

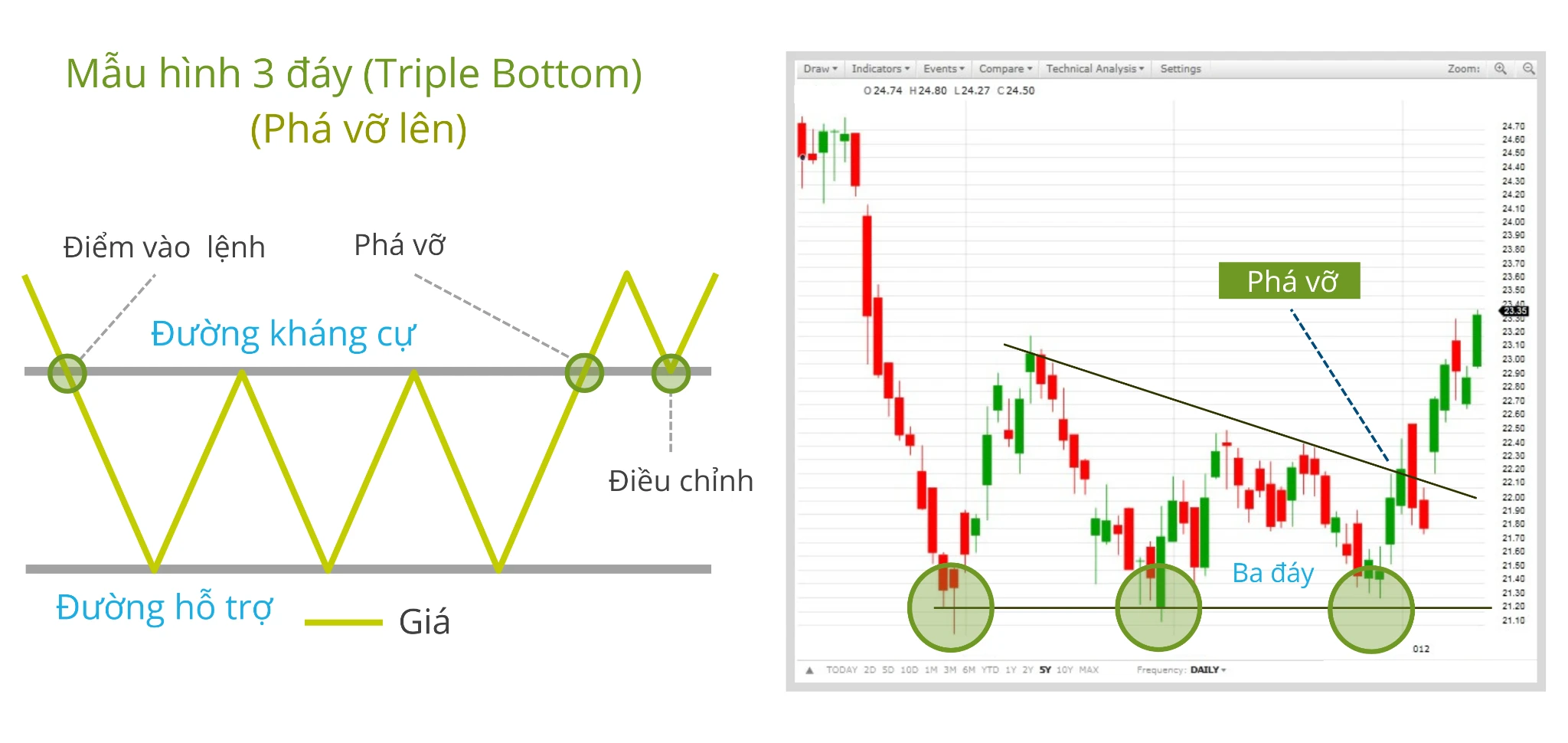

1.4. Mẫu hình ba đáy

Khái niệm: Mẫu hình ba đáy là mẫu hình đảo chiều xu hướng tích cực, thường được xác định trong xu hướng giảm dài hạn. Mẫu hình gồm ba mức đáy gần ngang bằng nhau, tạo thành hình như “W” rõ rệt, và được xác nhận khi giá phá vỡ qua một mức kháng cự, điều này báo hiệu một giai đoạn tăng giá mới.

Cách xác định:

- Xác định xu hướng: Mẫu hình này chỉ có thể hình thành trong bối cảnh của một xu hướng giảm. Xu hướng giảm cần được xác nhận qua các mức thấp mới liên tục

- Ba đáy ngang bằng: Ba đáy của mẫu hình gần ngang bằng nhau về mức giá, không có đáy nào thấp hơn đáng kể so với 2 đáy còn lại. .

- Khối lượng giao dịch: Khi mẫu hình ba đáy bắt đầu phát triển, khối lượng giao dịch thường giảm dần. Và sau khi hình thành đáy thứ ba, bắt đầu có sự tăng về mặt khối lượng giao dịch và đây như là bước khởi đầu cho việc đảo chiều để thúc đẩy giá tăng trong thời gian tới.

- Phá vỡ kháng cự: Một đường kháng cự được vẽ nối hai đỉnh giữa 3 đáy. Mẫu hình được xác nhận khi giá không chỉ phá vỡ mà còn duy trì được mức cao hơn đường kháng cự, thể hiện sự chuyển đổi từ áp lực bán sang áp lực mua.

- Kiểm tra lại: Sau khi phá vỡ, giá thường có xu hướng quay trở lại để kiểm tra lại mức kháng cự mới biến thành hỗ trợ. Điểm chốt lời cho nhà đầu tư thường được tính bằng khoảng cách từ mức kháng cự bị phá vỡ đến mức thấp nhất của 3 đáy.

Mẫu hình ba đáy là một cơ hội mua mạnh mẽ khi các điều kiện trên được thỏa mãn, đặc biệt là sự gia tăng của khối lượng giao dịch và sự phá vỡ rõ ràng qua mức kháng cự.

Mẫu hình 3 đáy

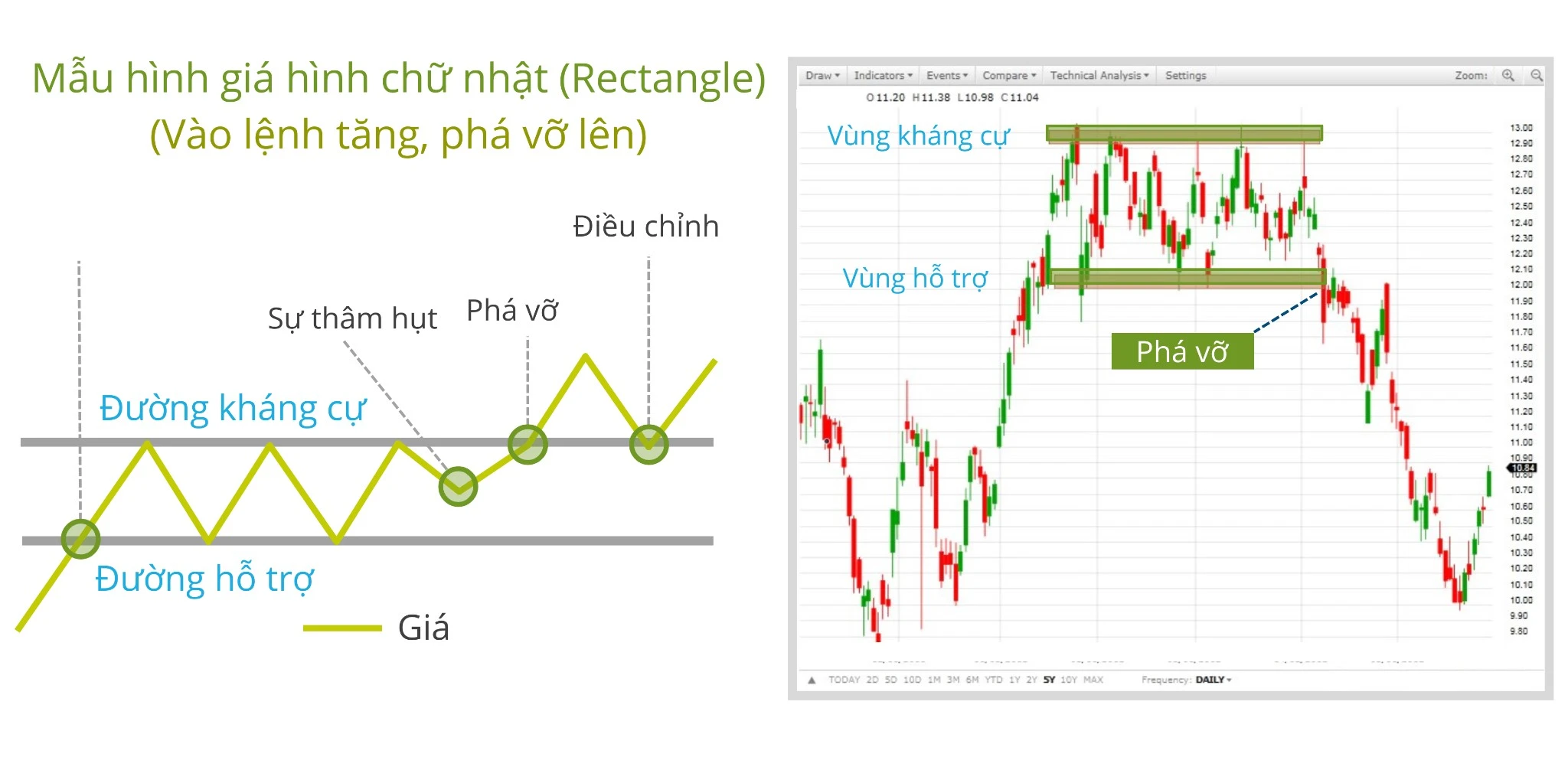

1.5. Mẫu hình giá hình chữ nhật

Khái niệm: Mẫu hình giá hình chữ nhật được hình thành khi giá liên tục dao động được hình thành khi giá đạt đến cùng một mức hỗ trợ và kháng cự ngang nhiều lần. Giá bị giới hạn trong việc di chuyển giữa hai mức ngang, tạo thành hình chữ nhật, tương tự như Hộp Darvas .

Cách xác định:

- Xác định xu hướng: Mẫu hình này thường được hình thành trong bối cảnh giá đi ngang từ vài tuần đến nhiều tháng. Nếu mẫu hình kéo dài ít hơn 3 tuần, nó có thể được xem là mẫu hình lá cờ ngắn hạn. Một mẫu hình kéo dài khoảng ba tháng hoặc lâu hơn thường báo hiệu một sự phá vỡ mạnh mẽ hơn.

- Bốn điểm xác nhận: Để xác nhận mẫu hình, cần có ít nhất hai đỉnh ở mức kháng cự tương đương nhau và hai đáy ở mức hỗ trợ tương đương.

- Kiểm tra lại và cơ hội giao dịch: Sau khi xảy ra đột phá, thường có một lần “test lại” mức giá mới, nơi giá quay trở lại gần điểm phá vỡ. Đây là cơ hội để tham gia hoặc thoát khỏi xu hướng dựa trên sự xác nhận của xu hướng mới này.

Mẫu hình giá hình chữ nhật

2. Mẫu hình hình tam giác

2.1. Mẫu hình tam giác cân (Symmetrical Triangle)

Khái niệm: Mẫu hình tam giác cân (hay còn gọi là mẫu hình tam giác đối xứng) là một mẫu hình biểu đồ giá đặc trưng bao gồm hai đường xu hướng tăng và giảm hội tụ với nhau, nối liền một loạt các đỉnh cao nhất và các đáy thấp nhất liên tiếp. Đây là một mẫu hình tiếp diễn, cho thấy sự do dự của thị trường và thường kết thúc bằng điểm phá vỡ

Cách xác định:

- Đường xu hướng hội tụ: Để xác định mẫu hình này, trước tiên cần tìm ra hai đường xu hướng: một đường kết nối các đỉnh cao hạ dần và một đường kết nối các đáy thấp hơn. Cả hai đường này có độ dốc gần ngang bằng và hướng về phía nhau, tạo thành hình dạng tam giác.

- Khối lượng giao dịch: Khối lượng thường giảm dần trong quá trình hình thành mẫu hình, sự sụt giảm là do sự chờ đợi đột phá sau khi mẫu hình hoàn thành

- Thời gian hình thành: Từ vài tuần đến vài tháng. Thời gian hình thành càng dài, sự đột phá sau đó càng có ý nghĩa, cho thấy sự chắc chắn và mạnh mẽ của xu hướng mới.

- Mục tiêu giá để đột phá: Để ước lượng mục tiêu giá sau khi đột phá, các nhà giao dịch thường đo chiều rộng lớn nhất của tam giác và chiếu khoảng cách đó theo hướng của đột phá từ điểm hội tụ của đường xu hướng. Điều này cung cấp một ước lượng về mức độ di chuyển giá sau khi thoát khỏi mẫu hình.

Mẫu hình tam giác cân

2.2. Mẫu hình tam giác tăng dần và giảm dần

- Mẫu hình tam giác tăng dần (Ascending Triangle)

Khái niệm: Mẫu hình tam giác tăng dần thường xuất hiện trong các thị trường có xu hướng tăng. Mẫu hình này được tạo thành từ một đường kháng cự ngang và một đường xu hướng tăng dần hỗ trợ bên dưới, cùng tạo thành hình dạng của một tam giác.

Cách xác định:

- Đáy cao hơn: Các đáy liên tiếp ngày càng cao hơn, thể hiện sức mạnh tăng dần của phe mua.

- Mức kháng cự ngang: Mức kháng cự nằm ngang nối liền các đỉnh, tạo ra một ngưỡng giá mà phe mua tạm thời không thể vượt qua. Điều này cho thấy mặc dù phe mua đang tăng cường, nhưng vẫn còn một ngưỡng giá mà họ cần phải phá vỡ để xác nhận sự tiếp tục của xu hướng tăng.

- Khối lượng giảm: Khối lượng giao dịch thường có xu hướng giảm dần, điều này cho thấy phe mua dần dần tăng cường lực mua.

- Điểm phá vỡ: Mẫu hình này cho thấy khả năng đột phá tăng giá và xu hướng tăng tiếp tục nếu giá vượt qua ngưỡng kháng cự. Các nhà giao dịch sử dụng sự đột phá này như một cơ hội mua.

- Mục tiêu giá: Mục tiêu giá cho mẫu hình này được tính bằng cách đo khoảng cách giữa mức kháng cự ngang và điểm thấp nhất của tam giác, sau đó cộng khoảng cách này vào mức giá tại điểm đột phá. Điều này cung cấp một ước tính cho khoảng cách mà giá có thể tăng sau khi phá vỡ.

Mẫu hình tam giác tăng dần

- Mẫu hình tam giác giảm dần (Descending Triangle)

Khái niệm: Tam giác giảm dần là một tín hiệu tiếp tục xu hướng giảm, được hình thành bởi một đường hướng ngang dưới cùng kết hợp với một đường xu hướng giảm dần. Mẫu hình này thể hiện sự suy yếu dần của lực mua khi các mức đỉnh liên tục thấp hơn, trong khi mức đáy giữ nguyên.

Cách xác định:

- Xác định xu hướng: Mẫu hình này thường xuất hiện trong một xu hướng giảm đã có trước đó. Xu hướng giảm tiếp tục được củng cố bởi sự hình thành của các đỉnh thấp hơn, thể hiện sự suy giảm dần của động lực tăng giá.

- Hình thành đường xu hướng: Đường xu hướng trên là đường nối các đỉnh giảm dần, còn đường xu hướng dưới là đường ngang kết nối các mức đáy giống nhau, tạo thành một hình tam giác có đỉnh nghiêng về phía bên phải.

- Khối lượng giao dịch: Khối lượng thường tăng lên tại thời điểm phá vỡ, củng cố thêm sự xác nhận của mẫu hình.

Mẫu hình tam giác giảm dần

2.3. Mẫu hình cái nêm (Wedge)

Khái niệm: Mẫu hình cái nêm là một mẫu hình giá trong phân tích kỹ thuật, được định hình bởi hai đường xu hướng hội tụ, tạo ra một hình dạng giống như cái nêm. Mẫu hình này thường cho thấy sự thay đổi động lượng và có thể dẫn đến sự đảo chiều hoặc tiếp tục của xu hướng hiện tại, tùy thuộc vào bối cảnh trước đó và hướng của nêm.

Cách xác định:

- Xác định xu hướng: Mẫu hình cái nêm được giới hạn bởi hai đường xu hướng: một đường dốc lên và một đường dốc xuống, cả hai cùng hướng tới một điểm hội tụ. Để mẫu hình hợp lệ, giá cần chạm vào mỗi đường xu hướng ít nhất ba lần trên một đường và hai lần trên đường còn lại.

- Phân loại nêm: Cái nêm có thể là nêm tăng dần hoặc nêm giảm dần.

Nêm tăng dần xuất hiện trong một xu hướng tăng với đỉnh và đáy ngày càng cao, thường xảy ra sau một bong bóng giá.

Nêm giảm dần xuất hiện trong một xu hướng giảm với đỉnh và đáy ngày càng thấp

- Khối lượng giao dịch: Trong mẫu hình cái nêm, khối lượng giao dịch thường giảm dần khi tiến tới điểm hội tụ và tăng vọt tại thời điểm đột phá.

Mẫu hình cái nêm

3. Các mẫu hình khác

3.1. Mẫu hình Vai - Đầu - Vai (Head and Shoulders)

- Mẫu hình Vai - Đầu - Vai ngược (Inverse Head and Shoulders):

Khái niệm: Mẫu hình vai – đầu – vai ngược là một tín hiệu đảo chiều từ xu hướng giảm sang tăng. Mẫu hình này bao gồm 3 đáy, trong đó đáy giữa (đầu) là thấp nhất và đáy 2 bên cạnh (vai) cao hơn và tương đối ngang nhau.

Cách xác định:

- Xác định xu hướng: Trước tiên, phải có một xu hướng giảm rõ ràng. Mẫu hình này được hình thành như một phần của quá trình xu hướng đảo chiều, cho thấy sự suy yếu của lực bán

- Phá vỡ đường viền cổ (neckline): Đường viền cổ được vẽ nối hai đỉnh giữa các đáy. Để mẫu hình được xác nhận, thường đi kèm với sự gia tăng mạnh về khối lượng giao dịch. Phá vỡ đường viền cổ cho thấy xu hướng tăng đã bắt đầu

- Kháng cự trở thành hỗ trợ: Sau khi phá vỡ đường viền cổ, mức kháng cự sẽ thành mức hỗ trợ tiềm năng. Điều này có nghĩa là sau khi phá vỡ, giá có thể điều chỉnh trở lại để kiểm tra ngưỡng hỗ trợ mới, cung cấp cơ hội cho nhà đầu tư mua vào

- Mục tiêu giá: Sau khi đường kháng cự viền cổ bị phá vỡ, giá mục tiêu từ điểm phá vỡ có thể được xác định bằng khoảng cách từ điểm phá vỡ tới đáy thấp nhất của đầu.

Mẫu hình Vai - Đầu - Vai ngược

- Mẫu hình Vai - Đầu - Vai thuận (Head and Shoulders Top):

Khái niệm: Mẫu hình vai đầu vai thuận là mẫu hình đảo chiều xu hướng, thường xuất hiện tại đỉnh của một xu hướng tăng và báo hiệu một sự đảo chiều sắp xảy ra. Mẫu hình gồm 3 đỉnh, trong đó đỉnh giữa (đầu) cao nhất và 2 đỉnh bên (vai) thấp hơn và ở mức giá gần bằng nhau.

Cách xác định:

- Đầu: Đây là đỉnh cao nhất trong ba đỉnh và đại diện cho điểm cao nhất của xu hướng tăng hiện tại. Đỉnh này là trung tâm của mẫu hình và thường có khối lượng giao dịch cao hơn so với hai đỉnh còn lại.

- Vai: Hai đỉnh bên cạnh đỉnh trung tâm được gọi là vai trái và vai phải. Trong mẫu hình lý tưởng, hai vai này nên đối xứng, tức là nằm ở mức giá gần bằng nhau. Tuy nhiên, trong thực tế, sự không đối xứng nhẹ giữa hai vai là chấp nhận được, miễn là chúng không chênh lệch quá nhiều so với nhau..

- Đường viền cổ (Neckline): Đây là đường nối các đáy giữa đỉnh trung tâm và hai đỉnh bên, tạo thành một mức hỗ trợ chính. Đường viền cổ có thể nghiêng lên hoặc xuống, và hướng nghiêng này thường cung cấp manh mối về mức độ nhanh chóng và mạnh mẽ của sự đảo chiều của xu hướng

- Mục tiêu giá: Sau khi đường viền cổ bị phá vỡ, mục tiêu giá có thể được ước tính bằng cách lấy khoảng cách từ đỉnh cao nhất (đầu) đến đường viền cổ và trừ đi khoảng cách tương tự từ điểm phá vỡ trên đường viền cổ xuống thấp hơn.

Mẫu hình Vai - Đầu - Vai thuận

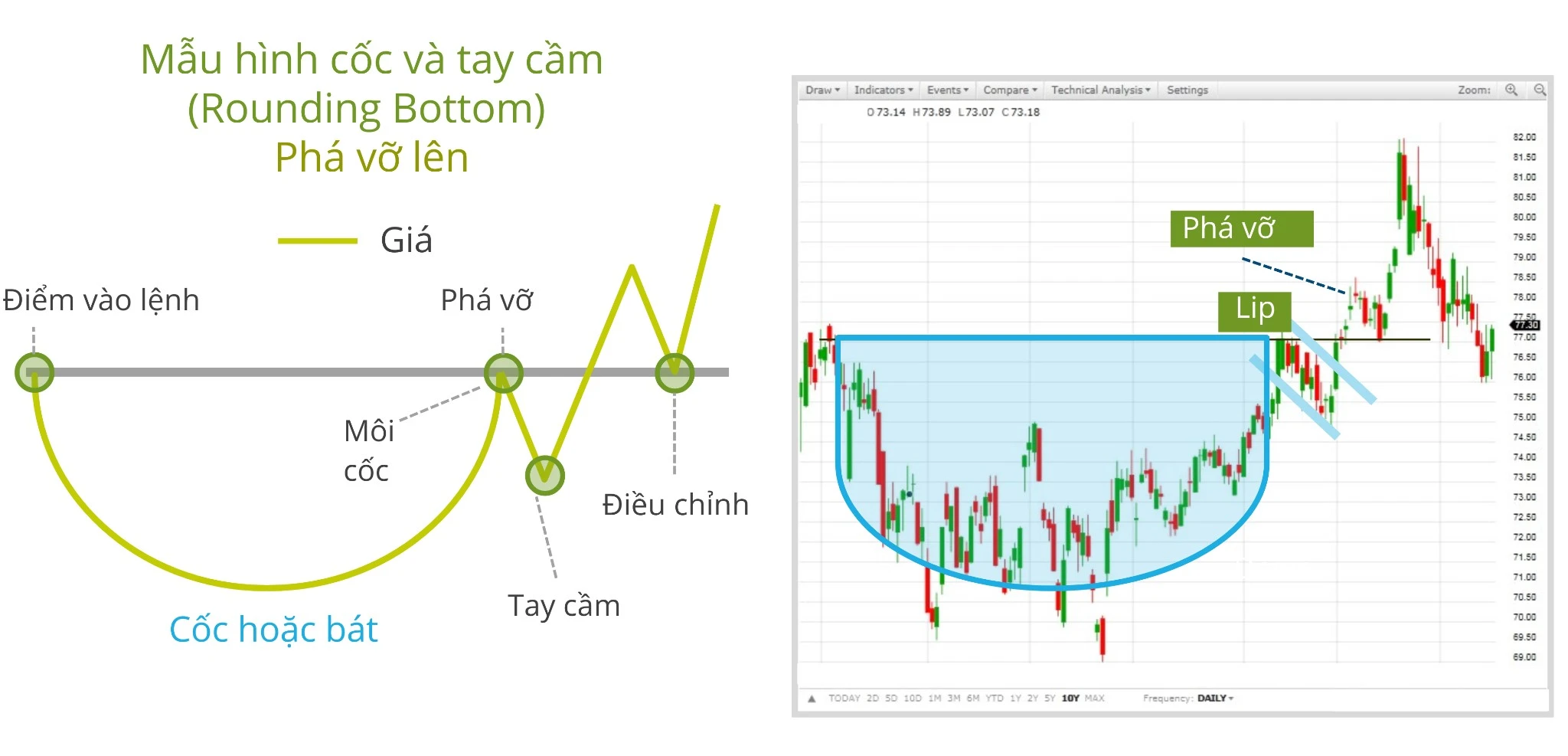

3.2. Mẫu hình cốc và tay cầm (Cup and Handle)

Khái niệm: Mẫu hình cốc và tay cầm được biểu hiện qua hình ảnh chiếc cốc có tay cầm. Phần “cốc” của mẫu hình thường có hình dạng chữ “U” rộng, còn phần “tay cầm” thì hơi hướng xuống. Mẫu hình này thường được xem là chỉ báo cho một xu hướng tăng giá tiếp theo.

Cách xác định:

- Hình thành cốc: Phần cốc hình thành trong một khoảng thời gian từ 7 tới 65 tuần và có dạng chữ “U”, không quá sâu hoặc gấp khúc. Đáy của cốc thường rộng và phẳng, cho thấy sự ổn định giá sau một giai đoạn giảm. Đỉnh của cốc không nên vượt quá đỉnh ban đầu của mẫu hình, và khối lượng giao dịch thường giảm dần khi hình thành cốc.

- Hình thành tay cầm: Sau khi cốc hoàn thành, một đoạn giá điều chỉnh nhẹ (tay cầm) sẽ xuất hiện, thường kéo dài từ 1 tới 4 tuần. Tay cầm này thường hình thành một khuynh hướng giảm nhẹ và có thể được xem như một mẫu hình tam giác giảm dần hoặc kênh giảm dần. Khối lượng giao dịch trong giai đoạn này cũng thường thấp.

- Phá vỡ: Điểm then chốt của mẫu hình cốc và tay cầm là sự phá vỡ của đường kháng cự tại đỉnh cốc. Sự phá vỡ này nên xảy ra với khối lượng giao dịch cao, cho thấy sự quan tâm mạnh mẽ của thị trường và củng cố xác nhận xu hướng tăng.

- Mục tiêu giá: Mục tiêu giá sau khi phá vỡ có thể được xác định bằng cách lấy khoảng cách từ đáy cốc đến đỉnh cốc và dự đoán mức tăng tương đương từ điểm phá vỡ.

Mẫu hình cốc và tay cầm

Việc nhận diện và hiểu rõ các mẫu hình giúp các nhà đầu tư dự đoán xu hướng và đưa ra các quyết định giao dịch hiệu quả. Các mẫu hình đều cung cấp những tín hiệu quan trọng về sự thay đổi xu hướng giá cổ phiếu và bằng cách áp dụng các mẫu hình này, nhà đầu tư có thể nhận diện các cơ hội mua vào hoặc bán ra, giảm thiểu rủi ro và tối đa hóa lợi nhuận. Tuy nhiên, việc sử dụng các mẫu hình biểu đồ cần đi kèm với các yếu tố khác như khối lượng giao dịch, các yếu tố thị trường khác để đảm bảo độ chính xác và hiệu quả trong giao dịch.

📌 HÃY XÂY DỰNG VÀ KIỂM THỬ CHIẾN LƯỢC GIAO DỊCH CỦA BẠN TRÊN NỀN TẢNG QMTRADE TRƯỚC KHI SỬ DỤNG TIỀN THẬT ĐỂ TRÁNH NHỮNG RỦI RO KHÔNG ĐÁNG CÓ.

TRẢI NGHIỆM TÍNH NĂNG TẠI: QMTRADE

Đánh giá

0 / 5