- Trang chủ

-

/ Chiến lược đảo chiều 123: Mẫu hình đảo chiều đơn giản nhưng mạnh mẽ trong giao dịch

Chiến lược đảo chiều 123: Mẫu hình đảo chiều đơn giản nhưng mạnh mẽ trong giao dịch

22/03/2025

1,824 lượt đọc

Trong giao dịch chứng khoán phái sinh, việc nhận diện các mô hình đảo chiều xu hướng là một yếu tố cực kỳ quan trọng để nhà đầu tư có thể tối ưu hóa lợi nhuận và quản lý rủi ro hiệu quả. Một trong những mô hình đảo chiều phổ biến được các nhà giao dịch kỹ thuật sử dụng là 123 pattern reversal. Mô hình này không chỉ dễ hiểu mà còn mang lại những tín hiệu mạnh mẽ về xu hướng thay đổi của thị trường. Hãy cùng QM Capital phân tích mẫu hình này và cách áp dụng chiến lược 123 pattern reversal trong giao dịch chứng khoán phái sinh.

1. Khái niệm về mẫu hình 123 pattern reversal

Mẫu hình 123 pattern reversal là một mẫu hình đảo chiều cấu thành từ ba sóng giá (price swings) và ba điểm xác nhận (swing points). Mẫu hình này chủ yếu dùng để nhận diện các điểm đảo chiều của thị trường, giúp các nhà giao dịch phát hiện thời điểm chuyển tiếp giữa các xu hướng. Mẫu hình bao gồm ba điểm quan trọng:

- Điểm 1: Đây là điểm khởi đầu của xu hướng, nơi giá bắt đầu di chuyển theo một hướng nhất định.

- Điểm 2: Là điểm chuyển tiếp khi giá không thể tạo ra đỉnh cao hơn (trong xu hướng tăng) hoặc đáy thấp hơn (trong xu hướng giảm). Đây là tín hiệu cho thấy xu hướng hiện tại có thể sắp thay đổi.

- Điểm 3: Là điểm xác nhận của xu hướng đảo chiều khi giá phá vỡ điểm 2.

Tùy thuộc vào xu hướng thị trường, mẫu hình này có thể là bullish reversal (đảo chiều tăng từ xu hướng giảm) hoặc bearish reversal (đảo chiều giảm từ xu hướng tăng).

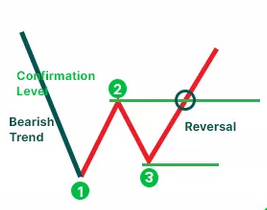

2. Cấu trúc mẫu hình 123: bearish và bullish reversal

a) Mẫu hình bearish 123 reversal (đảo chiều giảm từ xu hướng tăng)

Trong một xu hướng tăng, giá tạo ra các đỉnh cao hơn (higher highs) và đáy cao hơn (higher lows). Tuy nhiên, khi thị trường bắt đầu yếu đi, giá không thể tạo ra đỉnh cao hơn mà tạo ra một lower high (đỉnh thấp hơn). Đây là dấu hiệu ban đầu cho thấy xu hướng tăng có thể sắp kết thúc.

Khi giá tiếp tục giảm và phá vỡ điểm thấp trước đó (là điểm 1), mẫu hình 123 đảo chiều giảm (bearish reversal) được xác nhận. Điều này cho thấy thị trường có thể chuyển từ xu hướng tăng sang xu hướng giảm. Việc nhận diện mẫu hình này có thể là cơ hội để short hoặc bán các hợp đồng chứng khoán phái sinh, dự báo sự thay đổi xu hướng.

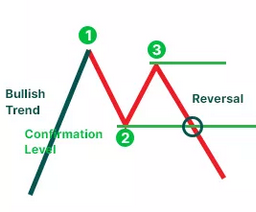

b) Mẫu hình bullish 123 reversal (đảo chiều tăng từ xu hướng giảm)

Trong xu hướng giảm, giá tạo ra các đỉnh thấp hơn (lower highs) và đáy thấp hơn (lower lows). Khi xu hướng giảm bắt đầu suy yếu, giá sẽ tạo ra một higher low (đáy cao hơn), cho thấy xu hướng giảm có thể sắp kết thúc và thị trường có thể đảo chiều tăng.

Khi giá phá vỡ một đỉnh cao hơn (là điểm 2 trong mẫu hình), mẫu hình bullish 123 reversal được xác nhận, báo hiệu sự chuyển từ xu hướng giảm sang xu hướng tăng. Điều này mang lại cơ hội để mua vào các hợp đồng chứng khoán phái sinh, tận dụng sự phục hồi của thị trường.

3. Cách áp dụng mẫu hình 123 pattern reversal

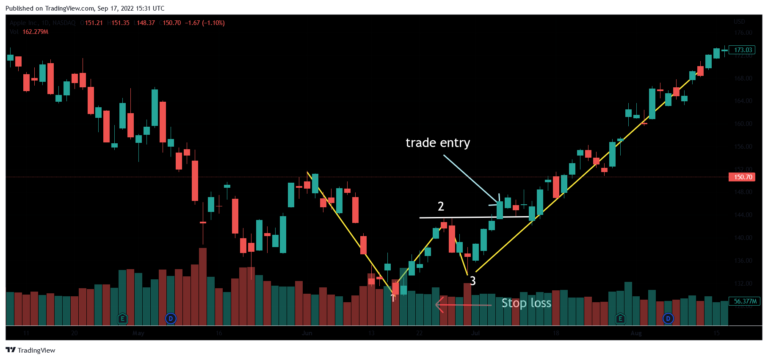

a) Điểm vào lệnh (Entry point)

Điểm vào lệnh trong giao dịch theo mẫu hình 123 pattern reversal là khi giá phá vỡ điểm 2. Khi giá vượt qua điểm 2 và tiếp tục di chuyển theo xu hướng đảo chiều, đây là tín hiệu mạnh mẽ xác nhận mẫu hình. Bạn có thể vào lệnh mua khi mẫu hình bullish reversal được xác nhận hoặc vào lệnh bán khi mẫu hình bearish reversal xuất hiện.

Lệnh sẽ được đặt khi giá đóng cửa vượt qua mức điểm 2 hoặc bạn cũng có thể đặt lệnh buy stop hoặc sell stop. Tuy nhiên, một số nhà giao dịch khuyên rằng không nên đặt lệnh stop trên điểm 2, vì giá có thể vọt qua mức đó mà không thực sự xác nhận xu hướng đảo chiều.

b) Stop loss

Việc đặt stop loss là rất quan trọng trong việc bảo vệ vốn. Stop loss có thể được đặt ở dưới điểm 3 (đối với mẫu hình bullish) hoặc trên điểm 3 (đối với mẫu hình bearish). Điều này giúp bạn giảm thiểu rủi ro khi thị trường có sự biến động tạm thời và bảo vệ vị thế của bạn trong giao dịch.

Trong những thị trường có độ biến động mạnh, nhiều nhà giao dịch sẽ đặt stop loss ngoài điểm 3 để tránh bị kích hoạt stop loss do những biến động ngắn hạn không đáng kể.

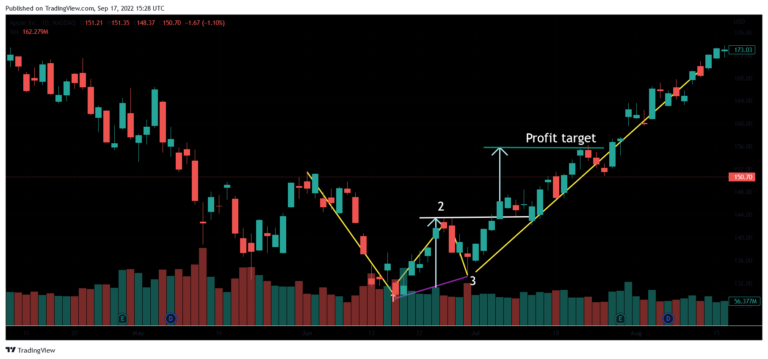

c) Mục tiêu lợi nhuận (Profit target)

Mục tiêu lợi nhuận có thể được ước tính bằng cách đo khoảng cách giữa điểm 2 và điểm 1, rồi dịch chuyển khoảng cách này từ điểm 2 sau khi giá phá vỡ. Điều này giúp bạn ước tính được mức lợi nhuận tiềm năng từ giao dịch và đưa ra chiến lược thoát lệnh hợp lý.

Ngoài ra, bạn cũng có thể áp dụng phương pháp chốt lời từng phần. Ví dụ, bạn có thể chốt một phần vị thế khi đạt mục tiêu lợi nhuận và giữ phần còn lại để tiếp tục theo dõi xu hướng. Một phương pháp khác là sử dụng trailing stop để bảo vệ lợi nhuận khi xu hướng tiếp tục phát triển.

4. Backtest chiến lược 123 pattern reversal

Khi backtest chiến lược 123 pattern reversal, quy trình sẽ bao gồm những bước sau:

- Xác định các điều kiện vào lệnh: Đầu tiên, bạn cần thiết lập các điều kiện vào lệnh chính xác. Mô hình bullish reversal cần xác nhận khi giá tạo ra một higher low và phá vỡ điểm 2, trong khi mô hình bearish reversal xác nhận khi giá tạo ra một lower high và phá vỡ điểm 2.

- Chọn khung thời gian: Việc chọn khung thời gian cho backtest là rất quan trọng. Nếu bạn sử dụng mẫu hình 123 để giao dịch các hợp đồng phái sinh ngắn hạn, khung thời gian ngắn (ví dụ: 15 phút, 1 giờ) có thể phù hợp. Nếu bạn giao dịch dài hạn hơn, bạn có thể thử nghiệm trên các khung thời gian lớn hơn như daily (ngày) hoặc weekly (tuần).

- Sử dụng dữ liệu lịch sử: Để có kết quả backtest chính xác, bạn cần có dữ liệu lịch sử chính xác về giá của các hợp đồng phái sinh mà bạn đang giao dịch. Các nền tảng giao dịch phái sinh như CME Group, ICE, hoặc các dịch vụ dữ liệu tài chính như Bloomberg, Reuters cung cấp dữ liệu này. Bạn cần đảm bảo dữ liệu không có sự thiếu hụt và có tính chính xác cao.

- Cài đặt các thông số giao dịch: Các thông số quan trọng như stop loss, take profit và size of position cần được cài đặt một cách hợp lý. Ví dụ, bạn có thể đặt stop loss dưới điểm 3 đối với mô hình bullish reversal, và take profit có thể được ước tính bằng cách đo khoảng cách giữa điểm 1 và điểm 3, sau đó dịch chuyển khoảng cách này từ điểm 2.

- Chạy backtest và phân tích kết quả: Sau khi cài đặt tất cả các thông số, bạn tiến hành chạy backtest trên dữ liệu lịch sử. Các nền tảng giao dịch phái sinh và phần mềm backtest như MetaTrader, Tradestation, NinjaTrader có thể giúp bạn thực hiện việc này. Sau khi chạy thử nghiệm, kết quả sẽ bao gồm các chỉ số như profit factor, drawdown, sharpe ratio, và maximum drawdown.

Ví dụ backtest mẫu hình bullish reversal

Giả sử bạn muốn thử nghiệm mẫu hình bullish reversal trên một hợp đồng phái sinh, chẳng hạn như hợp đồng tương lai VN30. Đầu tiên, bạn cần xác định điều kiện vào lệnh khi giá phá vỡ điểm 2, nghĩa là giá vượt qua mức cao trước đó. Sau đó, bạn sẽ đặt stop loss dưới điểm 3 và tính toán mục tiêu lợi nhuận bằng cách đo khoảng cách giữa điểm 1 và điểm 3, rồi áp dụng khoảng cách đó từ điểm 2.

Kết quả của backtest có thể cho thấy profit factor đạt 2.5, có nghĩa là mỗi đồng rủi ro bạn chấp nhận sẽ tạo ra 2.5 đồng lợi nhuận. Đồng thời, bạn cũng có thể thấy drawdown thấp, cho thấy chiến lược này có thể duy trì hiệu quả ngay cả trong các giai đoạn giảm mạnh của thị trường.

Ví dụ backtest mẫu hình bearish reversal

Khi backtest mẫu hình bearish reversal, bạn sẽ thực hiện các bước tương tự như với mẫu hình bullish. Tuy nhiên, do xu hướng giảm có thể không mạnh mẽ như xu hướng tăng trong thị trường chứng khoán phái sinh, kết quả của backtest có thể cho thấy profit factor không cao bằng mẫu hình bullish. Điều này cho thấy rằng mẫu hình bearish reversal có thể không phải là lựa chọn tối ưu trong các thị trường tăng giá mạnh.

Kết quả từ backtest có thể cho thấy maximum drawdown cao hơn, điều này có thể là do mẫu hình bearish yêu cầu xác nhận vào lệnh ở các mức giá cao hơn và có thể bị nhiễu loạn trong những giai đoạn có nhiều biến động. Vì vậy, cần phải xem xét thêm các yếu tố quản lý rủi ro như position sizing hay diversification để giảm thiểu tác động tiêu cực của bearish reversal.

Các yếu tố cần cải tiến trong chiến lược 123 pattern reversal

- Tối ưu hóa stop loss và take profit: Trong quá trình backtest, bạn có thể nhận thấy một số điều chỉnh cần thiết đối với stop loss và take profit. Ví dụ, nếu một chiến lược cho thấy hiệu suất kém do stop loss quá gần, bạn có thể thử điều chỉnh stop loss ra xa hơn một chút để tránh bị kích hoạt sớm.

- Kết hợp thêm chỉ báo kỹ thuật: Để cải thiện kết quả của chiến lược 123 pattern reversal, bạn có thể kết hợp thêm các chỉ báo kỹ thuật như RSI, MACD, hoặc moving averages để xác nhận xu hướng trước khi vào lệnh.

- Tối ưu hóa thời gian thoát lệnh: Kết quả backtest có thể cho thấy chiến lược này có thể hoạt động tốt hơn khi thay đổi thời gian thoát lệnh. Ví dụ, thay vì chờ đợi cho đến khi đạt mục tiêu lợi nhuận, bạn có thể thử thoát lệnh sau một số ngày nhất định để giảm thiểu rủi ro từ các biến động ngắn hạn.

5. Kết luận

Mẫu hình 123 Pattern Reversal là một công cụ mạnh mẽ trong giao dịch chứng khoán phái sinh, giúp các nhà giao dịch nhận diện những điểm đảo chiều quan trọng trong thị trường. Dù mẫu hình này không phải là công thức kỳ diệu, nhưng khi áp dụng đúng cách và kết hợp với các chỉ báo và phương pháp quản lý rủi ro hợp lý, nó có thể mang lại kết quả đáng kể.

Chìa khóa để thành công khi sử dụng mẫu hình này là backtest kỹ càng và quản lý rủi ro thông minh. Hãy luôn kiên nhẫn và tiếp tục học hỏi để có thể tối ưu hóa chiến lược của mình, từ đó nâng cao hiệu quả giao dịch trong chứng khoán phái sinh.

Hãy xây dựng và kiểm thử chiến lược giao dịch phái sinh của bạn trên nền tảng QMTRADE trước khi sử dụng tiền thật để tránh những rủi ro không đáng có.

Đánh giá

0 / 5