- Trang chủ

-

/ Copy trade là gì? Ưu điểm và nhược điểm của Copy trade

Copy trade là gì? Ưu điểm và nhược điểm của Copy trade

07/03/2024

10,996 lượt đọc

Copy trade là gì? Ưu điểm và nhược điểm của Copy trade

Copy trade, phát triển từ giao dịch tự động vào năm 2005, cho phép người dùng tự động sao chép các giao dịch từ trader mà họ lựa chọn. Khác biệt với Mirror Trading, nơi kết hợp chiến lược từ nhiều trader để tạo tín hiệu giao dịch, Copy trade trực tiếp sao chép vị thế giao dịch. Tradency là công ty đầu tiên giới thiệu Mirror Trading, tạo điều kiện cho việc chia sẻ và sao chép chiến lược. Từ 2010, Copy trade ngày càng phổ biến, đặc biệt hữu ích cho những trader ít kinh nghiệm muốn học từ các nhà giao dịch thành công. Trong bài viết này sẽ tập trung vào các khía cạnh quan trọng của Copy trade, bao gồm ví dụ, cách thức hoạt động cũng như phân tích những ưu và nhược điểm của Copy trade.

1. Copy trade là gì?

Copy trade có thể hiểu đơn giản là hoạt động sao chép giao dịch của một nhà đầu tư chuyên nghiệp khác (pro trader hoặc master) trên thị trường để có thể thiết lập danh mục đầu tư giống với họ. Với phương thức này, nhà đầu tư sẽ mua/bán bằng cách sao chép cách giao dịch mà một nhà đầu tư khác thực hiện, thường là nhà đầu tư chuyên nghiệp hoặc có trình độ.

Mục đích của Copy trade là thu lợi nhuận từ những quyết định đầu tư đúng đắn của người khác, mà không cần tốn thời gian hay công sức nghiên cứu thị trường. Nếu họ thu lợi nhuận, nhà đầu tư cũng sẽ có lợi nhuận. Nhưng không có gì đảm bảo, bởi ngay cả những nhà giao dịch giỏi nhất cũng mắc sai lầm. Do đó, nếu nhà đầu tư sao chép vị thế giao dịch của họ, khi họ thua lỗ, nhà đầu tư cũng sẽ gặp tình trạng tương tự.

Ngày nay có rất nhiều nhà môi giới sao chép giao dịch trên thị trường. Một cuộc khảo sát báo cáo rằng cứ ba nhà giao dịch thì có một người nhận thấy giao dịch truyền thống phức tạp và có thể chuyển sang sao chép giao dịch. Copy trade cho phép các nhà đầu tư có khả năng mở và đóng giao dịch theo mong muốn của họ và tận dụng kỹ năng và kiến thức của nhà đầu tư khác

Copy trade có thể phân ra thành nhiều hình thức khác nhau, gồm tự động, bán tự động và thủ công. Trong đó:

- Copy trade tự động: Tất cả hoạt động được thực hiện trên tài khoản của người nhà đầu tư sao chép sẽ tự động được thực hiện trên tài khoản của nhà đầu tư.

- Bán tự động có nghĩa là nhà đầu tư sẽ nhận thông báo về các hoạt động được thực hiện trên tài khoản chính dựa trên các tín hiệu đã chọn và nhà đầu tư có thể chọn những gì cần sao chép.

- Sao chép thủ công là nhà đầu tư tự quyết định sẽ sao chép ai và giao dịch nào được sao chép - hình thức phù hợp với những nhà giao dịch có nhiều kinh nghiệm.

2. Các thực thể tham gia hoạt động Copy trade

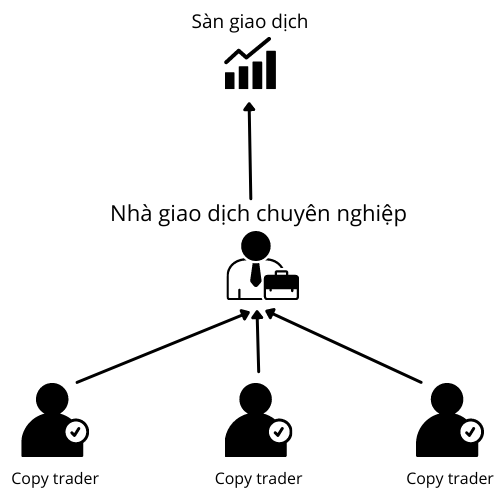

Một giao dịch Copy trade sẽ được diễn ra với sự góp mặt của 3 thực thể bao gồm: nhà đầu tư (gọi là trader hoặc follower), người được sao chép (gọi là trader chuyên nghiệp, chuyên gia, master) và các nhà môi giới hoặc sàn giao dịch.

Nhà đầu tư

Lựa chọn và quyết định loại tài khoản sao chép cũng như số vốn đầu tư. Công việc của các nhà đầu tư là theo dõi tất cả những hoạt động sao chép của chính mình, trong trường hợp giao dịch diễn ra thành công thì người thực hiện sao chép trả tiền phí theo phần trăm lợi nhuận cho pro trade mà mình đã copy.

Nhà đầu tư chuyên nghiệp

Tiến hành thực thi các hoạt động giao dịch mua, bán trên thị trường, quản lý các lệnh. Ngược lại với nhà đầu tư, các nhà giao dịch chuyên nghiệp một khi các giao dịch thực hiện thành công thì họ sẽ được nhận số tiền tính theo phần trăm lợi nhuận từ tài khoản sao chép cũng như khoản tiền hoa hồng từ nhà môi giới.

Các nhà môi giới hoặc sàn giao dịch

Đây là nơi cung cấp các nền tảng Copy trade cho người sử dụng, nhận phí giao dịch trên mỗi lệnh được mở từ trader chuyên nghiệp phía trên cũng như là những lệnh đã được sao chép trên tài khoản của nhà đầu tư. Công việc của họ còn thu phí quản lý tài khoản từ người sao chép giao dịch và người được sao chép. Nếu khối lượng giao dịch khá lớn thì họ phải trả khoản phí hoa hồng cho người được sao chép. Riêng đối với chính sách này thì sẽ tùy thuộc vào mỗi sàn thì nó sẽ quyết định có thực thi hay không.

3. Copy trade hoạt động như thế nào?

Quy trình Copy trade:

Bước 1: Chọn nhà đầu tư để sao chép

Nhà đầu tư bắt đầu bằng cách lựa chọn một nhà giao dịch muốn sao chép dựa trên mục tiêu đầu tư và sở thích cá nhân. Các nền tảng copy trade thường cung cấp công cụ lọc để giúp nhà đầu tư tìm kiếm những chuyên gia phù hợp, dựa trên các tiêu chí như lịch sử lợi nhuận, mức độ rủi ro, và số lượng người theo dõi họ.

Bước 2: Phân bổ vốn giao dịch

Tiếp theo, nhà đầu tư quyết định số tiền mà muốn đầu tư và phân chia vốn đó giữa một hoặc nhiều nhà giao dịch đã chọn. Đa dạng hóa bằng cách sao chép nhiều nhà giao dịch khác nhau có thể giúp nhà đầu tư giảm thiểu rủi ro.

Bước 3: Sao chép tự động

Khi nhà đầu tư đã chọn các nhà đầu tư chuyên nghiệp và phân bổ vốn, các giao dịch sẽ tự động được sao chép vào tài khoản. Điều này có nghĩa là mỗi khi các nhà đầu tư chuyên nghiệp chọn mua hoặc bán, giao dịch tương tự sẽ tự động xuất hiện trong tài khoản theo tỷ lệ vốn đã được thiết lập.

Bước 4: Giám sát và điều chỉnh

Nhà đầu tư có thể theo dõi hiệu suất của các giao dịch đã sao chép và thực hiện các điều chỉnh cần thiết, như thêm hoặc loại bỏ nhà giao dịch từ danh sách sao chép, hoặc điều chỉnh số vốn đầu tư.

Các loại lệnh giao dịch có thể sao chép.

- Lệnh mua và bán: Các lệnh cơ bản này được sao chép trực tiếp từ nhà giao dịch đã chọn.

- Lệnh dừng lỗ và chốt lời: Các lệnh này giúp quản lý rủi ro và bảo vệ lợi nhuận, cũng được sao chép nếu nhà giao dịch mà nhà đầu tư theo dõi sử dụng chúng.

- Lệnh điều kiện: Bao gồm lệnh stop và limit được sao chép tùy thuộc vào nền tảng và cài đặt của nhà đầu tư.

Ví dụ về copy trade

A là nhà đầu tư F0 trên thị trường chứng khoán, đăng ký Copy trade tài khoản của một nhà đầu tư chuyên nghiệp B. A đầu tư vào tài khoản sao chép $1.000, tài khoản của nhà đầu tư B đang có $10.000.

Khi B thực hiện giao dịch với tổng khối lượng là $1.000, tức là 1/10 số vốn hiện có thì lệnh giao dịch này cũng sẽ được sao chép trên tài khoản của nhà đầu tư A với số tiền giao dịch là 1/10 của $1.000, tức $100. Các lệnh khác như stop loss, stop limit đều được giữ nguyên.

Nếu sau khi giao dịch, B có lợi nhuận $500 từ 2 lệnh này, tức là 50% so với số tiền bỏ ra ban đầu thì A cũng nhận được 50% lợi nhuận tức là $50.

4. Ưu điểm và nhược điểm của copy trade

Sao chép giao dịch mang đến nhiều lợi ích và trong số đó có thể có lợi thế nhà đầu tư cần để phát triển danh mục đầu tư của mình. Như đối với tất cả hình thức giao dịch và tài sản, nhà đầu tư nên tự nghiên cứu trước khi giao dịch vị thế.

Bên cạnh những ưu điểm của Copy trade, nhà đầu tư phải nhận thức được những hạn chế của sao chép giao dịch vì phương pháp này cũng có rủi ro đi kèm.

Bằng việc sao chép các quyết định giao dịch từ các trader chuyên nghiệp, hiểu rõ về cơ chế hoạt động, cách giao dịch. Copy trade sẽ giúp nhà đầu tư kiếm được lợi nhuận an toàn, hiệu quả và tiết kiệm thời gian nhất. Tuy nhiên, Copy trade đem lại cả cơ hội và rủi ro. Để đạt được kết quả tốt nhất, nhà đầu tư cần tiến hành nghiên cứu kỹ lưỡng, chọn lựa các tài khoản sao chép phù hợp và không ngừng theo dõi, điều chỉnh chiến lược đầu tư. Với sự cẩn trọng và chiến lược đầu tư đúng đắn, Copy trade sẽ trở thành một công cụ đắc lực giúp tối đa hóa lợi nhuận cho nhà đầu tư.

Tài liệu tham khảo

TraderVN. (2023). “Copy Trade là gì.” https://tradervn.org/copy-trade-la-gi/

OKX. (2024). “Copy Trading Explained.” https://www.okx.com/vi/learn/copy-trading-explained

Đánh giá

0 / 5