- Trang chủ

-

/ Bạn đã biết cách tạo bot giao dịch hiệu quả nhất chưa?

Bạn đã biết cách tạo bot giao dịch hiệu quả nhất chưa?

10/09/2024

5,610 lượt đọc

Làm thế nào để tạo bot giao dịch đơn giản mà tối ưu là một trong những vô vàn câu hỏi mà QM Capital nhận được. Tưởng chừng đây là một việc khó khăn và phức tạp, nhưng nếu bạn áp dụng lý thuyết đúng cách thì tạo bot giao dịch sẽ trở nên đơn giản hơn bao giờ hết.

1. Những kiến thức cần biết để tạo bot giao dịch hiệu quả

Trong bài blog trước QM Capital đã nghiên cứu sâu về lý thuyết cách tạo bọt giao dịch hiệu quả nhất. Tại bài viết này QM Capital sẽ giúp bạn có cái nhìn thực tế hơn bằng cách đưa ra các ví dụ cụ thể và dễ hiểu hơn.

Xem thêm:

Làm thế nào để tạo ra một bot giao dịch có lợi nhuận: https://www.qmcapital.vn/bai-viet/kien-thuc/giao-dich-thuat-toan/lam-the-nao-de-tao-ra-mot-bot-giao-dich-co-loi-nhuan

2. Cách tạo bot giao dịch như thế nào cho hiệu quả?

2.1. Xác định chiến lược giao dịch

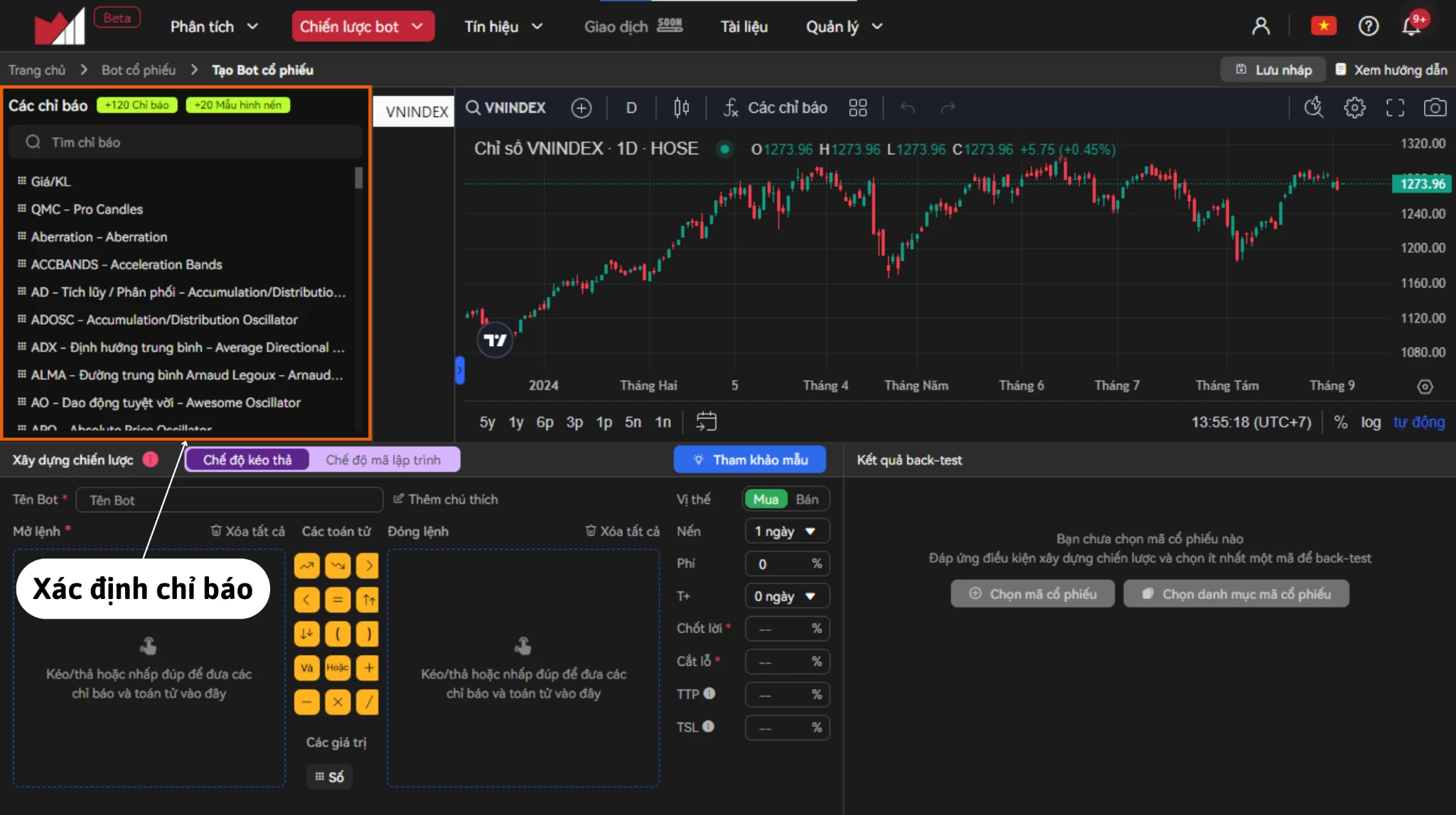

Bạn cần xác định các chỉ báo mà bot sẽ sử dụng để phân tích thị trường, chẳng hạn như đường trung bình động (MA), Bollinger Bands, hay chỉ số sức mạnh tương đối (RSI).

Thư viện với hàng trăm chỉ báo kỹ thuật

Nối tiếp của việc cài đặt các quy tắc vào lệnh, bạn cũng cần xác định các quy tắc quản lý rủi ro, ví dụ như số lượng giao dịch tối đa có thể mở ở bất kỳ thời điểm nào, tỷ lệ rủi ro có thể chấp nhận, mức dừng giao dịch,...

2.2. Xây dựng Bot giao dịch

Có rất nhiều cách để bạn tạo và kiểm thử bot giao dịch chứng khoán hoặc phái sinh. Bạn có thể sử dụng ngôn ngữ lập trình phù hợp với bản thân hoặc đơn giản hơn bạn có thể thực hiện các động tác kéo thả để tạo bot giao dịch. Tại đây QM Capital sẽ hướng dẫn bạn tạo bot giao dịch trên QMTrade một cách đơn giản và dễ hiểu nhất.

Để nắm rõ cách xây dựng bot giao dịch, bạn có thể xem tại video dưới đây:

https://www.youtube.com/watch?v=R7PxIpDQaOU

2.3. Kiểm thử và đánh giá hiệu suất

Trước khi khởi chạy bot trên thị trường giao dịch hiện tại với tiền thật, bạn nên kiểm thử quá khứ (Backtest). Điều này sẽ giúp bạn có thêm nhiều dữ liệu về bot như tỷ lệ thắng, mức thua lỗ, hay các lỗi mã xuất hiện,... và biết được bot giao dịch đang tồn tại điểm yếu nào, qua đó tìm cách phù hợp để tối ưu chúng.

Dựa trên việc Backtest Robot, bạn có thể đặt ra và trả lời một số câu hỏi sau:

- Robot có đang hoạt động ổn định không?

- Bot Trade của bạn đang phù hợp để giao dịch trên khung thời gian hàng giờ, hay hàng tuần?

- Robot của bạn hoạt động như nào khi thị trường biến động bất thường?

- Có sự kiện bất ngờ nào sẽ ảnh hưởng đến hiệu suất của Bot không?

- Robot có xuất hiện lỗi không? Hệ thống có tôn trọng các quy tắc vào lệnh, quy tắc quản lý rủi ro và đem lại lợi nhuận cho tài khoản không?

2.4. Theo dõi và cập nhật robot để phù hợp với thị trường hiện tại

Sau khi hoàn thành việc Backtest và đảm bảo khả năng hoạt động ổn định của hệ thống, bạn có thể bắt đầu sử dụng bot giao dịch trong thị trường. Hãy đảm bảo rằng bot giao dịch của bạn hoạt động ổn định, rồi mới quyết định có rót thêm vốn hay không.

Lưu ý: Hãy liên tục cập nhật và cải tiến hệ thống vì hầu như không có hệ thống giao dịch tự động nào có thể chạy ổn định chỉ sau 1 lần kiểm tra.

Phần kết luận

Trên đây là một quy trình tổng quan về cách tạo bot giao dịch mà QMTrade đã tổng hợp lại. Mong rằng những thông tin này sẽ giúp bạn sớm xây dựng và thiết kế cho mình một hệ thống giao dịch mạnh mẽ, từ đó sớm gặt hái được nhiều lợi nhuận trên thị trường chứng khoán và phái sinh.

📌 Hãy xây dựng và kiểm thử chiến lược giao dịch thuật toán của bạn trên nền tảng QMTRADE trước khi sử dụng tiền thật để tránh những rủi ro không đáng có.

Trải nghiệm tính năng tại: QMTRADE

Đánh giá

0 / 5