- Trang chủ

-

/ Phân tích Walk Forward Analysis (WFA) và Cách Áp dụng trong giao dịch thuật toán

Phân tích Walk Forward Analysis (WFA) và Cách Áp dụng trong giao dịch thuật toán

29/10/2024

3,309 lượt đọc

Walk Forward Analysis (WFA) là một phương pháp kiểm tra và tối ưu hóa chiến lược giao dịch tiên tiến được phát triển bởi Robert Pardo, một nhà phát triển hệ thống giao dịch nổi tiếng trong lĩnh vực tài chính định lượng. Phương pháp này lần đầu tiên được giới thiệu trong cuốn sách Design, Testing, and Optimization of Trading Systems (1992), nhằm giải quyết một vấn đề cốt lõi trong việc phát triển mô hình giao dịch – hiện tượng “quá khớp” (overfitting). Đây là tình trạng mà mô hình cho ra kết quả rất tốt trên dữ liệu đã biết nhưng lại kém hiệu quả khi áp dụng vào dữ liệu mới hoặc điều kiện thị trường thay đổi. WFA cung cấp một giải pháp tối ưu hóa mô hình khách quan và bền vững hơn, giảm thiểu rủi ro từ việc tối ưu hóa thái quá và tăng khả năng mô hình hoạt động hiệu quả trên các điều kiện thị trường khác nhau.

1. Walk Forward Analysis là gì và tại sao lại quan trọng?

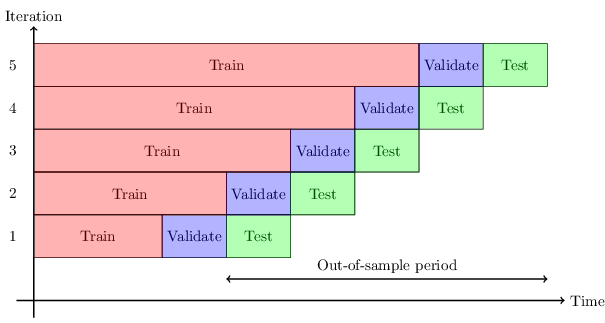

Walk Forward Analysis hoạt động trên nguyên tắc “bước tiến” (walk forward), nghĩa là mô hình không chỉ được tối ưu hóa một lần duy nhất trên toàn bộ dữ liệu, mà dữ liệu sẽ được chia thành từng khung thời gian nhỏ hơn với các khoảng “huấn luyện” và “kiểm tra”. Khung thời gian “huấn luyện” (in-sample) được sử dụng để xây dựng và tối ưu hóa chiến lược, trong khi khung thời gian “kiểm tra” (out-of-sample) giúp đánh giá xem liệu mô hình có khả năng hoạt động tốt trên dữ liệu mới hay không. Đây là quy trình kiểm tra lặp lại nhiều lần, đảm bảo rằng chiến lược hoạt động ổn định qua nhiều giai đoạn thị trường khác nhau.

Khi thực hiện Walk Forward Analysis, nhà giao dịch không chỉ có được một chiến lược hiệu quả mà còn kiểm soát được mức độ rủi ro và đánh giá độ chính xác của mô hình khi thị trường biến động. Đây là lý do tại sao WFA được xem là công cụ kiểm thử quan trọng cho các nhà phát triển hệ thống giao dịch, đặc biệt khi áp dụng trong môi trường tài chính phức tạp như hiện nay.

Cách thực hiện Walk Forward Analysis:

- Walk Forward Analysis thực hiện bằng cách chia nhỏ dữ liệu thành các khung thời gian, bao gồm các bước sau:

- Chọn khung thời gian huấn luyện và kiểm tra: Đầu tiên, nhà giao dịch chọn một khoảng thời gian nhất định để huấn luyện mô hình (in-sample) và một khoảng thời gian để kiểm tra (out-of-sample). Ví dụ, bạn có thể chọn 5 năm đầu tiên của dữ liệu (2010-2015) làm khung huấn luyện và sử dụng 1 năm tiếp theo (2016) làm khung kiểm tra.

- Huấn luyện mô hình trên khung In-Sample: Trong giai đoạn này, mô hình sẽ được tối ưu hóa để đạt hiệu suất tốt nhất trên khung in-sample, sử dụng các công cụ và chỉ báo kỹ thuật phù hợp với chiến lược giao dịch của mình.

- Kiểm tra hiệu suất trên khung Out-of-Sample: Sau khi tối ưu hóa xong, mô hình được áp dụng cho khung thời gian out-of-sample để xem chiến lược có duy trì hiệu quả hay không.

- Dịch chuyển khung thời gian về phía trước: Sau khi hoàn thành kiểm tra, khung thời gian huấn luyện và kiểm tra sẽ được dịch chuyển lên phía trước một khoảng thời gian, và quá trình lặp lại. Chẳng hạn, từ 2011-2016 làm khung in-sample và 2017 làm khung out-of-sample, quá trình này sẽ lặp lại cho đến khi hết dữ liệu.

2. Ưu điểm của Walk Forward Analysis

Walk Forward Analysis mang đến một số lợi ích quan trọng trong việc phát triển chiến lược giao dịch bền vững:

Giảm thiểu hiện tượng quá khớp: Bằng cách kiểm tra chiến lược trên nhiều khung thời gian out-of-sample, Walk Forward Analysis giúp xác minh rằng mô hình không bị tối ưu hóa thái quá trên dữ liệu huấn luyện và duy trì hiệu quả khi thị trường thay đổi.

Độ chính xác cao hơn khi đánh giá chiến lược: Walk Forward Analysis giúp xác nhận rằng chiến lược giao dịch có thể hoạt động tốt trong các điều kiện thị trường khác nhau và qua các chu kỳ biến động khác nhau. Điều này giúp tăng cường độ chính xác của mô hình khi kiểm tra và phát triển chiến lược.

Mô phỏng thực tế tốt hơn: Thay vì áp dụng một mô hình tối ưu hóa trên toàn bộ dữ liệu lịch sử, WFA mô phỏng quá trình thực tế của nhà giao dịch – luôn phải cập nhật mô hình và chiến lược dựa trên dữ liệu mới khi thị trường phát triển.

Ví dụ minh họa về Walk Forward Analysis

Giả sử bạn đang muốn kiểm tra hiệu quả của một chiến lược giao dịch trên dữ liệu từ 2010 đến 2020:

Giai đoạn huấn luyện đầu tiên (2010-2015): Bạn bắt đầu bằng cách huấn luyện chiến lược của mình trên dữ liệu từ năm 2010 đến 2015, điều chỉnh các tham số để tối ưu hóa mô hình.

Giai đoạn kiểm tra (2016): Sau khi tối ưu hóa, bạn áp dụng chiến lược cho năm 2016 để kiểm tra tính hiệu quả của chiến lược.

Dịch chuyển khung thời gian: Sau khi kiểm tra, bạn dịch chuyển khung thời gian về phía trước (2011-2016 làm khung huấn luyện và 2017 làm khung kiểm tra) rồi lặp lại quy trình cho đến khi hết dữ liệu.

Bằng cách lặp lại quy trình này, bạn sẽ có cái nhìn tổng thể về hiệu quả của mô hình qua nhiều giai đoạn thị trường và điều kiện biến động khác nhau, từ đó đánh giá được tính bền vững của chiến lược.

3. Các hạn chế của Walk Forward Analysis

Walk Forward Analysis không phải là một phương pháp hoàn hảo, nó vẫn tồn tại một số nhược điểm như:

- Tốn nhiều thời gian và tài nguyên: Do yêu cầu huấn luyện và kiểm tra nhiều lần trên các khung thời gian khác nhau, WFA có thể tiêu tốn nhiều tài nguyên máy tính và thời gian, đặc biệt là khi áp dụng cho các mô hình phức tạp và dữ liệu lớn.

- Khó khăn trong việc chọn kích thước khung thời gian: Độ dài của khung in-sample và out-of-sample phải được chọn một cách cẩn thận. Nếu quá dài, mô hình có thể không phản ứng kịp với các biến động ngắn hạn. Ngược lại, nếu khung thời gian quá ngắn, mô hình có thể thiếu dữ liệu để tối ưu hóa chính xác.

- Khả năng phản ứng chậm với thay đổi thị trường: Nếu mô hình dựa vào dữ liệu từ những khung thời gian trước đó, nó có thể không phản ứng nhanh chóng với những biến động lớn và đột ngột của thị trường.

Kết luận

Walk Forward Analysis là một công cụ quan trọng trong việc tối ưu hóa và kiểm thử chiến lược giao dịch tài chính. Phương pháp này giúp nhà đầu tư đánh giá tính hiệu quả của mô hình trên các điều kiện thị trường khác nhau, giảm thiểu tình trạng quá khớp, và tăng khả năng đạt lợi nhuận bền vững.

WFA không chỉ giúp các nhà giao dịch đánh giá chiến lược một cách khách quan mà còn là công cụ hữu ích để phát triển các mô hình giao dịch có khả năng thích ứng cao trong một thị trường không ngừng thay đổi. Khi được áp dụng đúng cách, WFA có thể cung cấp cho nhà đầu tư một nền tảng vững chắc để ra quyết định dựa trên dữ liệu một cách khoa học và bền vững.

Đánh giá

0 / 5