- Trang chủ

-

/ Bearish Expanding Triangle là gì? Những phân tích và ứng dụng của Bearish Expanding Triangle trong Đầu tư Chứng khoán

Bearish Expanding Triangle là gì? Những phân tích và ứng dụng của Bearish Expanding Triangle trong Đầu tư Chứng khoán

15/08/2024

3,165 lượt đọc

Bearish Expanding Triangle, hay còn gọi là mẫu hình tam giác mở rộng giảm, là một công cụ phân tích kỹ thuật quan trọng trong giao dịch chứng khoán. Được giới thiệu lần đầu bởi Robert D. Edwards và John Magee trong cuốn sách “Phân tích kỹ thuật về xu hướng chứng khoán” xuất bản năm 1948, mẫu hình này giúp xác định các điểm phá vỡ (breakout) trên thị trường. Hôm nay hãy cùng QM Capital tìm hiểu về mẫu hình này nhé

1. Bearish Expanding Triangle (Tam giác mở rộng giảm giá) là gì ?

Bearish Expanding Triangle (Tam giác mở rộng giảm) là một mẫu hình kỹ thuật được sử dụng phổ biến trong phân tích kỹ thuật, đặc biệt trong giai đoạn thị trường có xu hướng giảm. Mẫu hình này thường xuất hiện sau một xu hướng tăng, báo hiệu sự thay đổi hướng đi xuống của thị trường.

Thông thường, Mẫu hình này được xác định bởi sự mở rộng dần của biên độ dao động giữa các đỉnh và đáy, tạo ra một hình tam giác với hai đường xu hướng, trong đó đường kháng cự dốc lên và đường hỗ trợ dốc xuống.

2. Đặc điểm của mẫu hình Bearish Expanding Triangle

Về cơ bản, Bearish Expanding Triangle có những đặc điểm cơ bản sau đây:

- Giai đoạn bắt đầu: Mẫu hình này thường bắt đầu sau một xu hướng tăng dài hạn. Đỉnh đầu tiên được hình thành tại mức giá cao mới, sau đó giá sẽ giảm tạo thành đáy đầu tiên.

- Sự mở rộng biên độ: Các đỉnh và đáy tiếp theo đều cao hơn và thấp hơn so với các đỉnh và đáy trước đó, tạo ra sự mở rộng trong biên độ dao động giá.

- Các đường xu hướng: Vẽ một đường kháng cự nối các đỉnh và một đường hỗ trợ nối các đáy. Hai đường này dần dần mở rộng ra xa nhau, tạo thành một tam giác mở rộng.

- Khối lượng giao dịch: Thường giảm dần khi mẫu hình phát triển, và sau đó tăng đột biến khi giá phá vỡ khỏi mẫu hình.

3. Mẫu hình tam giác mở rộng hình thành như thế nào?

Mẫu hình bearish expanding triangle thường hình thành trong giai đoạn thị trường có sự biến động lớn, đặc biệt khi có những thông tin tiêu cực ảnh hưởng đến tâm lý nhà đầu tư. Sự không chắc chắn và biến động này tạo điều kiện cho sự mở rộng biên độ dao động giá.

Mẫu hình tam giác mở rộng giảm giá hình thành khi giá của một cổ phiếu dần tạo ra các điểm cao mới (1, 3, 5) và các điểm thấp cao hơn (2, 4), theo sau hai đường xu hướng mở rộng. Mẫu hình này có thể hình thành khi các nhà đầu tư lớn phân tán việc mua của họ qua một khoảng thời gian.

Khi việc mua ban đầu diễn ra, các nhà tham gia thị trường khác phản ứng với giá tăng và nhảy vào tham gia thị trường. Sau đó, các nhà đầu tư giá trị bắt đầu bán ra, tin rằng giá đã tăng quá cao, điều này khuyến khích nhà đầu tư lớn ban đầu tiếp tục mua vào. Một khi những hoạt động này dừng lại, giá có thể phá vỡ theo bất kỳ hướng nào.

Nếu giá phá vỡ ranh giới dưới của mẫu hình, xu hướng GIẢM giá được xác nhận, nhà giao dịch có thể mua tại điểm đột phá xuống.

4. Ứng dụng và Chiến lược Giao dịch

- Xác định điểm vào lệnh: Một trong những ứng dụng chính của mẫu hình bearish expanding triangle là xác định điểm vào lệnh bán. Nhà đầu tư nên chờ đến khi giá phá vỡ xuống dưới đường hỗ trợ và xác nhận xu hướng giảm mới trước khi vào lệnh.

- Đặt lệnh dừng lỗ: Để giảm thiểu rủi ro, lệnh dừng lỗ nên được đặt ngay trên đỉnh gần nhất hoặc đường kháng cự của tam giác mở rộng.

- Xác định mục tiêu giá: Mục tiêu giá thường được xác định bằng khoảng cách từ đỉnh cao nhất đến đáy thấp nhất của tam giác, và khoảng cách này được trừ vào điểm phá vỡ.

5. Chiến lược giao dịch với mẫu hình tam giác mở rộng giảm

5.1. Trong xu hướng tăng

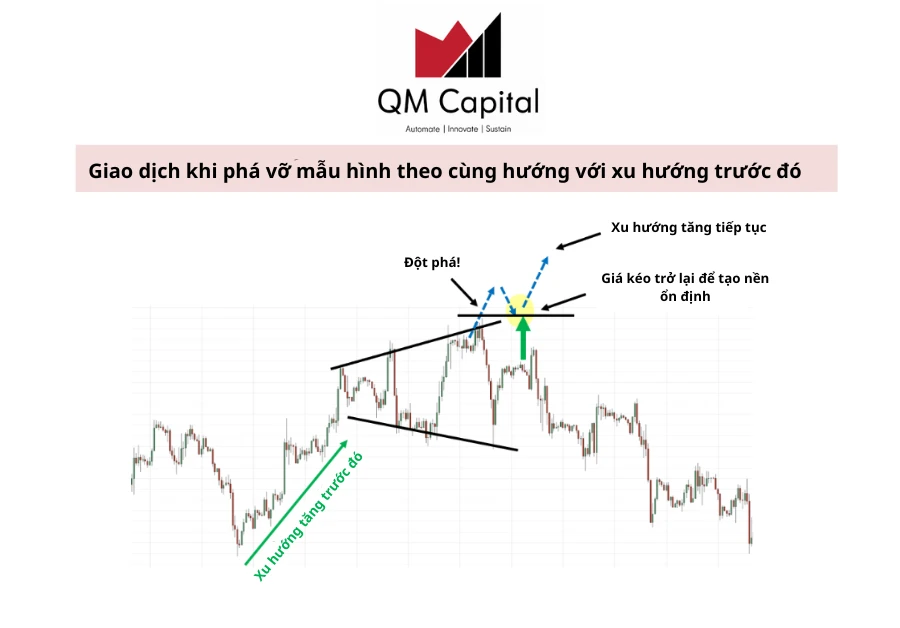

Nếu như trong mẫu hình tam giác mở rộng tăng,chúng ta coi mẫu hình tam giác mở rộng như một phạm vi giao dịch và giao dịch các chuyển động giá trong phạm vi đó thì với chiến lược thứ đầu tiên này, chúng ta sẽ coi mẫu hình tam giác mở rộng như một mẫu hình tiếp diễn và tìm kiếm sự phá vỡ theo cùng hướng với xu hướng trước đó.

Trong ảnh, ta thấy xu hướng tăng trước đó, sau đó là mẫu hình tam giác mở rộng và nhận thấy giá phá vỡ (giá mô phỏng bằng các đường chấm xanh lam).

Sự đột phá ở đây vốn dĩ rất thách thức vì giá đang cố gắng phá vỡ một đường dốc lên, nghĩa là giá cần tăng rất nhanh trong một thời gian ngắn. Nếu sự đột phá xảy ra quá chậm, đường giá cổ phiếu sẽ trông như chỉ di chuyển dọc theo mép của đường, khiến khó xác định liệu một sự phá vỡ thực sự đã xảy ra hay chưa.

Sự phá vỡ tốt nhất sẽ là khi mức giá vượt lên đường, rồi quay lại để hình thành một nền tảng ổn định.

Khi giao dịch, chúng ta sẽ tìm cách vào lệnh gần nền tảng ổn định một khi nó đã được thiết lập, để hành động như một bệ phóng cho đợt di chuyển tiếp theo lên trên.

Lưu ý rằng chiến lược này cũng hoạt động tốt trong xu hướng downtrend, bạn chỉ cần lật ngược mẫu hình để tìm kiếm sự phá vỡ xuống.

Chiến lược này hoạt động tốt nhất nếu xu hướng trước (trước khi hình thành mẫu hình tam giác) mạnh và có xác suất thành công cao hơn nếu tam giác nhỏ hơn, xét về chiều cao và thời gian.

5.2. Trong xu hướng giảm

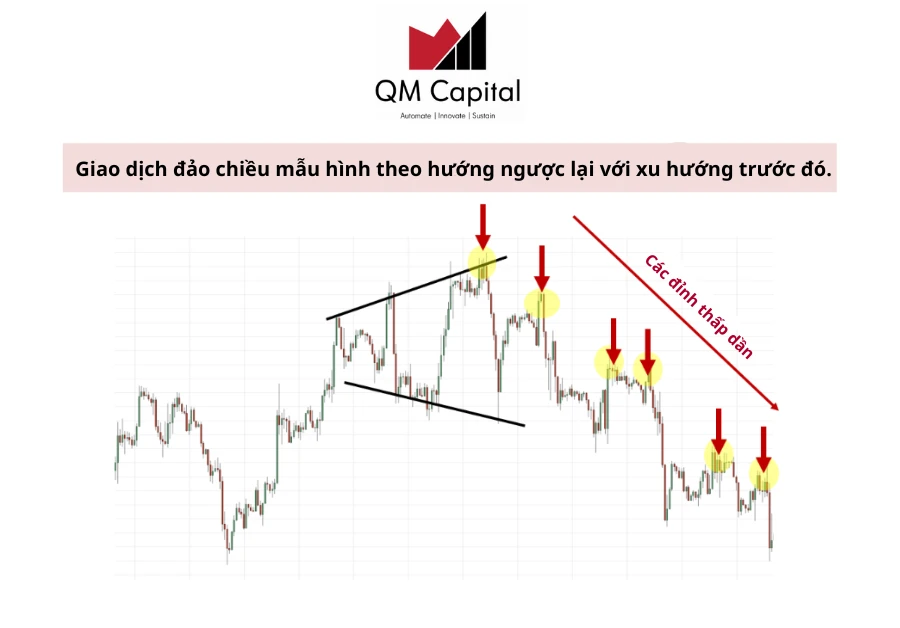

Trong chiến lược này, thay vì tìm kiếm một sự phá vỡ theo hướng của xu hướng trước chúng ta sẽ tìm kiếm một sự phá vỡ theo hướng ngược lại, tức là một sự đảo chiều xu hướng.

Cụ thể hơn, chúng ta không tìm kiếm một sự phá vỡ, mà là một cơ hội để khởi đầu một vị trí ngược hướng với xu hướng hiện tại.

Điều này có nghĩa là thay vì một sự phá vỡ, chúng ta có thể tìm kiếm một điểm vào lệnh có rủi ro thấp cho lần vào lệnh đầu tiên. Hãy nhớ lại kỹ thuật mà chúng ta đã sử dụng trong chiến lược #1 để giao dịch theo phạm vi và vào lệnh gần dao động cực trị.

Trong ví dụ trên, sử dụng cùng biểu đồ như chiến lược đầu tiên, thay vì tìm kiếm một phá vỡ lên, chúng ta sẽ tìm kiếm một cơ hội giao dịch đảo chiều.

Khi giao dịch, chúng ta có thể bắt đầu một vị thế bán có rủi ro thấp gần biên trên của phạm vi, được chỉ ra bằng vùng màu vàng và mũi tên đỏ. Khi giá bắt đầu hình thành các đỉnh thấp hơn và đáy thấp hơn (xác nhận xu hướng giảm), chúng ta có thể chọn thêm các vị thế bán.

Lưu ý rằng chiến lược này cũng hoạt động tốt trong xu hướng tăng đảo chiều, bạn chỉ cần lật ngược mẫu hình để tìm kiếm đảo chiều lên.

Chiến lược này hoạt động tốt nhất nếu xu hướng trước (trước khi hình thành mẫu hình tam giác) yếu và ở giai đoạn tương đối muộn, và có xác suất thành công cao hơn nếu tam giác lớn hơn, xét về chiều cao và thời gian.

6. Lợi ích của mẫu hình tam giác mở rộng giảm giá

- Xác định các điểm breakout tiềm năng: Mẫu hình tam giác mở rộng có thể giúp các nhà đầu tư nhận diện các điểm breakout tiềm năng trên thị trường, tạo cơ hội giao dịch theo xu hướng mới.

- Giảm thiểu rủi ro: Bằng cách tuân thủ một bộ quy tắc mua bán rõ ràng, các nhà đầu tư có thể giảm thiểu rủi ro do quyết định theo cảm tính và tăng cơ hội thành công.

- Tăng cường phân tích: Mẫu hình tam giác mở rộng có thể được kết hợp với các công cụ và chỉ báo phân tích kỹ thuật khác, cung cấp cho các nhà đầu tư cái nhìn toàn diện hơn về thị trường.

- Xác định xu hướng: Mẫu hình tam giác mở rộng thường được xem là sự tiếp diễn của xu hướng hiện tại, giúp các nhà đầu tư nhận diện và giao dịch theo đúng xu hướng.

- Sự biến động ngày càng tăng: Sự mở rộng của tam giác biểu thị sự gia tăng biến động trên thị trường, mang lại cơ hội cho các nhà đầu tư tận dụng biến động giá.

Kết luận

Bearish Expanding Triangle là một công cụ mạnh mẽ trong phân tích kỹ thuật, giúp nhà đầu tư dự đoán và nắm bắt xu hướng thị trường. Việc hiểu rõ và sử dụng hiệu quả mẫu hình này có thể mang lại lợi ích lớn cho các quyết định đầu tư. Tuy nhiên, như với bất kỳ công cụ kỹ thuật nào, việc kết hợp với các chỉ báo khác và theo dõi sát sao diễn biến thị trường luôn là cần thiết để đảm bảo hiệu quả đầu tư

Đánh giá

0 / 5