- Trang chủ

-

/ Mẫu hình hai đáy (Double Bottom) là gì? Những chiến lược giao dịch phổ biến nào được sử dụng cho mẫu hình hai đáy?

Mẫu hình hai đáy (Double Bottom) là gì? Những chiến lược giao dịch phổ biến nào được sử dụng cho mẫu hình hai đáy?

04/08/2024

3,774 lượt đọc

Mẫu hình hai đáy, được biết đến trong phân tích kỹ thuật chứng khoán, là một trong những mẫu hình đảo chiều tăng giá đáng chú ý. Đây là mẫu hình xuất hiện sau một xu hướng giảm dài, báo hiệu một sự thay đổi lớn trong động lượng thị trường và sự chuẩn bị cho một đợt tăng giá mới. Trong bài viết này, QM Capital sẽ đi sâu vào các đặc điểm nhận dạng của mẫu hình hai đáy, cùng với các chiến lược giao dịch hiệu quả dựa trên mẫu hình này.

1. Khái niệm

Mẫu hình hai đáy, còn gọi là Double Bottom, là một trong những mẫu hình đảo chiều tăng giá phổ biến trong phân tích kỹ thuật. Được hình thành khi giá chạm đáy hai lần ở mức tương đương nhau và bị bật lên, mẫu hình này tạo thành hình chữ “W” trên biểu đồ. Điểm đặc biệt của mẫu hình hai đáy là nó chỉ ra rằng dù thị trường đã cố gắng giảm giá hai lần nhưng không thành công, báo hiệu sức mạnh của phe mua và khả năng thay đổi xu hướng từ giảm sang tăng.

2. Thành phần tạo nên mẫu hình hai đáy

- Xu hướng giảm: Mẫu hình hai đáy xuất hiện sau một xu hướng giảm liên tục về giá tài sản, cho thấy phe bán đang mất đà và phe mua đang bắt đầu kiểm soát.

- Mức thấp đầu tiên: Mức thấp đầu tiên là khi phe gấu kiệt sức và phe bò bắt đầu đẩy giá lên. Đây là mức đáy đầu tiên của Mẫu hình trong biểu đồ giao dịch.

- Đỉnh tạm thời: Giá sau đó tăng lên mức cao mới, đánh dấu mức kháng cự tạm thời mà phe bán cố gắng đẩy giá xuống lần nữa.

- Mức thấp thứ hai: Giá quay trở lại mức thấp đầu tiên, tạo thành đáy thứ hai. Đáy này thường cao hơn đáy đầu tiên một chút và tạo thành phần thứ hai của hình chữ “W” trên biểu đồ.

- Sự đột phá: Mẫu hình hai đáy được xác nhận khi giá vượt qua mức cao tạm thời, báo hiệu phe mua đã kiểm soát thị trường.

- Khối lượng: Một yếu tố quan trọng cần xem xét khi phân tích mẫu hình hai đáy. Khối lượng, nói chung, phải cao hơn trong mức thấp thứ hai và đột phá, cho thấy áp lực mua lớn hơn và sự tin tưởng giữa các nhà giao dịch.

3. Mẫu hình hai đáy hình thành như thế nào?

Mẫu hình hai đáy có hình dạng giống chữ “W” do hai lần chạm đáy và có một đỉnh trung tâm nằm giữa hai đáy. Hai đáy của mẫu hình nằm ngang nhau hoặc chênh lệch không đáng kể, nối hai đáy (1, 3) với nhau, ta sẽ có được một đường nằm ngang, đường ngang này là đường hỗ trợ. Đỉnh trung tâm (2) nằm ở giữa hai đáy, xuất hiện khi giá được hồi phục trong một xu hướng giảm. Đường nằm ngang đi qua đỉnh trung tâm (2) được gọi là đường viền cổ (hay đường Neckline), đóng vai trò như một đường kháng cự.

.webp)

Biểu đồ minh họa mẫu hình hai đáy

Khi giá phá vỡ ranh giới trên cùng của mẫu hình, xu hướng TĂNG giá được xác nhận, nhà giao dịch có thể mua tại giá/phạm vi đột phá lên.

4. Những chiến lược giao dịch phổ biến nào được sử dụng cho mẫu hình hai đáy?

Có hai cách chính để giao dịch theo mẫu hình Double Bottom. Nhà giao dịch thường đặt lệnh khi giá phá vỡ đường viền cổ và khi giá kháng cự đường viền cổ.

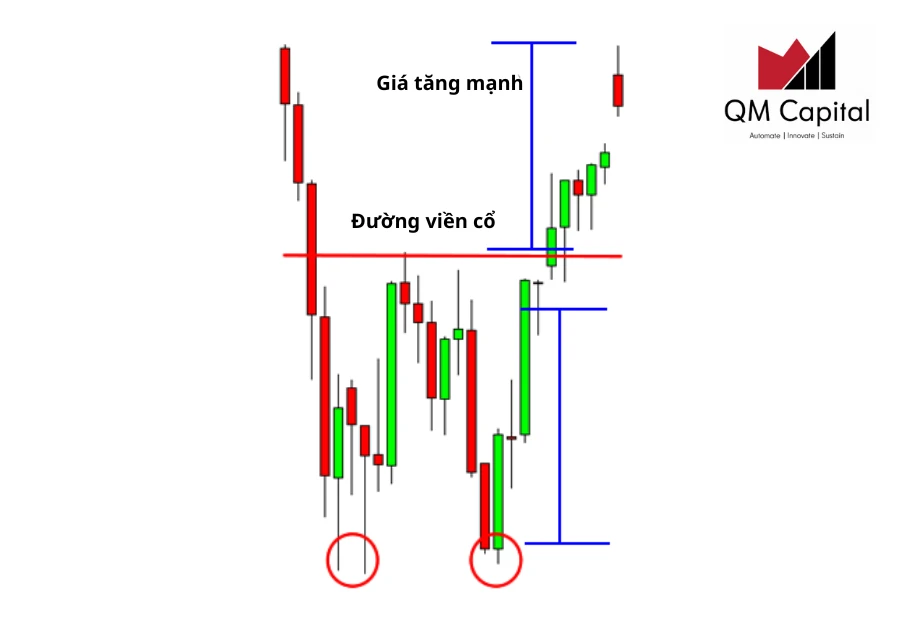

4.1. Đặt lệnh khi giá phá vỡ đường viền cổ

Phương pháp đầu tiên để giao dịch mẫu hình hai đáy là tham gia giao dịch khi giá cổ phiếu phá vỡ đường viền cổ/kháng cự của biểu đồ. Lựa chọn đầu tiên để giao dịch mẫu hình hai đáy là tham gia giao dịch ngay khi mẫu hình hoàn tất và giá phá vỡ đường viền cổ. Sau đó, đặt lệnh dừng lỗ ngay dưới mức thấp và mục tiêu lợi nhuận trên đường kháng cự.

- Đường màu xanh: Vào lệnh khi giá cổ phiếu phá vỡ đường viền cổ.

- Đường màu đỏ: Đặt lệnh dừng lỗ bên dưới đường giá.

- Đường màu xanh lá cây: Lấy chiều cao của mẫu hình hai đáy và đặt mục tiêu mong muốn ở vị trí cao hơn đường viền cổ.

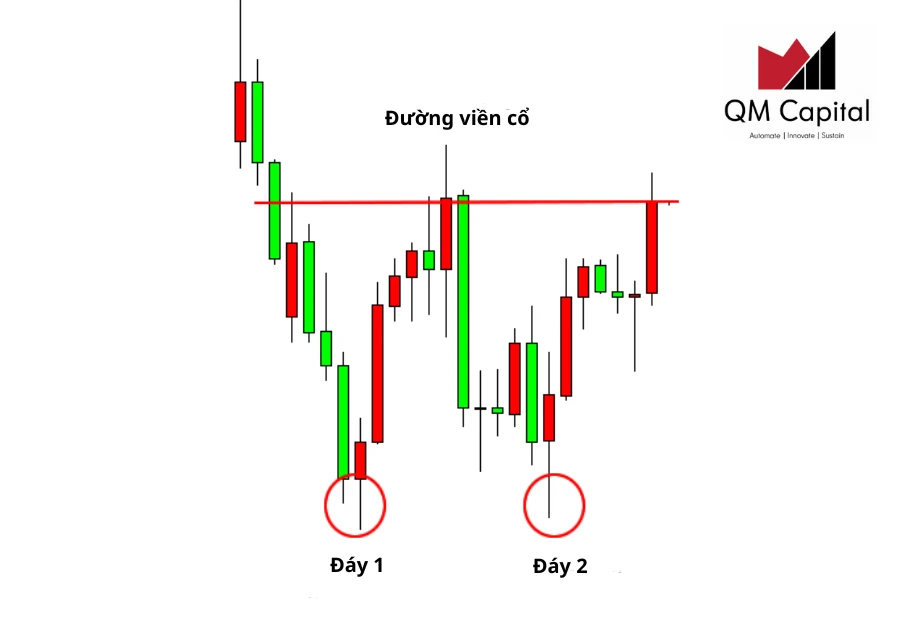

4.2. Đặt lệnh khi giá kiểm tra lại đường viền cổ

Cách thứ hai để giao dịch mẫu hình hai đáy là chờ một thời gian trước khi mua, xem xu hướng sẽ thay đổi như thế nào và đặt lệnh khi giá kiểm tra lại đường viền cổ. Đầu tiên, hãy chờ giá vượt qua ngưỡng kháng cự.

- Đường màu xanh: Vào lệnh giao dịch sau khi giá kiểm tra lại đường viền cổ dưới dạng hỗ trợ (ở vùng màu hồng).

- Redline: Đặt lệnh dừng lỗ ngay bên dưới mức hỗ trợ mới.

- Đường màu xanh lá cây: Đặt mục tiêu lợi nhuận phía trên đường viền cổ. Khoảng cách là chiều cao đầy đủ của mẫu hình hai đáy.

Lưu ý: Không có chiến lược giao dịch nào là hoàn hảo và nhà đầu tư nên thực hiện quản lý rủi ro hợp lý cũng như sử dụng các phân tích và chỉ số bổ sung để xác thực mọi quyết định giao dịch và tối đa hóa lợi nhuận giao dịch.

5. Lợi ích của mẫu hình hai đáy là gì?

Mẫu hình là một mẫu hình đảo chiều tăng giá mạnh mẽ có thể báo hiệu cơ hội tiềm năng để vào vị thế mua. Mẫu hình hai đáy mang lại nhiều lợi ích tới nhà giao dịch, bao gồm:

- Biểu thị khả năng đảo chiều: Báo hiệu khả năng đảo chiều từ xu hướng giảm sang xu hướng tăng.

- Xác nhận hỗ trợ mạnh: Chạm hai lần vào cùng một mức hỗ trợ xác nhận đây là khu vực có nhu cầu mạnh. Giữ hỗ trợ hai lần chứng tỏ người mua đang tham gia ở mức giá này.

- Tín hiệu đà tăng giá: Khi mức kháng cự bị phá vỡ sau đáy thứ hai, điều này cho thấy đà tăng giá đang hình thành khi người mua giành quyền kiểm soát.

- Cung cấp điểm vào lệnh: Vẽ đường xu hướng nối hai đáy tạo ra điểm đột phá cho giao dịch. Các nhà giao dịch có thể đặt lệnh dừng mua để vào lệnh lâu dài sau khi hỗ trợ bị phá vỡ.

- Chiến lược dừng lỗ: Đặt lệnh dừng lỗ dưới điểm thấp nhất của mẫu hình hai đáy sẽ hạn chế rủi ro giảm giá. Ngay cả khi đột phá không thành công, rủi ro vẫn được hạn chế dưới mức hỗ trợ.

Tóm lại, mẫu hình hai đáy, hay Double Bottom, là một dấu hiệu quan trọng trong phân tích kỹ thuật, cho thấy khả năng chuyển đổi từ xu hướng giảm sang xu hướng tăng. Sự nhận diện kịp thời của mẫu hình này có thể mở ra cơ hội mua vào lý tưởng cho các nhà đầu tư, thông qua việc theo dõi sự phá vỡ và xác nhận lại mức kháng cự. Điều này không chỉ giúp tối đa hóa tiềm năng sinh lời mà còn giảm thiểu rủi ro, nhờ vào việc xác lập các điểm dừng lỗ chính xác. Với những chiến lược giao dịch dựa trên mẫu hình hai đáy, nhà đầu tư có thể tận dụng sự đảo chiều của thị trường để cải thiện hiệu quả đầu tư.

📌 BẠN HÃY SỬ DỤNG TÍNH NĂNG MẪU HÌNH TẠI QMTRADE ĐỂ KHÔNG BỊ BỎ LỠ NHỮNG MẪU HÌNH TIỀM NĂNG TỪ CÁC CỔ PHIẾU NHÉ!

TRẢI NGHIỆM TÍNH NĂNG TẠI: QMTRADE

Đánh giá

0 / 5