- Trang chủ

-

/ Chiến Lược Đầu Tư Cơ Bản Trong Chứng Khoán Phái Sinh

Chiến Lược Đầu Tư Cơ Bản Trong Chứng Khoán Phái Sinh

12/08/2024

4,500 lượt đọc

Sau khi đã nắm vững những kiến thức cơ bản về chứng khoán phái sinh trong Phần I, Trong phần II sẽ giới thiệu hai loại chiến lược chính: chiến lược phòng ngừa rủi ro và chiến lược đầu cơ. Mỗi loại chiến lược sẽ bao gồm các phương pháp cụ thể, từ việc phòng ngừa rủi ro vị thế bán, vị thế mua đến đầu cơ kỳ hạn dài, kỳ hạn ngắn và giao dịch trong ngày. Việc hiểu rõ và áp dụng đúng các chiến lược này sẽ giúp nhà đầu tư điều chỉnh được rủi ro, tối ưu hóa lợi nhuận trong thị trường chứng khoán phái sinh.

Chiến lược đầu tư gồm 2 loại:

Chiến lược phòng ngừa rủi ro:

- Phòng ngừa rủi ro vị thế BÁN – SHORT hedge

- Phòng ngừa rủi ro vị thế MUA – LONG hedge

Chiến lược đầu cơ:

- Chiến lược đầu cơ HĐTL kỳ hạn dài

- Chiến lược đầu cơ HĐTL kỳ hạn ngắn

- Chiến lược trading trong ngày (day trading)

1. CHIẾN LƯỢC PHÒNG NGỪA RỦI RO

Chiến lược phòng ngừa rủi ro được sử dụng NĐT muốn bảo vệ giá trị danh mục tài sản cơ sở trước rủi ro xuất hiện những diễn biến bất lợi của thị trường chứng khoán. Cụ thể khi NĐT:

- Sở hữu một danh mục đa dạng với các mã thuộc VN30, hoặc;

- Khi danh mục của NĐT có hệ số beta tương đương với hệ số beta của chỉ số VN30.

Chiến lược thực hiện:

Phòng ngừa rủi ro vị thế BÁN – SHORT hedge: Trong trường hợp nhà đầu tư dự báo thị trường sẽ giảm điểm nhưng không muốn bán danh mục cổ phiếu vì chi phí cao hoặc vì lý do khác, nhà đầu tư có thể mở vị thế bán (short) đối với hợp đồng tương lai chỉ số VN30. Điều này giúp bảo vệ danh mục khỏi sự sụt giảm giá trị, vì lợi nhuận từ vị thế bán hợp đồng tương lai có thể bù đắp cho khoản lỗ từ danh mục cổ phiếu.

Phòng ngừa rủi ro vị thế MUA – LONG hedge: Ngược lại, khi nhà đầu tư dự đoán thị trường sẽ tăng nhưng không muốn mua thêm cổ phiếu, họ có thể mở vị thế mua (long) đối với hợp đồng tương lai chỉ số VN30. Điều này giúp nhà đầu tư tận dụng xu hướng tăng giá của thị trường mà không cần phải tăng quy mô danh mục cổ phiếu hiện tại.

Ví dụ:

Giả sử vào ngày T+0, một nhà đầu tư đang nắm giữ danh mục cổ phiếu thuộc VN30 trị giá 10 tỷ VNĐ. Nhà đầu tư dự báo thị trường sẽ giảm sâu trong ngắn hạn, nhưng kỳ vọng trung hạn thị trường sẽ phục hồi và danh mục cổ phiếu sẽ tăng trưởng trong dài hạn. Để bảo vệ danh mục, nhà đầu tư quyết định mở vị thế bán (short) hợp đồng tương lai VN30. Khi thị trường giảm, giá trị danh mục cổ phiếu của nhà đầu tư có thể giảm, nhưng đồng thời, giá trị vị thế bán hợp đồng tương lai sẽ tăng, giúp cân bằng và giảm thiểu rủi ro cho nhà đầu tư.

NHÀ ĐẦU TƯ THỰC HIỆN SHORT HĐTL chỉ số VN30 trong ngắn hạn. Khi thị trường giảm, danh mục cổ phiếu giảm giá trị, tuy nhiên danh mục phái sinh tăng giá trị

=> Cân bằng rủi ro cho NĐT

2. CHIẾN LƯỢC ĐẦU CƠ

Chiến lược đầu cơ tập trung vào việc tìm kiếm lợi nhuận từ sự chênh lệch giá của hợp đồng tương lai, mà không nhất thiết phải nắm giữ tài sản cơ sở. Đây là chiến lược dành cho những nhà đầu tư muốn tận dụng sự biến động giá để kiếm lời, nhưng cũng đi kèm với rủi ro cao hơn do việc sử dụng đòn bẩy trong giao dịch.

Rủi ro khi đầu cơ HĐTL bao gồm:

- Tỷ lệ đòn bẩy cao: do đòn bẩy cao nên trong trường hợp thị trường biến động không theo nhận định, nhà đầu tư sẽ phải chịu khoản lỗ lớn và khả năng mất vốn cũng cao hơn.

- Biến động của HĐTL không theo thị trường cơ sở: trên lý thuyết giá của HĐTL dựa vào sự biến động giá của tài sản cơ sở, tuy nhiên trên thực tế diễn biến giá của HĐTL có thể ko tuân theo biến động giá của chỉ số trong những thời điểm nhất định.

- Rủi ro thanh khoản: hiện tại các hợp đồng kỳ hạn dài có thanh khoản khá thấp, do đó khi cần giao dịch khối lượng lớn NĐT có khả năng phải giao dịch ở mức giá bất lợi so với giá thị trường

2.1. CHIẾN LƯỢC ĐẦU CƠ HĐTL KỲ HẠN DÀI

Nhà đầu tư sử dụng chiến lược này khi có kỳ vọng về xu hướng dài hạn của thị trường. Phân tích cơ bản và phân tích vĩ mô được áp dụng để xác định xu hướng của chỉ số VN30 trong thời gian dài (thường trên 3 tháng).

Nhà đầu tư có thể chọn mở vị thế mua (long) nếu kỳ vọng thị trường sẽ tăng hoặc mở vị thế bán (short) nếu kỳ vọng thị trường sẽ giảm. Chiến lược này yêu cầu theo dõi sát sao các yếu tố kinh tế vĩ mô, các mã cổ phiếu chủ chốt trong chỉ số VN30 và các sự kiện có thể ảnh hưởng đến thị trường:

Bước 1: Phân tích cơ bản, xác định xu hướng chỉ số VN30

- NĐT phân tích tình hình kinh tế vĩ mô, nhận định xu hướng chỉ số

- NĐT phân tích cơ bản các mã có sức ảnh hưởng lớn đến chỉ số dựa vào các báo cáo phân tích & định giá chứng khoán cơ sở; đồng thời đánh giá các sự kiện trong tương lai ảnh hưởng đến cấu phần và tỷ trọng của VN30

- Từ đó xác định kỳ vọng xu hướng sắp tới của chỉ số VN30

Bước 2: Long/Short hợp đồng kỳ hạn dài VN30F1Q hoặc VN30F2Q

- Long với kỳ vọng chỉ số VN30 đi lên.

- Short với kỳ vọng chỉ số VN30 đi xuống

Bước 3: Theo dõi kết quả đầu tư, chốt lời khi đạt đủ mục tiêu lợi nhuận kỳ vọng hoặc cắt lỗ khi diễn biến chỉ số VN30 đi ngược với kỳ vọng của NĐT

2.2. CHIẾN LƯỢC ĐẦU CƠ HĐTL KỲ HẠN NGẮN

Phương pháp đầu tư dựa vào biến động ngắn hạn của chỉ số VN30 và giá HĐTL. Trong trung và dài hạn, đặc biệt khi tiến tới sát ngày đáo hạn HĐTL, giá HĐTL có xu hướng tiệm cận với chỉ số VN30. NĐT thực hiện Long/Short HĐTL VN30F1M và VN30F2M:

- Giá HĐTL < VN30: vị thế MUA (Long) đem lại lợi thế hơn so với vị thế bán.

- Giá HĐTL > VN30: vị thế BÁN (Short) đem lại lợi thế hơn so với vị thế mua.

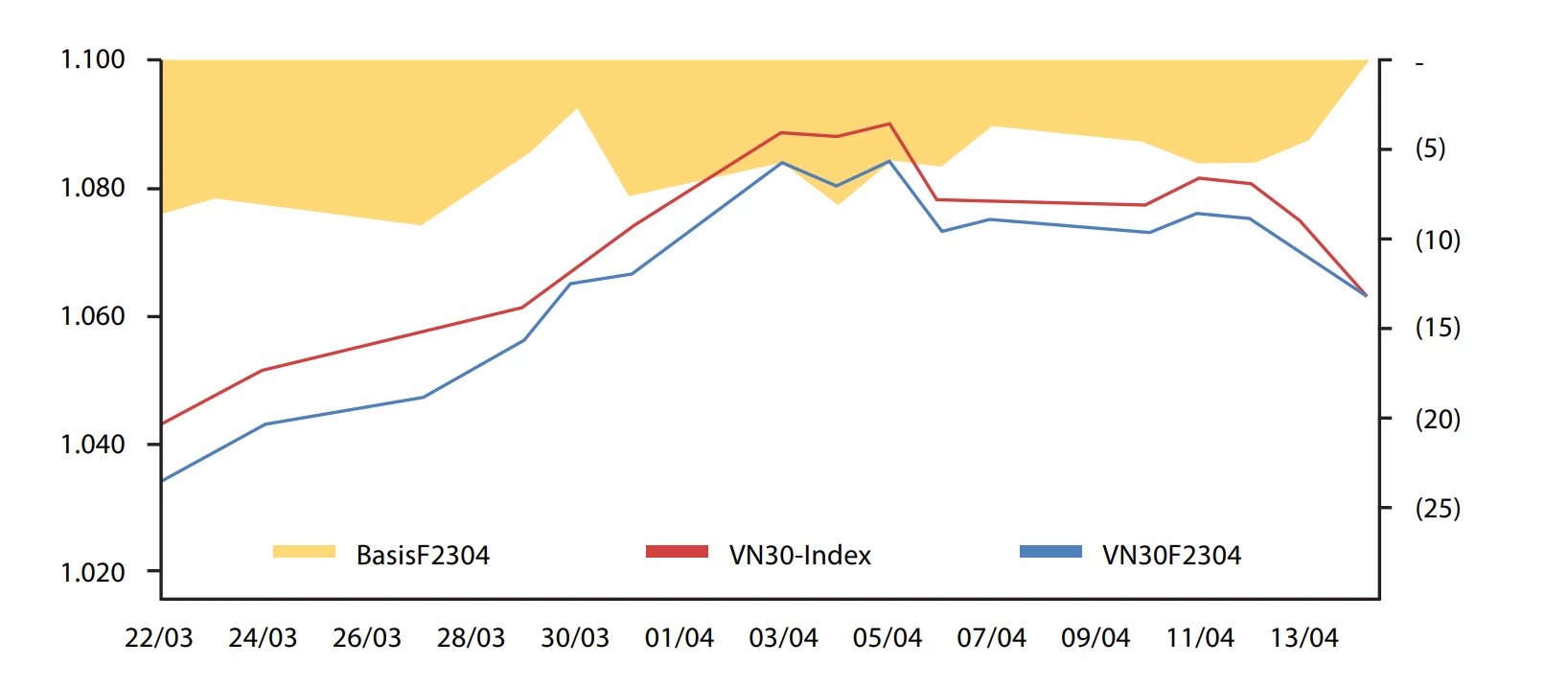

Ví dụ: Tại ngày 22/03 VN30F2304: 1.034,5 điểm < VN30 INDEX: 1.040,54 điểm -> Mở vị thế MUA (LONG)

2.3. CHIẾN LƯỢC GIAO DỊCH TRONG NGÀY

Chiến lược giao dịch trong ngày (Day Trading) là một phương pháp đầu cơ ngắn hạn, nơi nhà đầu tư mua và bán các hợp đồng tương lai (HĐTL) trong cùng một ngày giao dịch, không giữ bất kỳ vị thế nào qua đêm. Mục tiêu chính của chiến lược này là tận dụng những biến động giá nhỏ xảy ra trong suốt phiên giao dịch để kiếm lợi nhuận nhanh chóng.

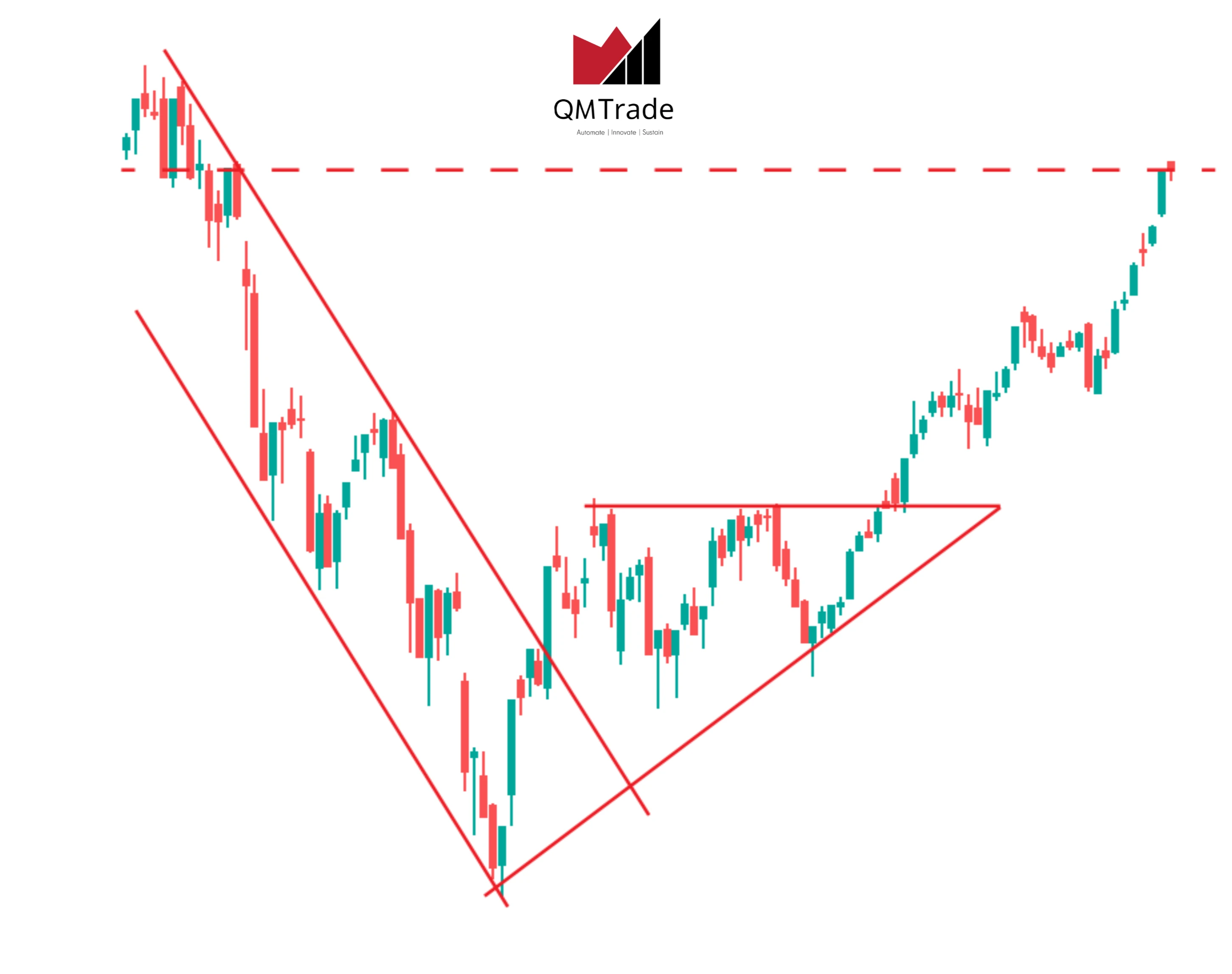

Do tính chất ngắn hạn, chiến lược này yêu cầu nhà đầu tư phải ra quyết định nhanh chóng và dựa vào phân tích kỹ thuật để xác định các điểm vào và thoát lệnh tối ưu.

Một số chỉ báo kỹ thuật phổ biến trong day trading bao gồm:

- Đường trung bình động (Moving Averages): Được sử dụng để xác định xu hướng ngắn hạn của thị trường. Nhà đầu tư có thể sử dụng đường trung bình động ngắn hạn như MA 5, MA 10 để xác định điểm vào lệnh khi giá cắt lên hoặc cắt xuống đường trung bình này.

- Chỉ số sức mạnh tương đối (RSI): Giúp nhà đầu tư xác định tình trạng quá mua (overbought) hoặc quá bán (oversold) của thị trường. Trong day trading, RSI thường được sử dụng để xác định các điểm đảo chiều ngắn hạn.

- Chỉ báo Bollinger Bands: Giúp xác định sự biến động của thị trường và xác định các điểm vào lệnh khi giá chạm vào dải trên hoặc dải dưới của Bollinger Bands.

- Chỉ báo MACD (Moving Average Convergence Divergence): Giúp nhà đầu tư xác định các điểm giao cắt giữa đường MACD và đường tín hiệu để tìm kiếm cơ hội mua hoặc bán trong ngày.

Ví dụ:

Giả sử vào ngày 12/08/2024, chỉ số VN30 đang có xu hướng giảm nhẹ sau một giai đoạn tăng trưởng mạnh. Nhà đầu tư A quyết định áp dụng chiến lược giao dịch trong ngày dựa trên phân tích kỹ thuật để tìm kiếm lợi nhuận từ những biến động nhỏ trong ngày.

- Mở vị thế mua (Long): Nhà đầu tư A quan sát biểu đồ giá của HĐTL VN30F2408 và thấy rằng giá đang giao dịch gần dải dưới của Bollinger Bands, trong khi chỉ số RSI cho thấy thị trường đang trong tình trạng quá bán. Nhà đầu tư A quyết định mở một vị thế mua (Long) tại giá 1135 với kỳ vọng giá sẽ tăng trở lại khi thị trường điều chỉnh.

- Đóng vị thế mua: Khi giá HĐTL VN30F2408 tăng lên 1142, Nhà đầu tư A nhận thấy RSI đã tiến vào vùng trung lập và chỉ báo MACD bắt đầu có dấu hiệu suy yếu. Nhà đầu tư quyết định chốt lời và đóng vị thế mua tại giá 1142, thu về lợi nhuận 7 điểm chỉ số (1142 - 1135) x 100,000 = 700,000 VNĐ/hợp đồng.

- Mở vị thế bán (Short): Sau khi đóng vị thế mua, nhà đầu tư A tiếp tục theo dõi thị trường và nhận thấy giá bắt đầu giảm khi tiếp cận dải trên của Bollinger Bands và RSI tiến vào vùng quá mua. Nhà đầu tư quyết định mở vị thế bán (Short) tại giá 1145 với kỳ vọng giá sẽ điều chỉnh giảm trước khi kết thúc phiên giao dịch.

- Đóng vị thế bán: Khi giá HĐTL VN30F2408 giảm xuống 1138, Nhà đầu tư A quyết định đóng vị thế bán tại giá này và thu về lợi nhuận 7 điểm chỉ số (1145 - 1138) x 100,000 = 700,000 VNĐ/hợp đồng.

Trong ví dụ này, nhà đầu tư A đã sử dụng chiến lược giao dịch trong ngày để tận dụng các biến động nhỏ trong phiên, áp dụng phân tích kỹ thuật để xác định các điểm vào và ra hợp lý, và đã đạt được lợi nhuận từ cả hai vị thế mua và bán trong cùng một ngày.

Tạm kết

Qua hai phần đã trình bày, chúng ta đã đi từ những khái niệm cơ bản đến các chiến lược đầu tư phái sinh. Chứng khoán phái sinh, với khả năng phòng ngừa rủi ro và đầu cơ linh hoạt, thực sự là một công cụ mạnh mẽ trong tay nhà đầu tư. Tuy nhiên, điều quan trọng là sự hiểu biết và áp dụng chiến lược một cách thông minh.

Trong phần tiếp theo, QM Capital sẽ giới thiệu các quy định giao dịch trong phái sinh, giúp nhà đầu tư tuân thủ pháp luật, bảo vệ quyền lợi và đảm bảo sự minh bạch trong giao dịch.

Đánh giá

0 / 5