- Trang chủ

-

/ Mẫu hình nêm giảm (Falling Wedge) là gì? Ứng dụng của mẫu hình nêm giảm?

Mẫu hình nêm giảm (Falling Wedge) là gì? Ứng dụng của mẫu hình nêm giảm?

27/06/2024

4,194 lượt đọc

Nêm giảm là một mẫu hình tăng giá và được coi là mẫu hình đảo chiều. Trong bài viết này QM Capital sẽ giải thích khái niệm của mẫu hình nêm giảm, tầm quan trọng của nó cũng như cách tiếp cận kỹ thuật để giao dịch mẫu hình này.

Khái niệm

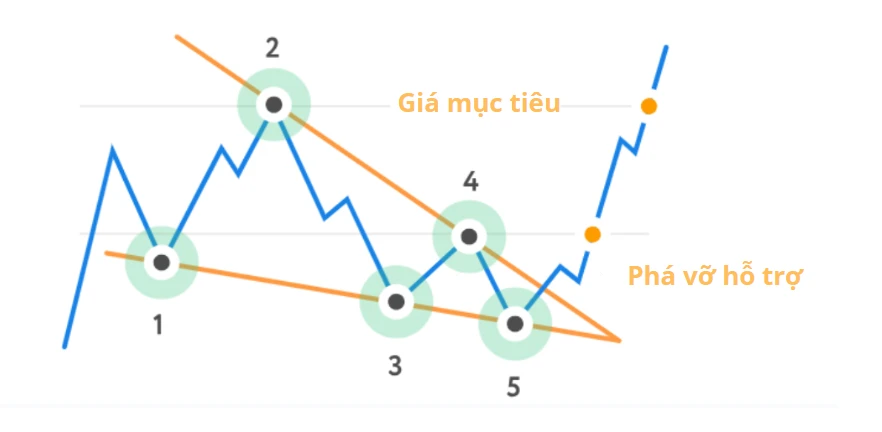

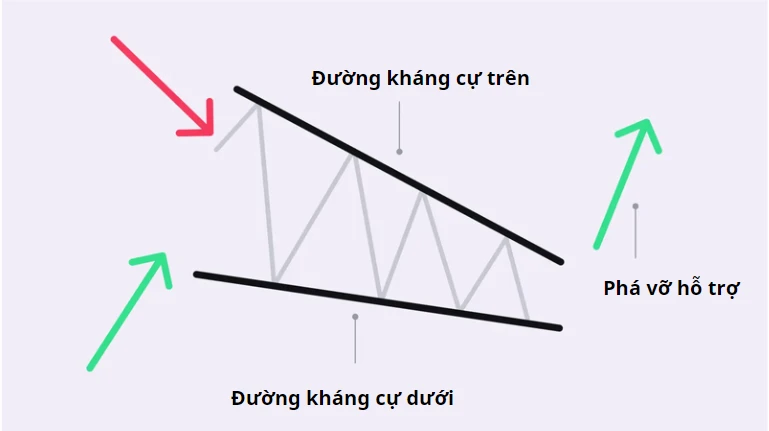

Falling Wedge là một mẫu hình tăng giá bắt đầu rộng ở đỉnh và thu hẹp lại khi giá giảm xuống. Mẫu hình nêm giảm hình thành khi giá của một chứng khoán có vẻ như đang xoắn xuống, và hai đường hướng xuống được tạo ra với giá chạm thấp hơn (1, 3, 5) và cao hơn thấp (2, 4). Hai đường của mẫu hình giao nhau tạo thành một tam giác hẹp. Tuy nhiên, khác với mẫu hình tam giác giảm, cả hai đường cần phải có một độ dốc xuống rõ rệt, với đường trên có sự giảm mạnh hơn.

Biểu đồ minh họa mẫu hình nêm giảm

Mẫu hình này thường được liên kết với thị trường không rõ ràng, vì sự co lại (thu hẹp) của phạm vi thị trường chỉ ra rằng không có phe bò hay phe gấu nào kiểm soát. Tuy nhiên, có một khả năng rõ ràng là các nhà tham gia thị trường sẽ đổ xô vào hoặc bán ra, và giá có thể di chuyển lên hoặc xuống với khối lượng lớn (dẫn đến sự phá vỡ).

Đặc điểm

- Xu hướng của thị trường: Các đỉnh thấp hơn và đáy thấp hơn của hành động giá cho thấy rằng nó hiện đang trong xu hướng giảm. Thị trường đã chạm đáy nếu cái nêm phát triển sau một đợt suy thoái kéo dài.

- Đường xu hướng: Sự hiện diện của hai đường xu hướng hội tụ (đường xu hướng trên và dưới) và có ít nhất hai mức cao liên tiếp để xây dựng đường kháng cự phía trên.

- Khối lượng: Khối lượng giảm dần khi mẫu hình di chuyển về phía trước.

Thành phần để tạo nên mẫu hình nêm giảm

- Xu hướng chính: Xu hướng giảm nên được hình thành trước đó, cái nêm hướng xuống sẽ nối dài xu hướng giảm. Mẫu hình nên được hình thành trong khoảng từ 3-6 tháng (ít nhất là 3 tháng) và tạo đáy thấp nhất của xu hướng trước khi đánh dấu sự đảo chiều.

- Đường kháng cự trên: Cần ít nhất hai đỉnh để tạo thành đường kháng cự trên, lý tưởng nhất là ba và đỉnh sau thấp hơn đỉnh trước.

- Đường kháng cự dưới: Cần ít nhất hai đáy để tạo nên mức hỗ trợ ở dưới, đáy sau thấp hơn đáy trước.

- Sự co thắt: Đường kháng cự trên và hỗ trợ dưới có xu hướng hội tụ với nhau dù cùng giảm xuống. Trong đó kháng cự ở trên sẽ dốc xuống nhanh hơn so với đường hỗ trợ ở dưới, cho thấy áp lực mua đang lớn hơn áp lực bán.

- Phá vỡ hỗ trợ: Một xu hướng tăng sau đó sẽ được xác nhận khi đường kháng cự trên bị phá vỡ một cách thuyết phục. Đôi khi cần có sự thận trọng với những đỉnh hình thành trước đó, chờ đợi cho tới khi có sự phá vỡ xảy ra. Khi đường kháng cự trên bị phá vỡ, đôi khi sẽ có một đợt kéo ngược trở lại để test ngưỡng hỗ trợ mới từ kháng cự bị phá vỡ trước đó.

- Khối lượng: Có vai trò quan trọng trong việc xác nhận mẫu hình vì nếu không có sự gia tăng đáng kể về khối lượng, lần phá vỡ kháng cự đó sẽ kém tin cậy và có nguy cơ thất bại.

Loại chỉ báo nào là tốt nhất để sử dụng với mẫu hình nêm giảm?

Loại chỉ báo tốt nhất cho mẫu hình nêm giảm là sự phân kỳ trên các bộ dao động giá-xung lượng như Bộ dao động ngẫu nhiên hoặc Chỉ số sức mạnh tương đối (RSI).

Ví dụ về mẫu hình Nêm giảm trong giao dịch là gì?

Mẫu hình nêm giảm đóng vai trò như một mẫu hình đảo chiều trong ví dụ này. Giá của các cổ phiếu đã chứng kiến các đỉnh thấp hơn và các đáy thấp hơn sau một đợt giảm mẫu hình nêm giảm dần hoạt động như một mẫu hình đảo chiều trong xu hướng giảm. Trong ví dụ dưới đây QM Capital sẽ giới thiệu 2 mã cổ phiếu (DBD và EVE) đang sở hữu mẫu hình nên giảm được hình thành trong thời gian 6 tháng năm đầu 2024.

Mã cổ phiếu: EVE

- Xu hướng giảm trước đó: Cổ phiếu EVE đã giảm từ 15 xuống 14.

- Hình thành nêm giảm: Giá tạo ra các đỉnh thấp hơn ở mức 15, 14.4, 14, 13.8 và các đáy thấp hơn ở mức 13.7, 13.5, 13.4.

- Phá vỡ nêm giảm: Khi giá phá vỡ và đóng cửa trên mức 13.8 với khối lượng giao dịch tăng mạnh, điều này xác nhận sự đảo chiều xu hướng.

Mã cổ phiếu EVE

Một số mã cổ phiếu có mẫu hình nêm giảm trên nền tảng QMTrade

Với QMTrade, tính năng tự động cập nhật mẫu hình, cho phép người dùng dễ dàng và nhanh chóng xác định xu hướng của các mẫu hình họ quan tâm.

Lưu ý: Để hạn chế tổn thất tiềm năng khi giá đột nhiên đi theo hướng ngược lại, nhà đầu tư nên xem xét đặt một lệnh dừng bán ở hoặc dưới mức giá đột phá.

Nguồn:

Strike. (2024). Falling Wedge Pattern: What is it? How it Works? and How to Trade?. [Online]. Strike. Last Updated: 2024. Available at: https://www.strike.money/technical-analysis/falling-wedge-pattern

📌 HÃY KIỂM THỬ CHIẾN LƯỢC VỚI CHỈ BÁO TRÊN TẠI QMTRADE NGAY HÔM NAY: QMTRADE

Đánh giá

0 / 5