- Trang chủ

-

/ 6 yếu tố tạo nên một thuật toán giao dịch hoàn chỉnh

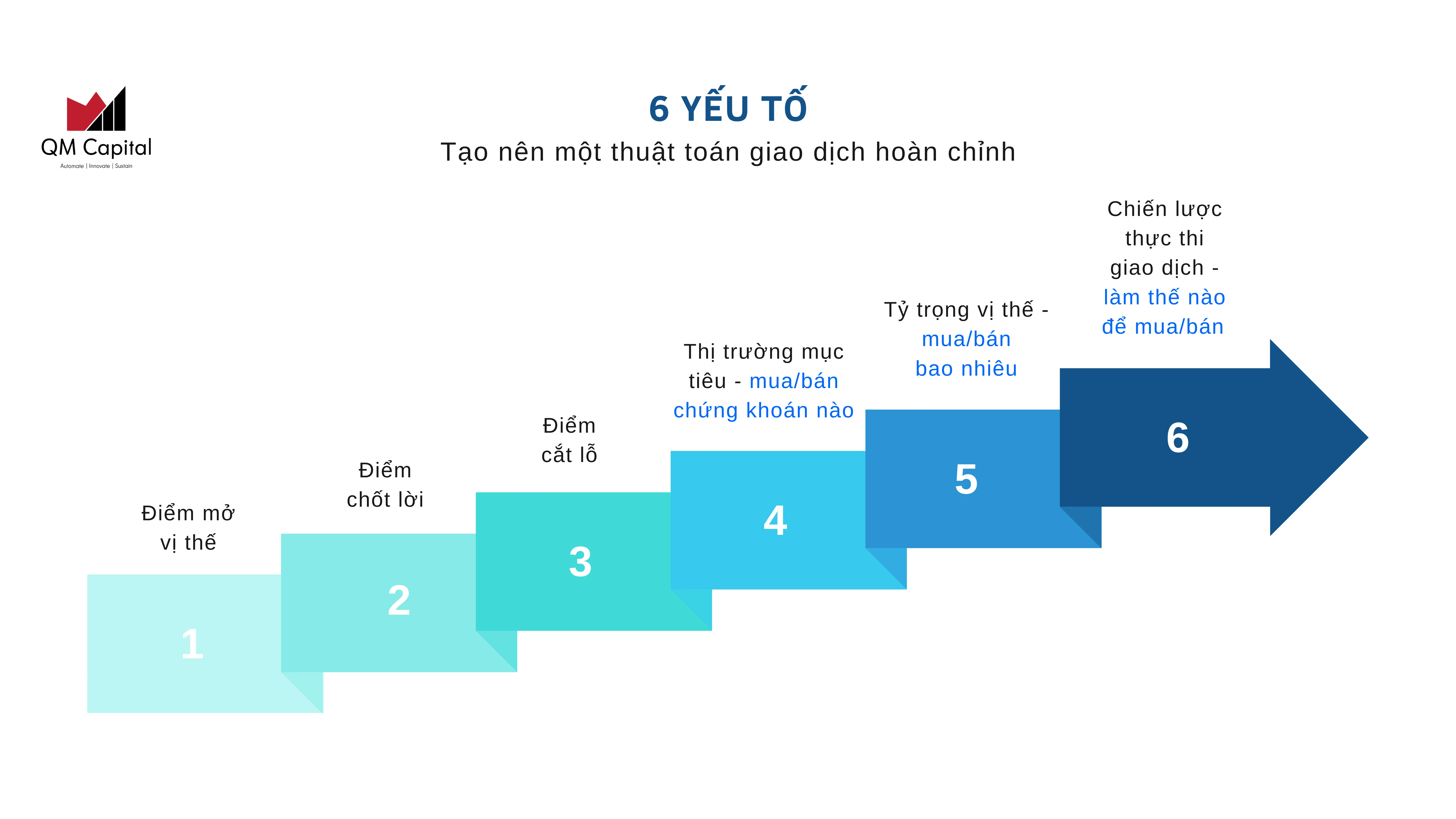

6 yếu tố tạo nên một thuật toán giao dịch hoàn chỉnh

19/08/2024

2,745 lượt đọc

Để xây dựng một thuật toán giao dịch hoàn chỉnh, nhà đầu tư cần chú trọng đến sáu yếu tố cốt lõi: điểm mở vị thế, điểm chốt lời, điểm cắt lỗ, thị trường mục tiêu, tỷ trọng vị thế và chiến lược thực thi giao dịch. Mỗi yếu tố này không chỉ giúp xác định thời điểm mua bán mà còn đóng vai trò quan trọng trong việc quản lý rủi ro và tối ưu hóa lợi nhuận. Một chiến lược chỉ thực sự hiệu quả khi có sự cân nhắc toàn diện các yếu tố này, từ việc lựa chọn thị trường phù hợp, điều chỉnh tỷ trọng vị thế đến việc áp dụng các chiến lược thực thi giao dịch chính xác.

1. Điểm mở vị thế

Điểm mở vị thế là yếu tố nền tảng của bất kỳ chiến lược giao dịch nào, quyết định thời điểm nhà đầu tư sẽ mua hoặc bán tài sản. Đây là điểm khởi đầu của quá trình giao dịch và có tầm quan trọng đặc biệt trong việc xác định khả năng thành công của một chiến lược. Tuy nhiên, điều quan trọng cần lưu ý là việc xác định được điểm mở vị thế không đồng nghĩa với việc giao dịch sẽ được thực hiện thành công. Trong nhiều trường hợp, tỷ lệ thực hiện giao dịch thành công tại các điểm mở vị thế có thể rất thấp, đôi khi dưới 10%.

Một lý do cho tỷ lệ này là do các chiến lược giao dịch thuật toán thường được thiết kế opđể tìm kiếm những cơ hội giao dịch có khả năng sinh lời cao. Điều này có nghĩa là chiến lược sẽ xác định nhiều điểm mở vị thế tiềm năng, nhưng chỉ khi điều kiện thị trường thật sự phù hợp, giao dịch mới được thực hiện. Ví dụ, trong các chiến lược theo xu hướng, điểm mở vị thế có thể chỉ được kích hoạt khi xu hướng đã xác nhận một cách rõ ràng và đủ mạnh mẽ. Nếu thị trường không đáp ứng các tiêu chí này, thuật toán sẽ không mở vị thế, dù điểm mở vị thế đã được xác định.

Ví dụ: Chiến lược giao dịch theo mẫu hình nến. Trong chiến lược này, điểm mở vị thế được xác định dựa trên các mô hình nến như Bullish Engulfing hay Bearish Engulfing. Tuy nhiên, dù mô hình nến xuất hiện, thuật toán có thể chỉ thực hiện giao dịch nếu có sự xác nhận từ các chỉ báo khác như RSI hoặc MACD. Nếu không có sự xác nhận này, thuật toán sẽ không mở vị thế, ngay cả khi mô hình nến đã hình thành.

2. Điểm chốt lời

Điểm chốt lời quyết định thời điểm hoặc điều kiện để nhà đầu tư thu về lợi nhuận và tái cơ cấu danh mục. Việc xác định chính xác điểm chốt lời không chỉ giúp bảo vệ lợi nhuận đã đạt được mà còn tối ưu hóa hiệu suất của chiến lược.

Thông thường, thuật toán giao dịch sẽ thiết lập các điểm chốt lời dựa trên các mục tiêu lợi nhuận cụ thể, chẳng hạn như khi giá tài sản đạt đến một mức nhất định so với giá mua ban đầu. Tuy nhiên, trong một số điều kiện đặc biệt, thuật toán có thể áp dụng phương pháp chốt lời dựa trên thời gian thay vì lợi nhuận. Điều này có nghĩa là thay vì chốt lời khi đạt được một mức lợi nhuận nhất định, thuật toán sẽ chốt lời sau một khoảng thời gian cố định, bất kể mức lợi nhuận là bao nhiêu.

Lợi ích của phương pháp chốt lời theo thời gian là nó giúp giảm thiểu rủi ro do biến động thị trường và những sự kiện không lường trước. Ví dụ, trong một thị trường biến động cao, việc chốt lời dựa trên thời gian có thể giúp nhà đầu tư thoát khỏi vị thế trước khi thị trường đảo chiều bất ngờ, bảo vệ lợi nhuận khỏi sự sụt giảm đột ngột.

Ví dụ: Chiến lược chốt lời trong giao dịch lướt sóng (scalping). Trong chiến lược này, thời gian giữ vị thế thường rất ngắn, có thể chỉ vài giây đến vài phút. Việc chốt lời theo thời gian giúp nhà đầu tư tối ưu hóa lợi nhuận từ những biến động nhỏ trong ngày mà không cần phải chờ đợi giá đạt đến một mức cụ thể.

3. Điểm cắt lỗ

Điểm cắt lỗ là một thành phần thiết yếu trong mọi chiến lược giao dịch, giúp hạn chế rủi ro và bảo vệ vốn của nhà đầu tư. Mặc dù việc xác định điểm cắt lỗ có vẻ đơn giản, nhưng trên thực tế, tâm lý nhà đầu tư thường gặp khó khăn khi phải chấp nhận thua lỗ. Quan điểm “chưa cắt lỗ là chưa thua” khiến nhiều nhà đầu tư bỏ qua hoặc kéo dài thời điểm cắt lỗ, dẫn đến rủi ro thua lỗ lớn hơn.

Phần lớn các chiến lược giao dịch thuật toán đều bao gồm điểm cắt lỗ để tự động thoát khỏi vị thế khi giá tài sản di chuyển ngược chiều với kỳ vọng. Điều này giúp nhà đầu tư hạn chế mức độ thua lỗ và bảo toàn vốn để tiếp tục giao dịch trong tương lai.

Tuy nhiên, vẫn có một số chiến lược không bao gồm điểm cắt lỗ, đặc biệt là các chiến lược hồi quy trung vị (mean reversion) và chiến lược lướt sóng siêu ngắn (scalping). Trong các chiến lược này, nhà đầu tư thường kỳ vọng rằng giá sẽ quay trở lại mức trung bình hoặc có những biến động nhỏ trong thời gian ngắn, và do đó họ có xu hướng giữ vị thế lâu hơn, ngay cả khi giá đã đi ngược chiều.

Tuy nhiên, việc không có điểm cắt lỗ có thể dẫn đến tình trạng “thắng nhiều trận nhỏ nhưng thua cả cuộc chiến”, khi nhà đầu tư có thể thu về nhiều khoản lợi nhuận nhỏ nhưng lại gặp thua lỗ lớn trong một giao dịch sai lầm. Điều này đặc biệt nguy hiểm trong những thị trường có biến động mạnh, nơi mà một sai lầm nhỏ có thể dẫn đến tổn thất nghiêm trọng.

4. Thị trường mục tiêu – mua/bán chứng khoán nào

Các nhà giao dịch dặn kinh nghiệm luôn giao dịch trên các lĩnh vực hoặc cổ phiếu quen thuộc của họ. Mỗi chứng khoán đều có đặc điểm riêng, được hình thành bởi tác động của các bên liên quan. Mỗi loại chứng khoán đều có những đặc tính riêng, bị ảnh hưởng bởi các yếu tố như hành vi của nhà đầu tư, xu hướng của các quỹ lớn, và các sự kiện thị trường cụ thể. Chẳng hạn, một cổ phiếu thuộc lĩnh vực công nghệ có thể phản ứng mạnh mẽ với tin tức về tiến bộ công nghệ hoặc báo cáo thu nhập của công ty, trong khi cổ phiếu thuộc lĩnh vực bất động sản có thể chịu ảnh hưởng nhiều hơn từ chính sách lãi suất và sự biến động của thị trường nhà đất.

Do đó, không nên áp dụng một chiến lược giao dịch duy nhất cho tất cả các loại chứng khoán mà không xem xét kỹ lưỡng các đặc điểm riêng biệt của từng loại.

Mỗi chiến lược giao dịch thuật toán nên được điều chỉnh theo từng loại chứng khoán cụ thể, đảm bảo rằng các yếu tố đặc trưng của chúng được tính đến trong quá trình phân tích và ra quyết định.

Ví dụ, một chiến lược giao dịch dựa trên xu hướng có thể hoạt động tốt với các cổ phiếu công nghệ có tính biến động cao, nhưng lại không phù hợp với các cổ phiếu có tính ổn định hơn như cổ phiếu ngành tiện ích. Tương tự, các chiến lược giao dịch dựa trên sự kiện có thể hiệu quả với những cổ phiếu thường xuyên bị ảnh hưởng bởi các sự kiện quan trọng, nhưng có thể không mang lại kết quả tốt đối với những cổ phiếu ít biến động hơn.

Thay vì giả định rằng “mọi thứ đều giống nhau”, một chiến lược giao dịch hiệu quả phải linh hoạt và được thiết kế để khai thác tối đa tiềm năng của từng loại chứng khoán. Điều này không chỉ giúp cải thiện hiệu suất của chiến lược mà còn giảm thiểu rủi ro trong quá trình giao dịch.

5. Tỷ trọng vị thế – mua/bán bao nhiêu

Tỷ trọng vị thế là yếu tố quan trọng trong việc xây dựng một chiến lược giao dịch thuật toán, nhưng đáng tiếc là thường bị bỏ qua, đặc biệt là trong bối cảnh giao dịch tại Việt Nam. Nhiều nhà đầu tư, đặc biệt là những người mới, thường có xu hướng thực hiện giao dịch toàn bộ tài khoản ngay khi có điểm mở vị thế mà không cân nhắc kỹ lưỡng tỷ trọng vị thế phù hợp. Điều này có thể xuất phát từ việc số vốn đầu tư ít, hoặc do các phần mềm giao dịch bên thứ ba không cung cấp tính năng điều chỉnh tỷ trọng vị thế.

Tuy nhiên, việc quản lý tỷ trọng vị thế là cực kỳ quan trọng, đặc biệt khi bạn thực hiện giao dịch đa thuật toán trên cùng một tài khoản. Nếu không có sự cân nhắc tỷ trọng hợp lý, việc mua hoặc bán toàn bộ tài khoản có thể dẫn đến sự mất cân bằng trong chiến lược, làm tăng rủi ro và thậm chí có thể gây ra sự sụp đổ của hệ thống giao dịch trong một khoảng thời gian ngắn, chẳng hạn như 3 năm.

Ví dụ, nếu một nhà đầu tư có một tài khoản trị giá 1 tỷ đồng và quyết định sử dụng toàn bộ số tiền này để mua vào một cổ phiếu dựa trên một tín hiệu từ thuật toán, họ sẽ gặp rủi ro rất lớn nếu thị trường diễn biến ngược lại với dự đoán. Trong trường hợp này, không còn nguồn lực tài chính để điều chỉnh vị thế hoặc để thực hiện các giao dịch khác nhằm cân bằng danh mục. Ngược lại, nếu tỷ trọng vị thế được quản lý tốt, chỉ một phần tài sản được sử dụng cho mỗi giao dịch, nhà đầu tư vẫn còn lại một lượng vốn đủ để ứng phó với các tình huống bất ngờ và điều chỉnh chiến lược kịp thời.

Điều chỉnh tỷ trọng vị thế cũng cho phép nhà đầu tư tối ưu hóa lợi nhuận và giảm thiểu rủi ro. Bằng cách phân bổ một phần hợp lý của tài khoản vào mỗi giao dịch, nhà đầu tư có thể kiểm soát tốt hơn các yếu tố ảnh hưởng đến lợi nhuận tổng thể, đồng thời bảo vệ tài khoản khỏi các biến động lớn của thị trường. Đây là một trong những kỹ năng quản lý rủi ro quan trọng mà các nhà đầu tư nên nắm vững khi sử dụng các chiến lược giao dịch thuật toán.

6. Chiến lược thực thi giao dịch – làm thế nào để mua/bán

Trong giao dịch, đặc biệt là khi xử lý các tài khoản lớn, việc sử dụng lệnh thị trường trong mọi tình huống có thể dẫn đến chi phí trượt giá cao, ảnh hưởng tiêu cực đến lợi nhuận tổng thể. Chi phí trượt giá phát sinh khi giá thực hiện lệnh khác với giá kỳ vọng tại thời điểm ra lệnh, và điều này có thể gây ra sự sai lệch lớn trong hiệu suất của hệ thống giao dịch.

Thay vì sử dụng lệnh thị trường (market orders), các nhà giao dịch thuật toán có thể áp dụng các chiến lược thực thi như VWAP (Volume Weighted Average Price) và TWAP (Time Weighted Average Price). Các chiến lược này giúp phân phối khối lượng giao dịch một cách hợp lý trong suốt khoảng thời gian giao dịch hoặc theo khối lượng thị trường, giúp giảm thiểu tác động thị trường và chi phí trượt giá.

- VWAP: Đây là chiến lược thực thi giao dịch phổ biến, trong đó lệnh mua hoặc bán được thực hiện theo giá trung bình có trọng số theo khối lượng giao dịch trong một khoảng thời gian xác định. Điều này giúp nhà giao dịch đảm bảo giá mua hoặc bán gần nhất với giá trung bình của thị trường, giảm thiểu rủi ro do biến động giá bất ngờ.

- TWAP: Chiến lược này thực hiện giao dịch dựa trên giá trung bình theo thời gian, không phụ thuộc vào khối lượng giao dịch. TWAP thích hợp trong những trường hợp khi nhà đầu tư muốn thực hiện lệnh dần dần để giảm tác động của giao dịch lên thị trường.

Trong giao dịch thực tế, còn sử dụng chỉ báo như POV (Percentage of Volume), cho phép thực hiện giao dịch với tần suất cao khi thị trường có lợi thế về giá. Thuật toán này giúp nhà đầu tư tham gia vào thị trường một cách linh hoạt hơn, điều chỉnh tỷ lệ giao dịch theo khối lượng thị trường hiện tại, từ đó tối ưu hóa giá giao dịch và giảm thiểu chi phí trượt giá.

📌 HÃY XÂY DỰNG VÀ KIỂM THỬ CHIẾN LƯỢC GIAO DỊCH CỦA BẠN TRÊN NỀN TẢNG QMTRADE TRƯỚC KHI SỬ DỤNG TIỀN THẬT ĐỂ TRÁNH NHỮNG RỦI RO KHÔNG ĐÁNG CÓ.

TRẢI NGHIỆM TÍNH NĂNG TẠI: QMTRADE

Đánh giá

0 / 5