- Trang chủ

-

/ 61 Mẫu Hình Nến Trong Giao Dịch (Phần I)

61 Mẫu Hình Nến Trong Giao Dịch (Phần I)

12/07/2024

4,566 lượt đọc

Mẫu hình nến là một thành phần quan trọng trong phân tích kỹ thuật trên thị trường chứng khoán. Những mẫu hình này, xuất phát từ “Các nhà buôn gạo Nhật Bản” vào thế kỷ 18, đã vượt qua thử thách của thời gian để cung cấp những hiểu biết sâu sắc về tâm lý thị trường và dự đoán các biến động giá tiềm năng. Sự đa dạng và tính phổ biến của các mẫu hình nến khiến chúng trở thành công cụ hữu ích cho các nhà giao dịch ở mọi cấp độ, giúp họ đưa ra những quyết định giao dịch thông minh và hiệu quả hơn. Bằng cách phân tích các mẫu hình nến, nhà đầu tư có thể xác định các điểm đảo chiều, xu hướng tiếp tục và những tín hiệu quan trọng khác trên biểu đồ giá. Trong bài viết Phần I này, QM Capital sẽ giới thiệu các mẫu hình nến cơ bản và cách nhận diện chúng, giúp nhà đầu tư nắm bắt được các cơ hội giao dịch tiềm năng trên thị trường.

1. Hiểu về mẫu hình nến

Mỗi mẫu hình nến kể một câu chuyện độc đáo về tâm lý thị trường. Bằng cách phân tích kích thước, hình dạng và vị trí của các cây nến, các nhà giao dịch có thể đánh giá sức mạnh, điểm yếu và hướng đi tiềm năng của thị trường. Điều này giúp đơn giản hóa dữ liệu thị trường phức tạp, làm cho nó dễ tiếp cận ngay cả với những nhà giao dịch mới.

Mẫu hình nến không chỉ là những biểu đồ lịch sử; chúng còn mang lại yếu tố dự đoán trong phân tích chứng khoán. Các nhà giao dịch sử dụng những mẫu hình này để xác định các đảo chiều hoặc tiếp tục xu hướng tiềm năng trên thị trường, hỗ trợ trong việc ra quyết định mua, bán hoặc giữ cổ phiếu. Khả năng dự đoán của các mẫu hình nến giúp nhà đầu tư đưa ra những quyết định giao dịch có căn cứ và hiệu quả hơn.

2. Độ tin cậy

Mặc dù mẫu hình nến được sử dụng rộng rãi, độ tin cậy của chúng có sự biến đổi. Một số mẫu hình có thành tích mạnh mẽ trong việc dự đoán biến động thị trường, trong khi những mẫu hình khác có thể kém nhất quán hơn. Do đó, việc sử dụng các mẫu hình nến kết hợp với các công cụ phân tích thị trường khác là rất quan trọng để đưa ra các quyết định giao dịch thông minh và chính xác. Nhà đầu tư nên luôn xác nhận các tín hiệu từ mẫu hình nến với các chỉ báo kỹ thuật và phân tích cơ bản khác để tăng cường độ tin cậy của dự đoán.

3. Giải thích 61 mẫu hình nến

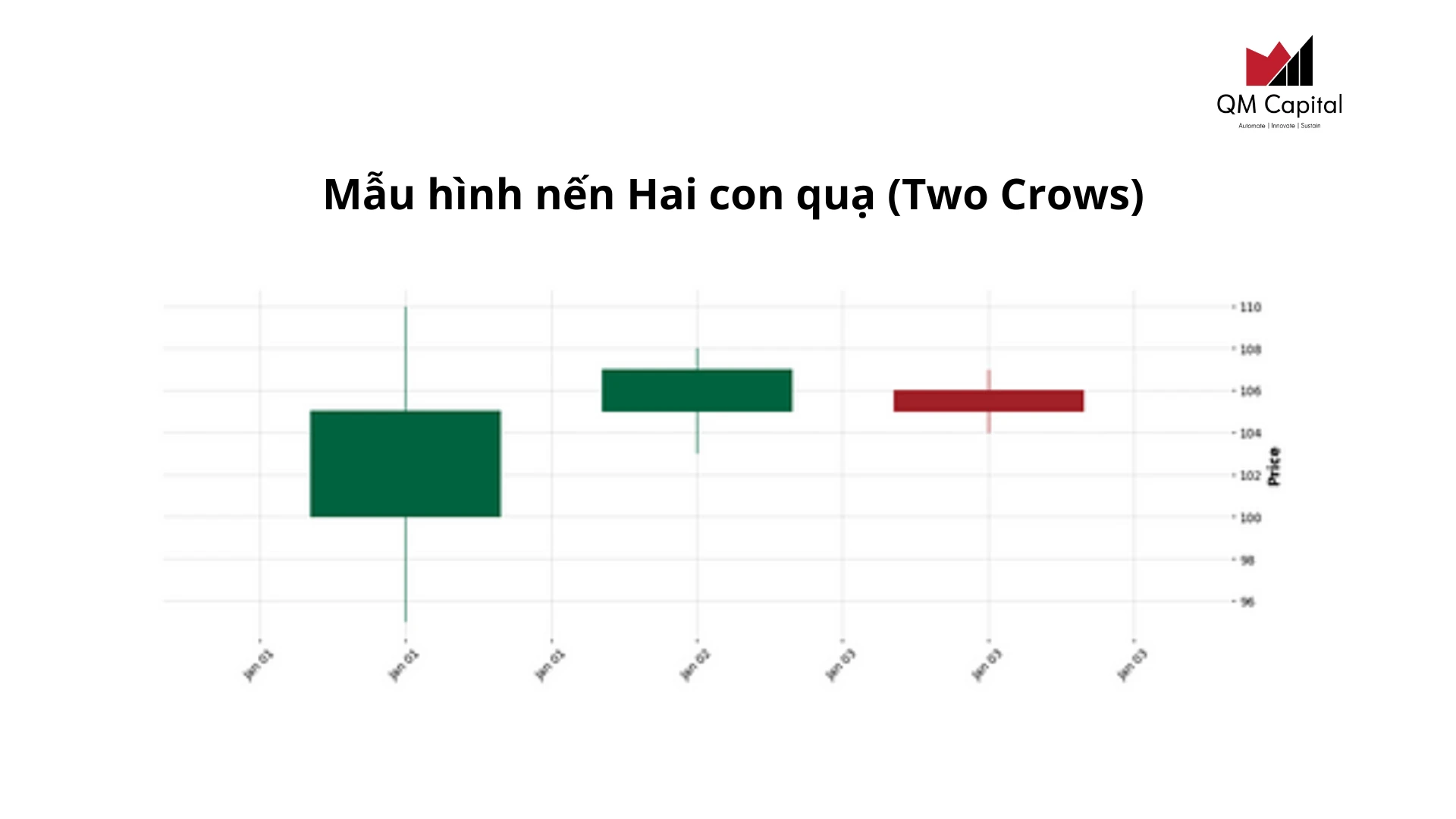

3.1. Mẫu hình nến Hai con quạ (Two Crows)

Mẫu hình nến Hai con quạ là một mẫu hình đảo chiều giảm giá, xuất hiện trong một xu hướng tăng và báo hiệu một sự thay đổi tiềm năng trong động lực của thị trường. Mẫu hình này cho thấy rằng lực mua đang suy yếu và lực bán đang chiếm ưu thế, dẫn đến một sự đảo chiều từ xu hướng tăng sang xu hướng giảm.

Cách nhận diện mẫu hình Hai con quạ:

- Cây nến đầu tiên (Nến xanh lớn):

- Xuất hiện trong một xu hướng tăng rõ ràng.

- Là một cây nến xanh dài, thể hiện lực mua mạnh và đóng cửa cao hơn nhiều so với mức mở cửa.

- Cây nến thứ hai (Nến đỏ nhỏ):

- Mở cửa cao hơn giá đóng cửa của cây nến đầu tiên, tạo ra một khoảng trống tăng giá (gap up).

- Đóng cửa trong thân của cây nến đầu tiên, nhưng không đóng cửa dưới mức mở cửa của cây nến đầu tiên.

- Thân nến nhỏ hơn so với cây nến đầu tiên, cho thấy lực mua bắt đầu suy yếu.

- Cây nến thứ ba (Nến đỏ lớn):

- Mở cửa trong thân của cây nến thứ hai.

- Đóng cửa thấp hơn giá mở cửa của cây nến đầu tiên, xác nhận sự đảo chiều xu hướng.

- Cây nến đỏ lớn này cho thấy lực bán mạnh và khẳng định sự chiếm ưu thế của bên bán.

Ý nghĩa và hành động giao dịch:

- Xu hướng tăng bị suy yếu: Mẫu hình Hai con quạ xuất hiện sau một xu hướng tăng dài hạn, cho thấy sự mất kiểm soát của lực mua.

- Xác nhận sự đảo chiều: Sự xuất hiện của cây nến đỏ thứ ba xác nhận sự thay đổi trong động lực thị trường, từ xu hướng tăng sang xu hướng giảm.

- Hành động giao dịch: Các nhà giao dịch thường xem mẫu hình này là tín hiệu bán. Khi cây nến đỏ thứ ba xuất hiện và đóng cửa dưới mức mở cửa của cây nến đầu tiên, đó là lúc để xem xét bán ra hoặc thiết lập các vị thế bảo vệ để giảm thiểu rủi ro.

Hình 1. Ví dụ về mẫu hình nến hai con quạ

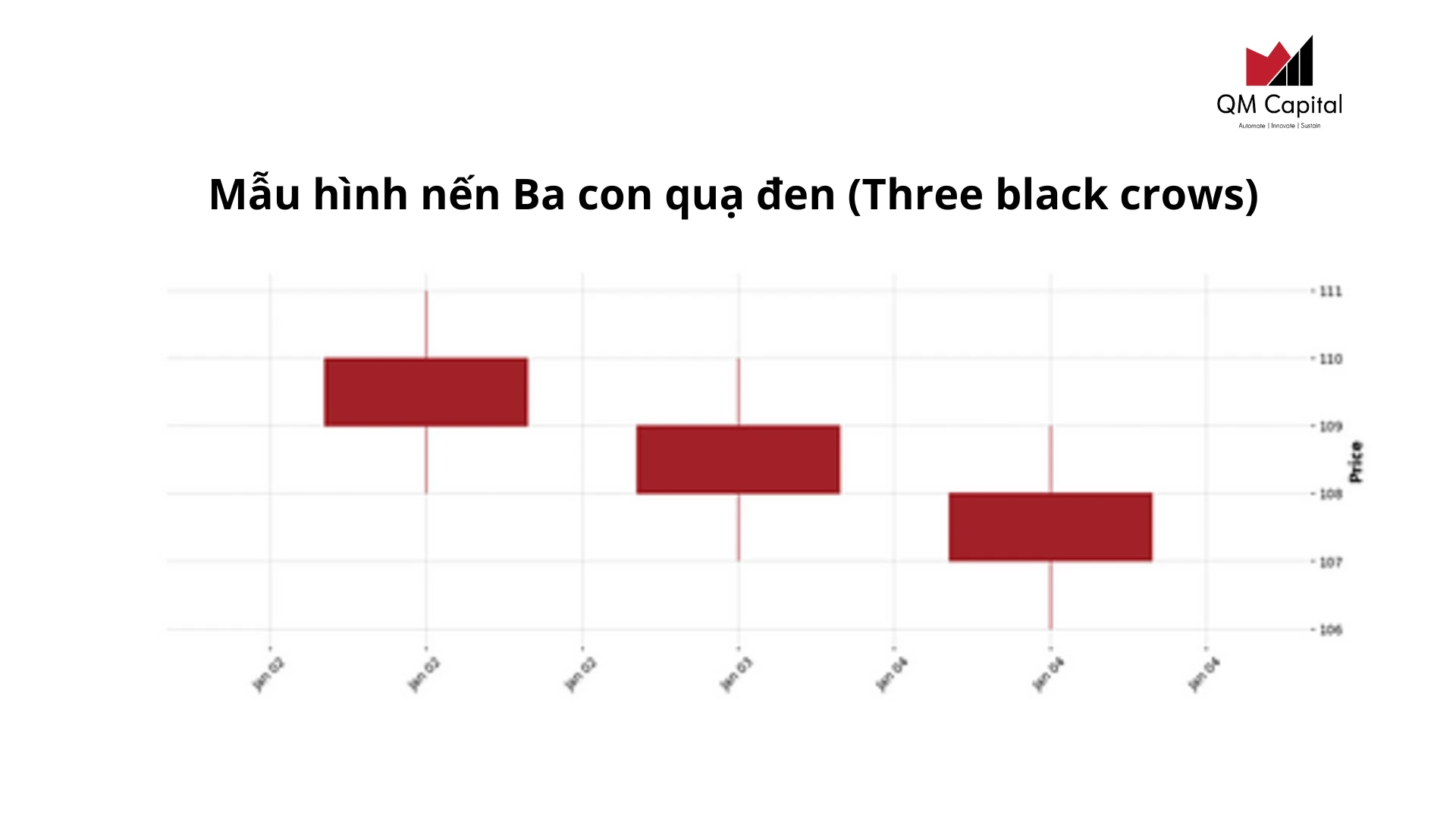

3.2. Mẫu hình nến Ba con quạ đen (Three black crows)

Mẫu hình nến Ba con quạ đen là một chỉ báo đảo chiều giảm giá mạnh mẽ. Mẫu hình này thường xuất hiện vào cuối một xu hướng tăng và chỉ ra rằng một sự đảo chiều đang sắp xảy ra. Sự xuất hiện của ba cây nến đỏ (hoặc đen) dài liên tiếp cho thấy sự gia tăng mạnh mẽ của tâm lý giảm giá và sự suy yếu của ảnh hưởng từ phe mua (bò).

Cách nhận diện mẫu hình nến Ba con quạ đen:

- Cây nến đầu tiên (Nến đỏ dài):

- Xuất hiện trong một xu hướng tăng rõ ràng.

- Là một cây nến đỏ dài, thể hiện lực bán mạnh và đóng cửa thấp hơn nhiều so với mức mở cửa.

- Bấc trên và dưới ngắn hoặc không có, chỉ ra rằng giá mở cửa gần mức cao nhất và giá đóng cửa gần mức thấp nhất của phiên giao dịch.

- Cây nến thứ hai (Nến đỏ dài):

- Mở cửa trong thân của cây nến đầu tiên hoặc gần mức đóng cửa của cây nến đầu tiên.

- Đóng cửa thấp hơn so với cây nến đầu tiên, tiếp tục xu hướng giảm.

- Bấc trên và dưới ngắn hoặc không có, tương tự như cây nến đầu tiên, cho thấy sự liên tục của áp lực bán.

- Cây nến thứ ba (Nến đỏ dài):

- Mở cửa trong thân của cây nến thứ hai hoặc gần mức đóng cửa của cây nến thứ hai.

- Đóng cửa thấp hơn so với cây nến thứ hai, xác nhận xu hướng giảm giá mạnh mẽ.

- Bấc trên và dưới ngắn hoặc không có, thể hiện sự chiếm ưu thế hoàn toàn của lực bán.

Ý nghĩa và hành động giao dịch:

- Tâm lý giảm giá: Mẫu hình Ba con quạ đen cho thấy sự gia tăng mạnh mẽ của tâm lý giảm giá và sự suy yếu của lực mua.

- Xác nhận sự đảo chiều: Sự xuất hiện của ba cây nến đỏ dài liên tiếp là dấu hiệu rõ ràng cho thấy một sự đảo chiều từ xu hướng tăng sang xu hướng giảm.

- Hành động giao dịch: Các nhà giao dịch thường xem mẫu hình này là tín hiệu bán mạnh mẽ. Khi cây nến thứ ba xuất hiện và đóng cửa thấp hơn cây nến thứ hai, đó là lúc để xem xét bán ra hoặc thiết lập các vị thế bảo vệ để giảm thiểu rủi ro.

Hình 2. Ví dụ về mẫu hình nến 3 con quạ đen

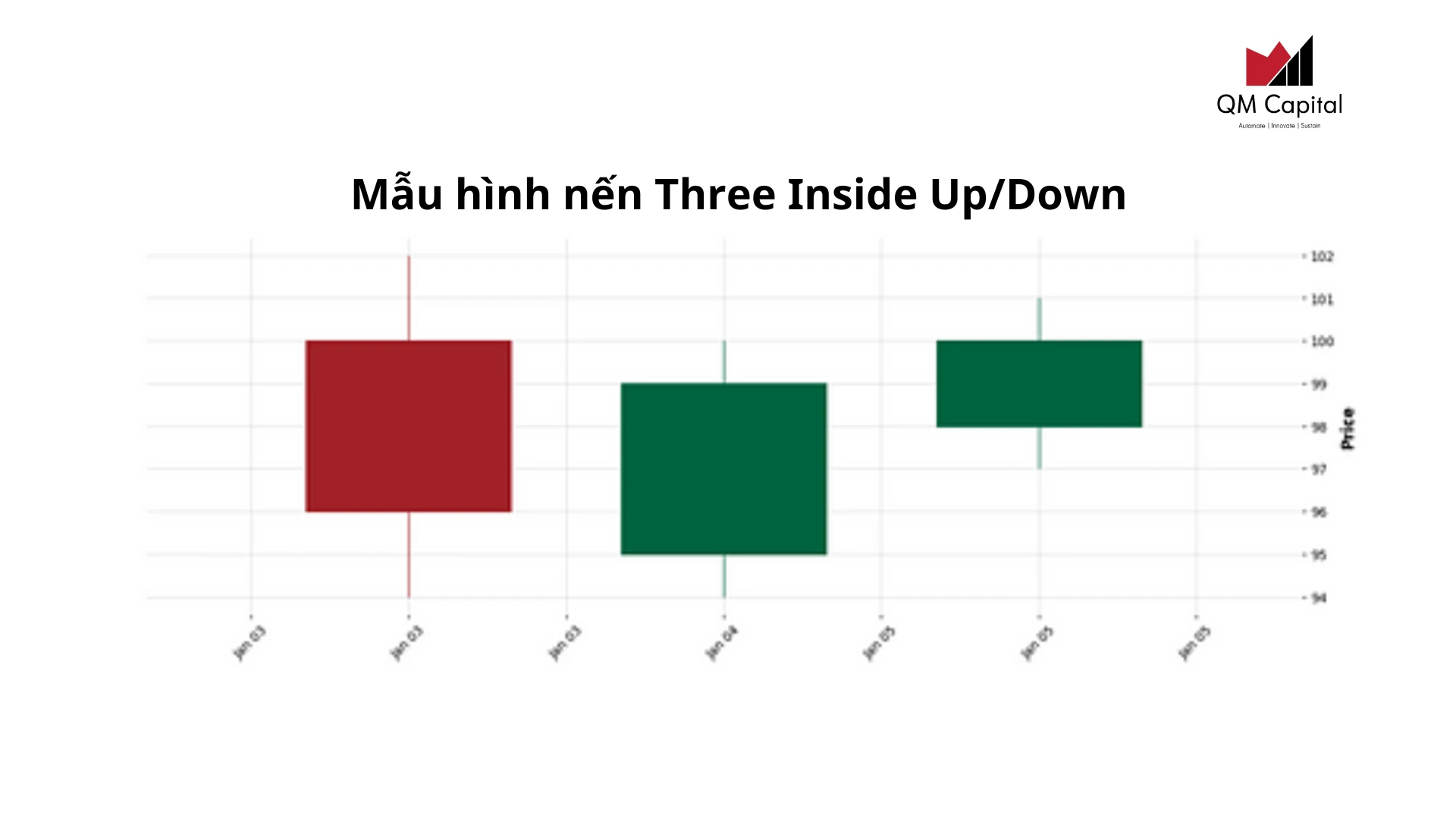

3.3. Mẫu hình nến Three Inside Up/Down

Mẫu hình Ba Nến Trong Lên/Xuống là một mẫu hình đảo chiều phức tạp báo hiệu sự thay đổi tiềm năng trong xu hướng hiện tại. Biến thể 'Up' là tín hiệu tăng giá và thường xuất hiện ở cuối một xu hướng giảm, trong khi biến thể 'Down' là tín hiệu giảm giá và hình thành ở cuối một xu hướng tăng.

Cách nhận diện mẫu hình Ba Nến Trong Lên/Xuống:

3.3.1. Mẫu hình nến Three Inside Up:

Cây nến đầu tiên (Nến đỏ lớn):

- Xuất hiện trong một xu hướng giảm rõ ràng.

- Là một cây nến đỏ dài, thể hiện lực bán mạnh và đóng cửa thấp hơn nhiều so với mức mở cửa.

Cây nến thứ hai (Nến xanh nhỏ):

- Mở cửa và đóng cửa nằm trong phạm vi thân của cây nến đỏ đầu tiên.

- Thể hiện sự do dự và sự xuất hiện của lực mua đang dần mạnh lên.

Cây nến thứ ba (Nến xanh dài):

- Mở cửa trong thân của cây nến thứ hai hoặc gần mức đóng cửa của cây nến thứ hai.

- Đóng cửa cao hơn mức cao của cây nến đầu tiên, xác nhận sự đảo chiều tăng giá.

- Cây nến xanh dài này cho thấy lực mua mạnh và khẳng định sự chiếm ưu thế của bên mua.

3.3.2. Mẫu hình nến Three Inside Down:

Cây nến đầu tiên (Nến xanh lớn):

- Xuất hiện trong một xu hướng tăng rõ ràng.

- Là một cây nến xanh dài, thể hiện lực mua mạnh và đóng cửa cao hơn nhiều so với mức mở cửa.

Cây nến thứ hai (Nến đỏ nhỏ):

- Mở cửa và đóng cửa nằm trong phạm vi thân của cây nến xanh đầu tiên.

- Thể hiện sự do dự và sự xuất hiện của lực bán đang dần mạnh lên.

Cây nến thứ ba (Nến đỏ dài):

- Mở cửa trong thân của cây nến thứ hai hoặc gần mức đóng cửa của cây nến thứ hai.

- Đóng cửa thấp hơn mức thấp của cây nến đầu tiên, xác nhận sự đảo chiều giảm giá.

- Cây nến đỏ dài này cho thấy lực bán mạnh và khẳng định sự chiếm ưu thế của bên bán.

Ý nghĩa và hành động giao dịch:

- Sự thay đổi tâm lý thị trường: Mẫu hình Nến Three Inside Up/Down cho thấy sự thay đổi rõ rệt trong tâm lý thị trường. Trong biến thể tăng giá, nó biểu hiện sự suy yếu của lực bán và sự gia tăng của lực mua, dẫn đến sự đảo chiều tăng giá. Ngược lại, trong biến thể giảm giá, nó cho thấy sự suy yếu của lực mua và sự gia tăng của lực bán, dẫn đến sự đảo chiều giảm giá.

- Xác nhận sự đảo chiều: Cây nến thứ ba trong cả hai biến thể là yếu tố quyết định, xác nhận sự thay đổi xu hướng và cung cấp tín hiệu rõ ràng cho các nhà giao dịch.

- Hành động giao dịch: Trong mẫu hình nến Three Inside Up các nhà giao dịch thường xem đây là tín hiệu mua khi cây nến thứ ba đóng cửa cao hơn mức cao của cây nến đầu tiên. Ngược lại, trong mẫu hình nến Three Inside Down, các nhà giao dịch sẽ xem đây là tín hiệu bán khi cây nến thứ ba đóng cửa thấp hơn mức thấp của cây nến đầu tiên.

Hình 3. Ví dụ về Mẫu hình nến Three Inside Up/Down

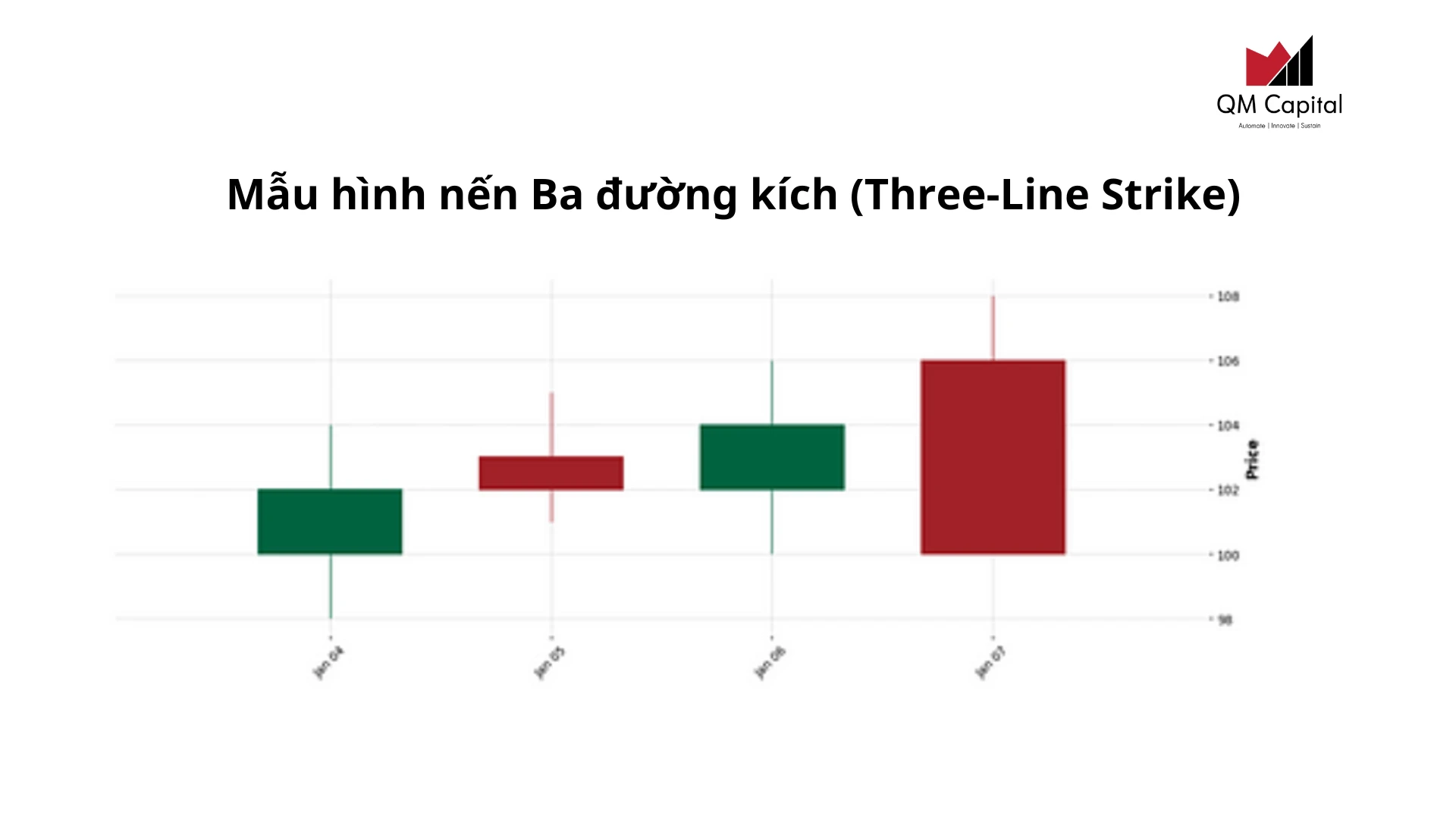

3.4. Mẫu hình nến Ba đường kích (Three-Line Strike)

Mẫu hình Ba đường kích (Three-Line Strike) là một mẫu hình bốn cây nến thường chỉ ra sự tiếp tục của xu hướng hiện tại nhưng cũng có thể báo hiệu một sự đảo chiều tiềm năng. Mẫu hình này đặc biệt vì nó gợi ý một động thái ngược mạnh mẽ, có thể củng cố hoặc đảo ngược xu hướng hiện tại.

Cách nhận diện mẫu hình Ba đường kích:

Trong xu hướng tăng:

Ba cây nến đầu tiên (Nến xanh dài):

- Xuất hiện trong một xu hướng tăng rõ ràng.

- Ba cây nến xanh dài liên tiếp, mỗi cây nến đóng cửa cao hơn so với cây nến trước đó.

- Thể hiện sự tiếp tục của lực mua mạnh mẽ.

Cây nến thứ tư (Nến đỏ dài):

- Mở cửa ở hoặc gần mức đóng cửa của cây nến thứ ba.

- Đóng cửa sâu vào thân của cây nến đầu tiên, thậm chí có thể đóng cửa dưới mức mở cửa của cây nến đầu tiên.

- Thể hiện sự tấn công mạnh mẽ ngược lại xu hướng hiện tại, với lực bán mạnh xuất hiện.

Trong xu hướng giảm:

Ba cây nến đầu tiên (Nến đỏ dài):

- Xuất hiện trong một xu hướng giảm rõ ràng.

- Ba cây nến đỏ dài liên tiếp, mỗi cây nến đóng cửa thấp hơn so với cây nến trước đó.

- Thể hiện sự tiếp tục của lực bán mạnh mẽ.

Cây nến thứ tư (Nến xanh dài):

- Mở cửa ở hoặc gần mức đóng cửa của cây nến thứ ba.

- Đóng cửa sâu vào thân của cây nến đầu tiên, thậm chí có thể đóng cửa trên mức mở cửa của cây nến đầu tiên.

- Thể hiện sự tấn công mạnh mẽ ngược lại xu hướng hiện tại, với lực mua mạnh xuất hiện.

Ý nghĩa giao dịch:

- Sự tiếp tục hoặc đảo chiều xu hướng: Mẫu hình Ba đường kích có thể gợi ý sự tiếp tục của xu hướng hiện tại nếu cây nến thứ tư chỉ là một sự tạm thời điều chỉnh và xu hướng ban đầu tiếp tục sau đó. Tuy nhiên, nếu cây nến thứ tư đóng cửa sâu vào thân của cây nến đầu tiên và tiếp tục với xu hướng ngược lại, mẫu hình này có thể báo hiệu một sự đảo chiều tiềm năng.

Hành động giao dịch:

- Trong trường hợp xu hướng tiếp tục: Nếu cây nến thứ tư chỉ là một sự điều chỉnh tạm thời và xu hướng ban đầu tiếp tục, các nhà giao dịch có thể xem đây là cơ hội để củng cố vị thế hiện tại theo xu hướng ban đầu.

- Trong trường hợp đảo chiều: Nếu cây nến thứ tư phá vỡ sâu vào thân của cây nến đầu tiên và xu hướng ngược lại bắt đầu, các nhà giao dịch có thể xem đây là tín hiệu để đảo chiều vị thế giao dịch, chẳng hạn như bán ra trong xu hướng tăng hoặc mua vào trong xu hướng

Hình 4. Mẫu hình nến Ba đường kích (Three-Line Strike)

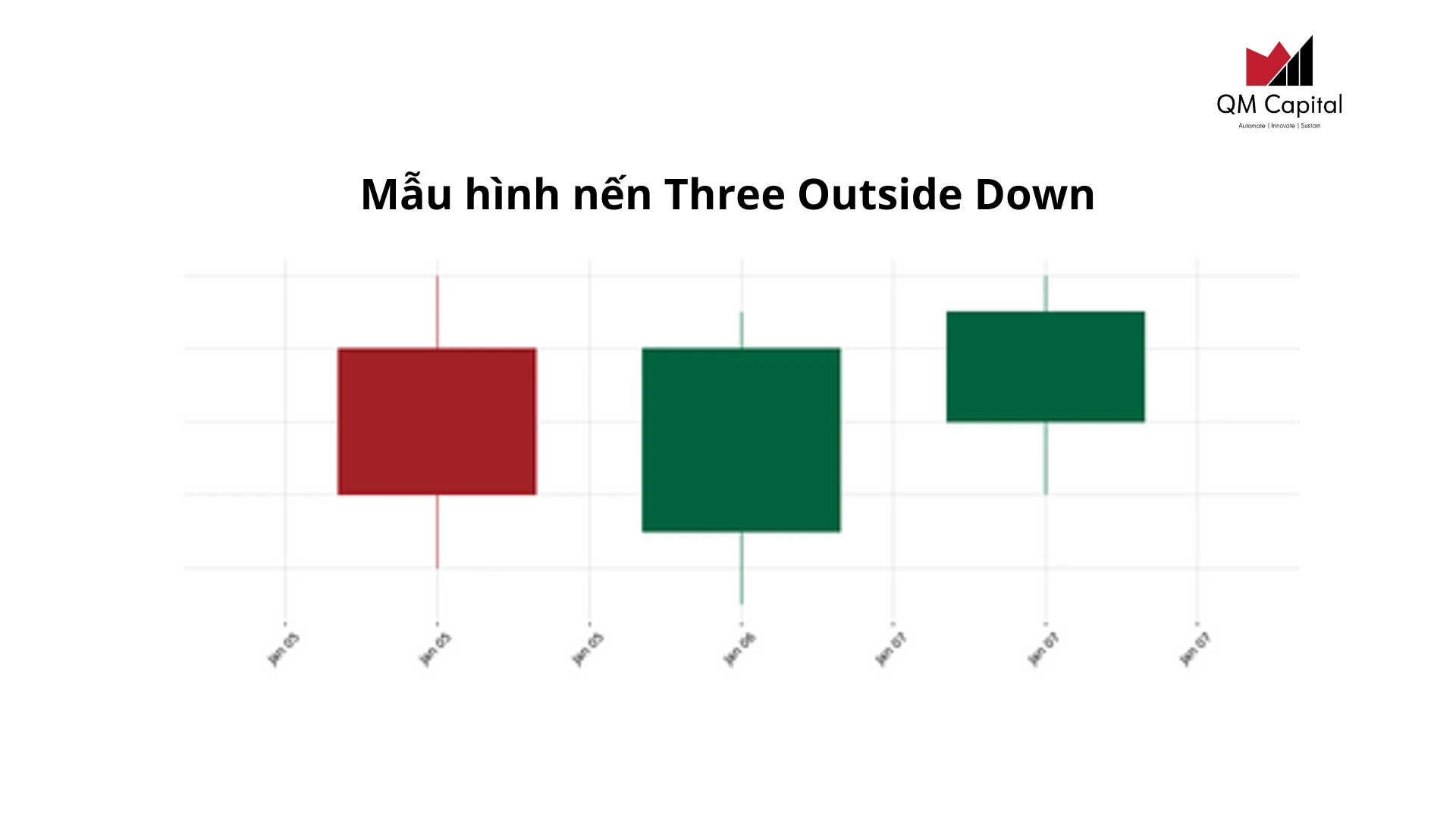

3.5. Mẫu hình nến Three Outside Up/Down

Mẫu hình nến Ba Bên Ngoài Tăng/Giảm (Three Outside Up/Down) là một mẫu hình ba cây nến báo hiệu sự đảo chiều xu hướng mạnh mẽ. Biến thể ‘Tăng’ chỉ ra một sự đảo chiều từ xu hướng giảm sang xu hướng tăng, trong khi biến thể ‘Giảm’ báo hiệu sự đảo chiều từ xu hướng tăng sang xu hướng giảm. Mẫu hình này thể hiện sự thay đổi rõ rệt trong tâm lý thị trường.

Cách nhận diện mẫu hình nến Three Outside Up/Down:

3.5.1. Mẫu hình nến Three Outside Up:

Cây nến đầu tiên (Nến giảm giá):

- Xuất hiện trong một xu hướng giảm.

- Là một cây nến đỏ (hoặc đen), cho thấy áp lực bán tiếp tục chiếm ưu thế.

Cây nến thứ hai (Nến tăng):

- Hoàn toàn nhấn chìm cây nến đầu tiên, nghĩa là giá mở cửa của cây nến thứ hai thấp hơn hoặc ngang bằng mức thấp của cây nến đầu tiên và giá đóng cửa của cây nến thứ hai cao hơn hoặc ngang bằng mức cao của cây nến đầu tiên.

- Đóng cửa cao hơn mức đóng cửa của cây nến đầu tiên, cho thấy sự đảo chiều tiềm năng.

Cây nến thứ ba (Nến tăng):

- Mở cửa trong thân của cây nến thứ hai hoặc cao hơn.

- Đóng cửa cao hơn mức đóng cửa của cây nến thứ hai, xác nhận sự đảo chiều tăng giá và khẳng định tâm lý mua vào mạnh mẽ.

3.5.2. Mẫu hình nến Three Outside Down:

Cây nến đầu tiên (Nến tăng giá):

- Xuất hiện trong một xu hướng tăng.

- Là một cây nến xanh (hoặc trắng), cho thấy áp lực mua vẫn chiếm ưu thế.

Cây nến thứ hai (Nến giảm lớn):

- Hoàn toàn nhấn chìm cây nến đầu tiên, nghĩa là giá mở cửa của cây nến thứ hai cao hơn hoặc ngang bằng mức cao của cây nến đầu tiên và giá đóng cửa của cây nến thứ hai thấp hơn hoặc ngang bằng mức thấp của cây nến đầu tiên.

- Đóng cửa thấp hơn mức đóng cửa của cây nến đầu tiên, cho thấy sự đảo chiều tiềm năng.

Cây nến thứ ba (Nến giảm):

- Mở cửa trong thân của cây nến thứ hai hoặc thấp hơn.

- Đóng cửa thấp hơn mức đóng cửa của cây nến thứ hai, xác nhận sự đảo chiều giảm giá và khẳng định tâm lý bán ra mạnh mẽ.

Ý nghĩa giao dịch:

- Sự thay đổi tâm lý thị trường: Mẫu hình nến Three Outside Up/Down cho thấy sự thay đổi mạnh mẽ trong tâm lý thị trường. Trong biến thể tăng giá, nó biểu hiện sự suy yếu của lực bán và sự gia tăng của lực mua, dẫn đến sự đảo chiều tăng giá. Ngược lại, trong biến thể giảm giá, nó cho thấy sự suy yếu của lực mua và sự gia tăng của lực bán, dẫn đến sự đảo chiều giảm giá.

- Xác nhận sự đảo chiều: Cây nến thứ ba trong cả hai biến thể là yếu tố quyết định, xác nhận sự thay đổi xu hướng và cung cấp tín hiệu rõ ràng cho các nhà giao dịch.

Hành động giao dịch:

Trong mẫu hình nến Three Outside Up, các nhà giao dịch thường xem đây là tín hiệu mua khi cây nến thứ ba đóng cửa cao hơn mức đóng cửa của cây nến thứ hai. Ngược lại, trong mẫu hình nến Three Outside Down, các nhà giao dịch sẽ xem đây là tín hiệu bán khi cây nến thứ ba đóng cửa thấp hơn mức đóng cửa của cây nến thứ hai.

Hình 5. Mẫu hình nến Three Outside Up/Down

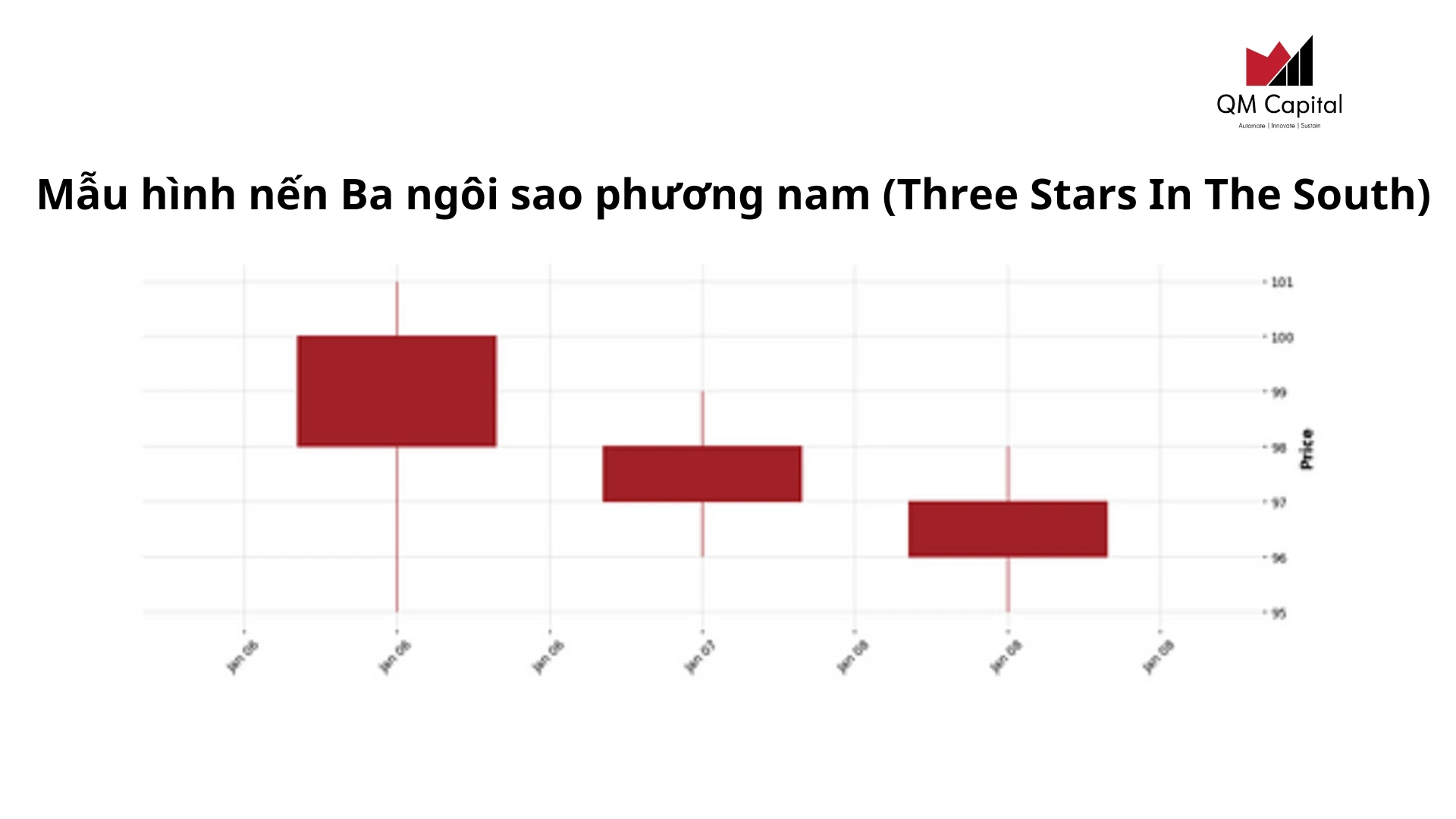

3.6. Mẫu hình nến Ba ngôi sao phương nam (Three Stars In The South)

Mẫu hình nến Ba ngôi sao phương nam (Three Stars In The South) là một mẫu hình đảo chiều tăng giá hiếm thấy, thường xuất hiện trong một xu hướng giảm. Mẫu hình này bao gồm ba cây nến thân nhỏ, mỗi cây đóng cửa thấp hơn cây trước đó nhưng vẫn trong phạm vi của sự giảm giá cao-thấp. Mẫu hình này gợi ý một sự suy yếu dần của xu hướng giảm và một sự đảo chiều tăng giá tiềm năng khi áp lực bán giảm dần.

Cách nhận diện mẫu hình nến Ba ngôi sao phương nam:

Cây nến đầu tiên (Nến nhỏ):

- Xuất hiện trong một xu hướng giảm.

- Là một cây nến thân nhỏ, thể hiện sự do dự và sự suy yếu của áp lực bán.

- Đóng cửa thấp hơn cây nến trước đó, nhưng vẫn nằm trong phạm vi của sự giảm giá cao-thấp.

Cây nến thứ hai (Nến nhỏ):

- Mở cửa trong thân của cây nến đầu tiên.

- Là một cây nến thân nhỏ, tiếp tục thể hiện sự do dự và sự suy yếu của áp lực bán.

- Đóng cửa thấp hơn cây nến đầu tiên, nhưng vẫn nằm trong phạm vi của sự giảm giá cao-thấp.

Cây nến thứ ba (Nến nhỏ):

- Mở cửa trong thân của cây nến thứ hai.

- Là một cây nến thân nhỏ, tiếp tục thể hiện sự suy yếu của áp lực bán.

- Đóng cửa thấp hơn cây nến thứ hai, nhưng vẫn nằm trong phạm vi của sự giảm giá cao-thấp.

Ý nghĩa giao dịch:

- Sự suy yếu của xu hướng giảm: Mẫu hình nến Ba ngôi sao phương nam cho thấy sự suy yếu dần của xu hướng giảm khi mỗi cây nến tiếp theo đều có thân nhỏ và đóng cửa thấp hơn cây trước đó nhưng vẫn nằm trong phạm vi của sự giảm giá cao-thấp. Điều này biểu hiện sự giảm dần của áp lực bán.

- Tín hiệu đảo chiều: Mẫu hình này gợi ý một sự đảo chiều tăng giá tiềm năng khi áp lực bán giảm dần và lực mua bắt đầu xuất hiện.

Hành động giao dịch:

Các nhà giao dịch thường xem mẫu hình nến Ba ngôi sao phương nam như một tín hiệu mua khi cây nến thứ ba hoàn thành. Đây là lúc để xem xét mua vào hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều.

Hình 6. Mẫu hình nến Ba ngôi sao phương nam

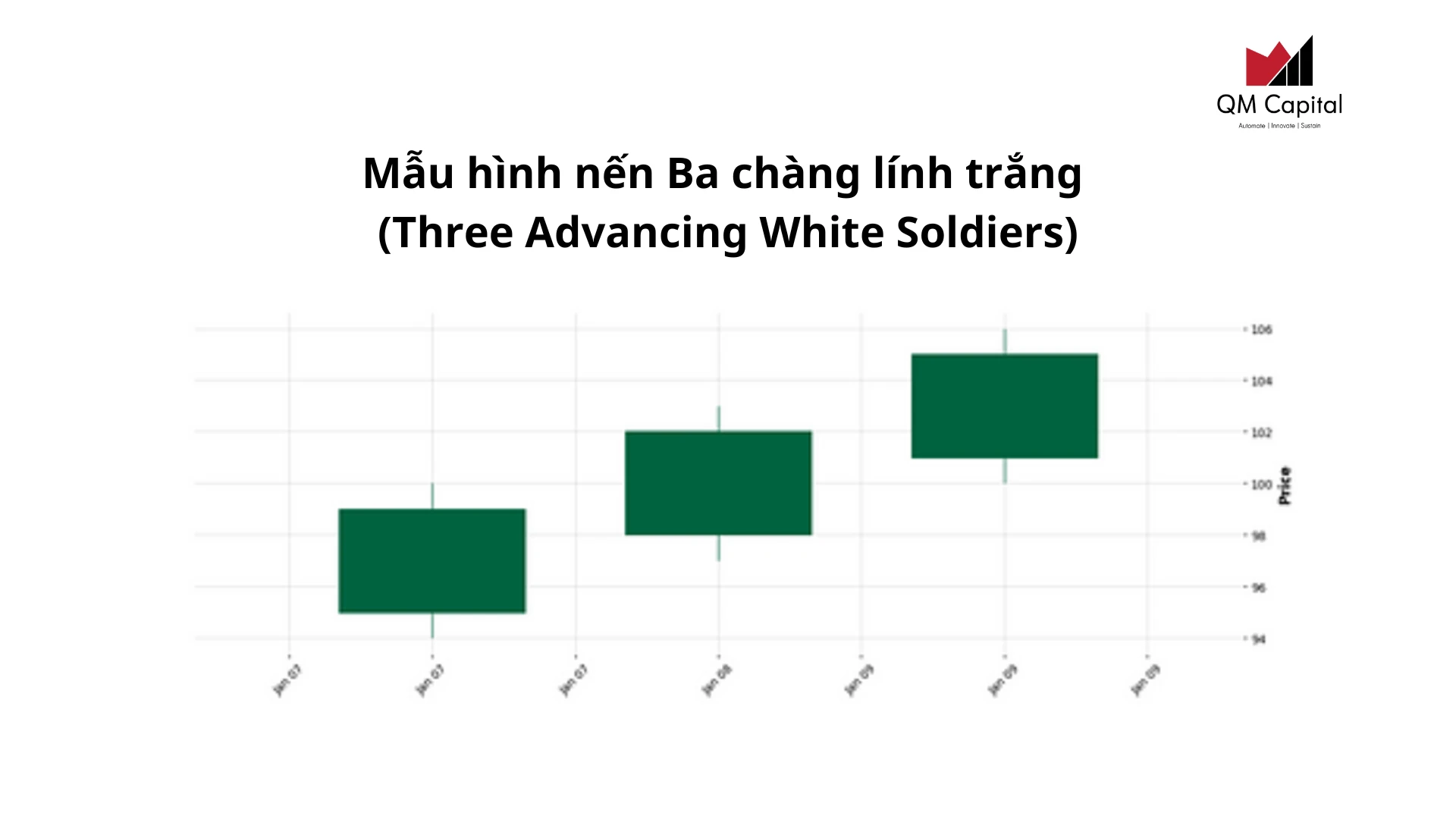

3.7. Mẫu hình nến Ba chàng lính trắng (Three Advancing White Soldiers)

Mẫu hình nến Ba chàng lính trắng (Three Advancing White Soldiers) là một mẫu hình đảo chiều tăng giá đặc trưng bởi ba cây nến xanh dài liên tiếp với các bấc nhỏ. Mẫu hình này thường xuất hiện sau một xu hướng giảm kéo dài và báo hiệu một sự chuyển đổi mạnh mẽ sang tâm lý tăng giá.

Cách nhận diện mẫu hình Ba chàng lính trắng:

Cây nến đầu tiên (Nến xanh dài):

- Xuất hiện sau một xu hướng giảm rõ ràng.

- Là một cây nến xanh dài, cho thấy sự quay trở lại mạnh mẽ của lực mua.

- Có bấc trên và dưới ngắn hoặc không có, chỉ ra rằng giá mở cửa gần mức thấp nhất và giá đóng cửa gần mức cao nhất của phiên giao dịch.

Cây nến thứ hai (Nến xanh dài):

- Mở cửa trong thân của cây nến đầu tiên hoặc gần mức đóng cửa của cây nến đầu tiên.

- Đóng cửa cao hơn so với cây nến đầu tiên, tiếp tục xu hướng tăng.

- Bấc trên và dưới ngắn hoặc không có, tương tự như cây nến đầu tiên, cho thấy sự tiếp tục của áp lực mua mạnh mẽ.

Cây nến thứ ba (Nến xanh dài):

- Mở cửa trong thân của cây nến thứ hai hoặc gần mức đóng cửa của cây nến thứ hai.

- Đóng cửa cao hơn so với cây nến thứ hai, xác nhận sự đảo chiều tăng giá mạnh mẽ.

- Bấc trên và dưới ngắn hoặc không có, thể hiện sự chiếm ưu thế hoàn toàn của lực mua.

Ý nghĩa giao dịch:

- Sự chuyển đổi tâm lý thị trường: Mẫu hình Ba Người Lính Trắng cho thấy sự thay đổi mạnh mẽ từ tâm lý giảm giá sang tăng giá. Sự xuất hiện của ba cây nến xanh dài liên tiếp biểu hiện sự gia tăng mạnh mẽ của lực mua và sự suy yếu của lực bán.

- Xác nhận sự đảo chiều: Mẫu hình này xuất hiện sau một xu hướng giảm kéo dài, báo hiệu sự kết thúc của xu hướng giảm và bắt đầu của một xu hướng tăng mới.

Hành động giao dịch:

Các nhà giao dịch thường xem mẫu hình Ba Người Lính Trắng như một tín hiệu mua mạnh mẽ. Khi cây nến thứ ba hoàn thành, đó là lúc để xem xét mua vào hoặc thiết lập các vị thế mua để tận dụng sự đảo chiều tăng giá.

Hình 7. Mẫu hình nến Ba chàng lính trắng

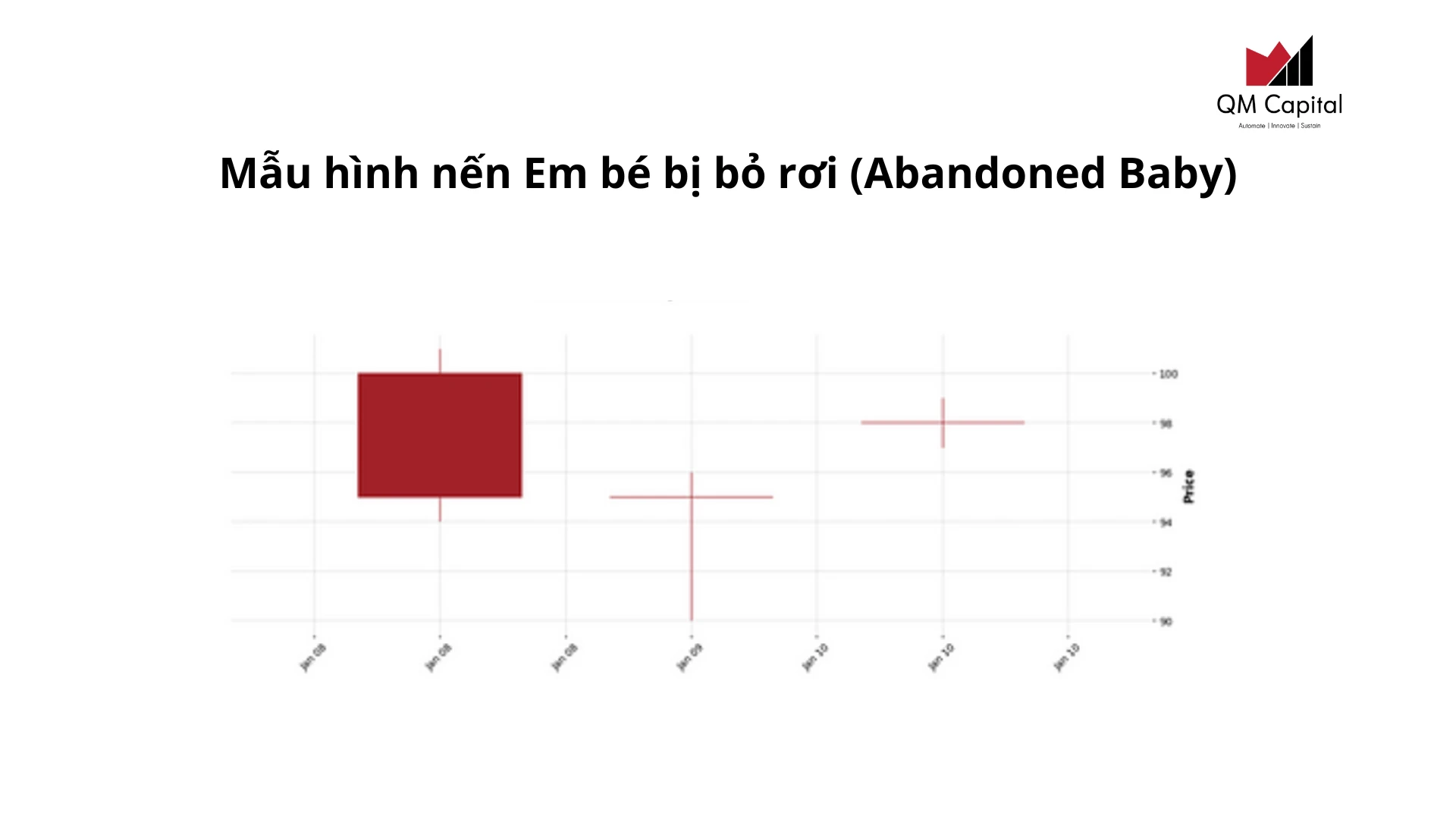

3.8. Mẫu hình nến Em bé bị bỏ rơi (Abandoned Baby)

Mẫu hình nến Em bị bị bỏ rơi (Abandoned Baby) là một mẫu hình đảo chiều quan trọng, được đánh dấu bởi một khoảng trống giữa bóng của hai cây nến và một Doji ở giữa. Mẫu hình này hiếm gặp và cho thấy một sự thay đổi mạnh mẽ trong tâm lý thị trường.

Cách nhận diện mẫu hình Em bé bị bỏ rơi:

Trong xu hướng giảm (Đảo chiều tăng giá):

Cây nến đầu tiên (Nến đỏ dài):

- Xuất hiện trong một xu hướng giảm rõ ràng.

- Là một cây nến đỏ dài, cho thấy áp lực bán mạnh và đóng cửa thấp hơn mức mở cửa.

Doji (Nến Doji):

- Có khoảng trống dưới cây nến đỏ dài đầu tiên, tạo ra một khoảng trống (gap down).

- Là một nến Doji, thể hiện sự do dự và sự cân bằng giữa lực mua và lực bán.

- Giá mở cửa và đóng cửa của Doji gần như bằng nhau, tạo ra một thân nến rất nhỏ hoặc không có thân nến.

Cây nến thứ ba (Nến xanh dài):

- Có khoảng trống trên Doji, tạo ra một khoảng trống (gap up).

- Là một cây nến xanh dài, cho thấy áp lực mua mạnh và đóng cửa cao hơn mức mở cửa.

- Đóng cửa cao hơn mức mở cửa của cây nến đỏ đầu tiên, xác nhận sự đảo chiều tăng giá.

Trong xu hướng tăng (Đảo chiều giảm giá):

Cây nến đầu tiên (Nến xanh dài):

- Xuất hiện trong một xu hướng tăng rõ ràng.

- Là một cây nến xanh dài, cho thấy áp lực mua mạnh và đóng cửa cao hơn mức mở cửa.

Doji (Nến Doji):

- Có khoảng trống trên cây nến xanh dài đầu tiên, tạo ra một khoảng trống (gap up).

- Là một nến Doji, thể hiện sự do dự và sự cân bằng giữa lực mua và lực bán.

- Giá mở cửa và đóng cửa của Doji gần như bằng nhau, tạo ra một thân nến rất nhỏ hoặc không có thân nến.

Cây nến thứ ba (Nến đỏ dài):

- Có khoảng trống dưới Doji, tạo ra một khoảng trống (gap down).

- Là một cây nến đỏ dài, cho thấy áp lực bán mạnh và đóng cửa thấp hơn mức mở cửa.

- Đóng cửa thấp hơn mức mở cửa của cây nến xanh đầu tiên, xác nhận sự đảo chiều giảm giá.

Ý nghĩa và hành động giao dịch:

- Sự thay đổi mạnh mẽ trong tâm lý thị trường: Mẫu hình Đứa Bé Bị Bỏ Rơi cho thấy sự thay đổi mạnh mẽ trong tâm lý thị trường. Trong biến thể tăng giá, nó biểu hiện sự suy yếu của lực bán và sự gia tăng của lực mua, dẫn đến sự đảo chiều tăng giá. Ngược lại, trong biến thể giảm giá, nó cho thấy sự suy yếu của lực mua và sự gia tăng của lực bán, dẫn đến sự đảo chiều giảm giá.

- Xác nhận sự đảo chiều: Doji ở giữa hai cây nến có khoảng trống là yếu tố quyết định, thể hiện sự do dự và cân bằng trước khi xu hướng mới bắt đầu.

Hành động giao dịch:

- Trong biến thể tăng giá: Các nhà giao dịch thường xem đây là tín hiệu mua khi cây nến thứ ba (nến xanh) hoàn thành. Đây là lúc để xem xét mua vào hoặc thiết lập các vị thế mua để tận dụng sự đảo chiều tăng giá.

- Trong biến thể giảm giá: Các nhà giao dịch sẽ xem đây là tín hiệu bán khi cây nến thứ ba (nến đỏ) hoàn thành. Đây là lúc để xem xét bán ra hoặc thiết lập các vị thế bán để tận dụng sự đảo chiều giảm giá.

Hình 8. Mẫu hình nến Em bé bị bỏ rơi

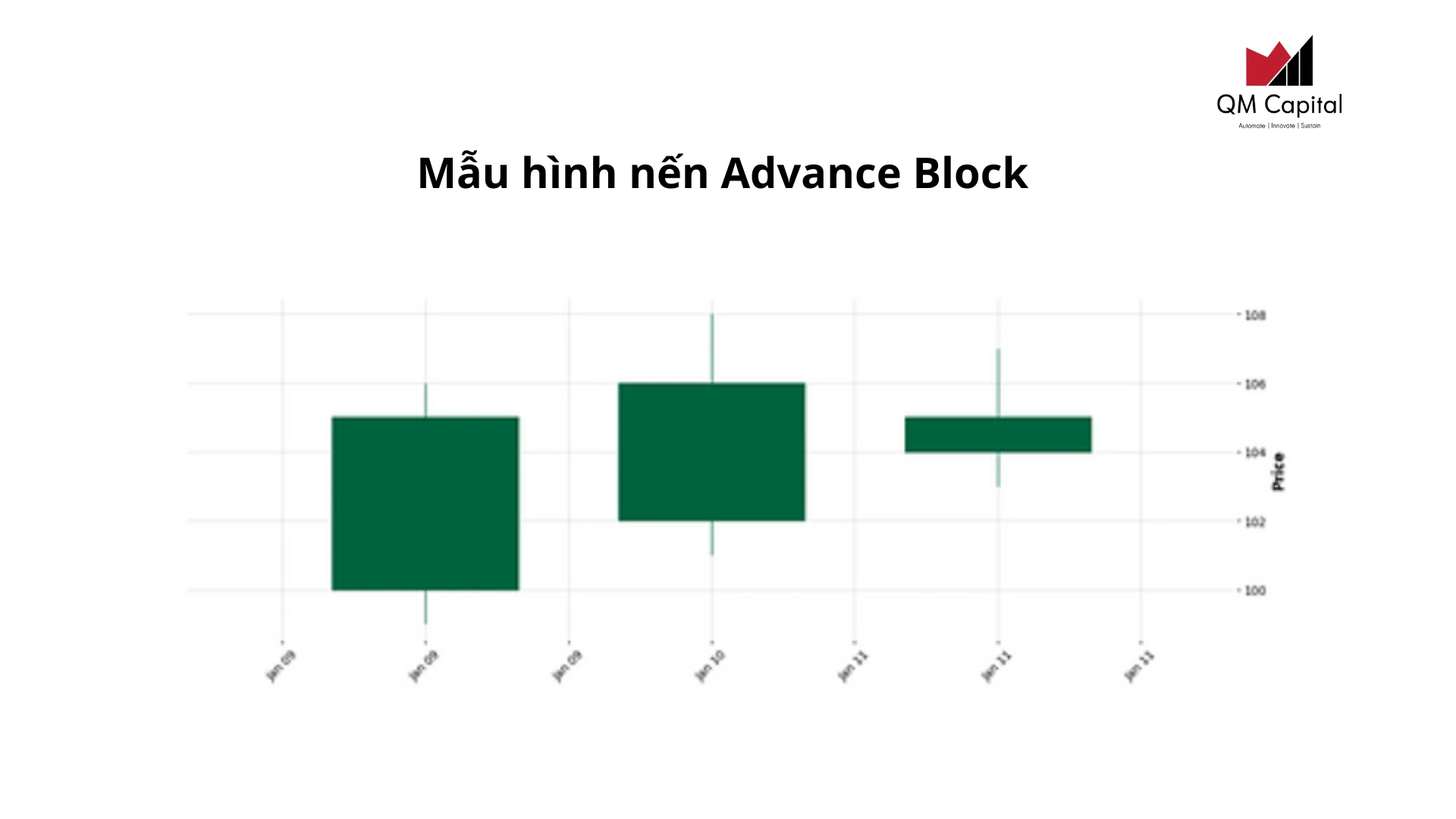

3.9. Mẫu hình nến Advance Block

Mẫu hình nến Advance Block là một mẫu hình đảo chiều giảm giá, thường được quan sát trong một xu hướng tăng. Mẫu hình này được đặc trưng bởi ba cây nến xanh (hoặc trắng) liên tiếp, mỗi cây có thân nhỏ dần và bóng trên dài hơn. Mẫu hình nến Advance Block gợi ý sự mất đà và sự suy yếu của xu hướng tăng, thường báo hiệu một sự đảo chiều sắp tới.

Cách nhận diện mẫu hình Advance Block:

Cây nến đầu tiên (Nến xanh dài):

- Xuất hiện trong một xu hướng tăng rõ ràng.

- Là một cây nến xanh dài, thể hiện lực mua mạnh và đóng cửa cao hơn nhiều so với mức mở cửa.

- Bóng nến trên ngắn hoặc không có, chỉ ra rằng giá mở cửa gần mức thấp nhất và giá đóng cửa gần mức cao nhất của phiên giao dịch.

Cây nến thứ hai (Nến xanh nhỏ hơn):

- Mở cửa trong thân của cây nến đầu tiên hoặc gần mức đóng cửa của cây nến đầu tiên.

- Đóng cửa cao hơn cây nến đầu tiên nhưng thân nến nhỏ hơn.

- Bóng nến trên dài hơn, cho thấy áp lực bán đang xuất hiện và làm giảm đà tăng của giá.

Cây nến thứ ba (Nến xanh nhỏ hơn nữa):

- Mở cửa trong thân của cây nến thứ hai hoặc gần mức đóng cửa của cây nến thứ hai.

- Đóng cửa cao hơn cây nến thứ hai nhưng thân nến tiếp tục nhỏ hơn so với hai cây nến trước.

- Bóng nến trên dài hơn nữa, thể hiện sự suy yếu rõ rệt của lực mua và áp lực bán ngày càng tăng.

Ý nghĩa và hành động giao dịch:

- Sự suy yếu của xu hướng tăng: Mẫu hình nến Advance Block cho thấy sự suy yếu dần dần của lực mua và sự mất đà của xu hướng tăng. Ba cây nến xanh liên tiếp với thân nhỏ dần và bóng nến trên dài hơn cho thấy lực bán đang gia tăng, làm giảm khả năng tiếp tục tăng giá.

- Tín hiệu đảo chiều: Mẫu hình này báo hiệu sự đảo chiều tiềm năng từ xu hướng tăng sang xu hướng giảm. Khi áp lực bán tăng và lực mua suy yếu, giá có khả năng sẽ đảo chiều và bắt đầu giảm.

Hành động giao dịch:

Các nhà giao dịch thường xem mẫu hình nến Advance Block như một tín hiệu bán khi cây nến thứ ba hoàn thành. Đây là lúc để xem xét bán ra hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều giảm giá.

Hình 9. Mẫu hình nến Advance Block

3.10. Mẫu hình nến Đai giữ giá (Belt-hold)

Mẫu hình nến Đai giữ giá là một mẫu hình đảo chiều xu hướng xuất hiện như một cây nến dài theo sau một xu hướng rõ ràng. Mẫu hình này có thể là tín hiệu tăng giá hoặc giảm giá, báo hiệu một sự thay đổi tiềm năng trong tâm lý thị trường.

Cách nhận diện mẫu hình nến Đai giữ giá:

Belt-hold tăng giá (Bullish Belt-hold):

- Xuất hiện ở cuối xu hướng giảm:

- Mẫu hình này thường xuất hiện sau một xu hướng giảm rõ ràng, cho thấy sự kết thúc của đà giảm giá.

Cây nến dài:

- Là một cây nến xanh dài, thể hiện lực mua mạnh.

- Mở cửa ở mức thấp nhất của phiên giao dịch và đóng cửa gần mức cao nhất của phiên.

- Thân nến dài và không có hoặc rất ít bóng nến dưới, thể hiện rằng giá mở cửa gần mức thấp nhất và giá đóng cửa gần mức cao nhất.

Belt-hold giảm giá (Bearish Belt-hold):

- Xuất hiện ở cuối xu hướng tăng:

- Mẫu hình này thường xuất hiện sau một xu hướng tăng rõ ràng, cho thấy sự kết thúc của đà tăng giá.

Cây nến dài:

- Là một cây nến đỏ dài, thể hiện lực bán mạnh.

- Mở cửa ở mức cao nhất của phiên giao dịch và đóng cửa gần mức thấp nhất của phiên.

- Thân nến dài và không có hoặc rất ít bóng nến trên, thể hiện rằng giá mở cửa gần mức cao nhất và giá đóng cửa gần mức thấp nhất.

Ý nghĩa và hành động giao dịch:

- Sự thay đổi tâm lý thị trường: Mẫu hình nến Đai giữ giá cho thấy sự thay đổi rõ rệt trong tâm lý thị trường. Trong mẫu hình tăng giá, nó biểu hiện sự xuất hiện mạnh mẽ của lực mua, trong khi trong mẫu hình giảm giá, nó biểu hiện sự xuất hiện mạnh mẽ của lực bán.

- Xác nhận sự đảo chiều: Mẫu hình nến Đai giữ giá báo hiệu sự đảo chiều tiềm năng. Khi cây nến dài Belt-hold xuất hiện sau một xu hướng rõ ràng, đó là dấu hiệu cho thấy xu hướng hiện tại có thể sắp kết thúc và một xu hướng mới có thể bắt đầu.

Hành động giao dịch:

- Trong mẫu hình nến Đai giữ giá tăng giá: Các nhà giao dịch thường xem đây là tín hiệu mua khi cây nến dài hoàn thành, cho thấy sự chuyển đổi từ lực bán sang lực mua mạnh mẽ.

- Trong mẫu hình nến Đai giữ giá giảm giá: Các nhà giao dịch sẽ xem đây là tín hiệu bán khi cây nến dài hoàn thành, cho thấy sự chuyển đổi từ lực mua sang lực bán mạnh mẽ.

Hình 10. Mẫu hình nến Đai giữ giá

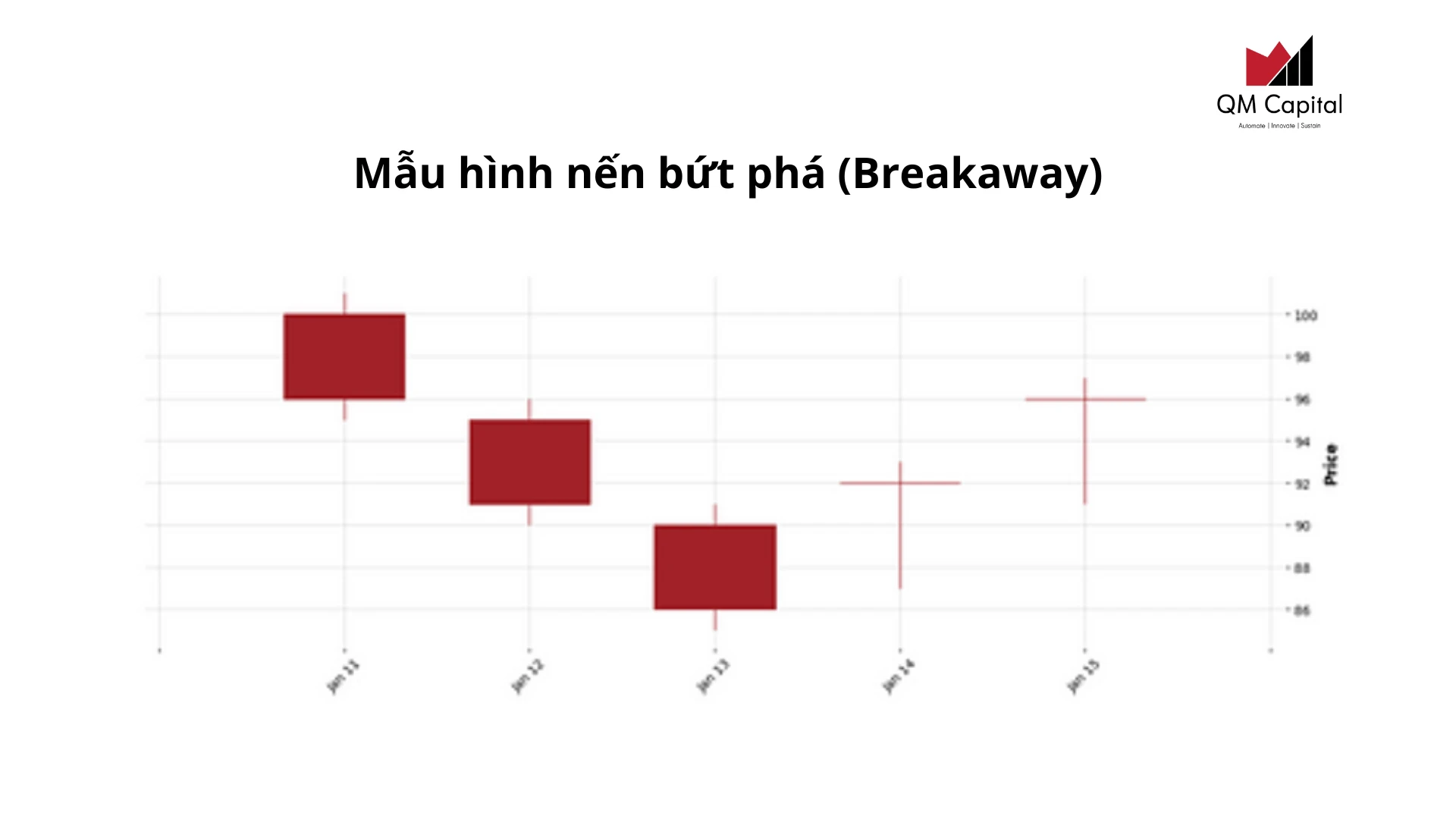

3.11. Mẫu hình nến bứt phá (Breakaway)

Mẫu hình nến bứt phá (Breakaway) là một mẫu hình đảo chiều gồm năm cây nến, báo hiệu sự kết thúc của một xu hướng và sự khởi đầu của một hướng mới. Mẫu hình này cho thấy sự thay đổi mạnh mẽ trong tâm lý thị trường và sự chuyển đổi từ một xu hướng cũ sang một xu hướng mới.

Cách nhận diện mẫu hình nến bứt phá:

Cây nến đầu tiên (Nến xu hướng mạnh):

- Xuất hiện trong một xu hướng hiện tại rõ ràng.

- Là một cây nến dài, thể hiện lực mua hoặc bán mạnh mẽ theo hướng của xu hướng hiện tại.

Ba cây nến tiếp theo (Nến nhỏ hợp nhất):

- Xuất hiện sau cây nến xu hướng mạnh.

- Là ba cây nến nhỏ hơn, thể hiện sự hợp nhất và sự do dự của thị trường.

- Các cây nến này thường có thân nhỏ và dao động trong phạm vi hẹp, cho thấy sự giảm dần của động lượng xu hướng hiện tại.

Cây nến thứ năm (Nến bứt phá):

- Xuất hiện sau ba cây nến hợp nhất.

- Là một cây nến dài theo hướng ngược lại, bứt phá khỏi phạm vi hợp nhất và xác nhận sự đảo chiều xu hướng.

- Đóng cửa theo hướng ngược lại với xu hướng ban đầu, xác nhận sự thay đổi hướng.

Ý nghĩa giao dịch:

- Sự thay đổi tâm lý thị trường: Mẫu hình nến bứt phá cho thấy sự thay đổi rõ rệt trong tâm lý thị trường. Sự xuất hiện của cây nến bứt phá cuối cùng xác nhận sự đảo chiều xu hướng và khởi đầu của một xu hướng mới.

- Xác nhận sự đảo chiều: Cây nến thứ năm bứt phá theo hướng ngược lại, xác nhận rằng xu hướng cũ đã kết thúc và xu hướng mới đang bắt đầu. Đây là tín hiệu mạnh mẽ cho sự thay đổi hướng.

Hành động giao dịch:

- Trong xu hướng tăng: Nếu mẫu hình nến bứt phá xuất hiện sau một xu hướng tăng, cây nến thứ năm bứt phá theo hướng giảm, cho thấy sự đảo chiều giảm giá. Nhà giao dịch nên xem xét bán ra hoặc thiết lập các vị thế bảo vệ.

- Trong xu hướng giảm: Nếu mẫu hình bứt phá xuất hiện sau một xu hướng giảm, cây nến thứ năm bứt phá theo hướng tăng, cho thấy sự đảo chiều tăng giá. Nhà giao dịch nên xem xét mua vào hoặc thiết lập các vị thế mua.

Hình 11. Mẫu hình nến bứt phá

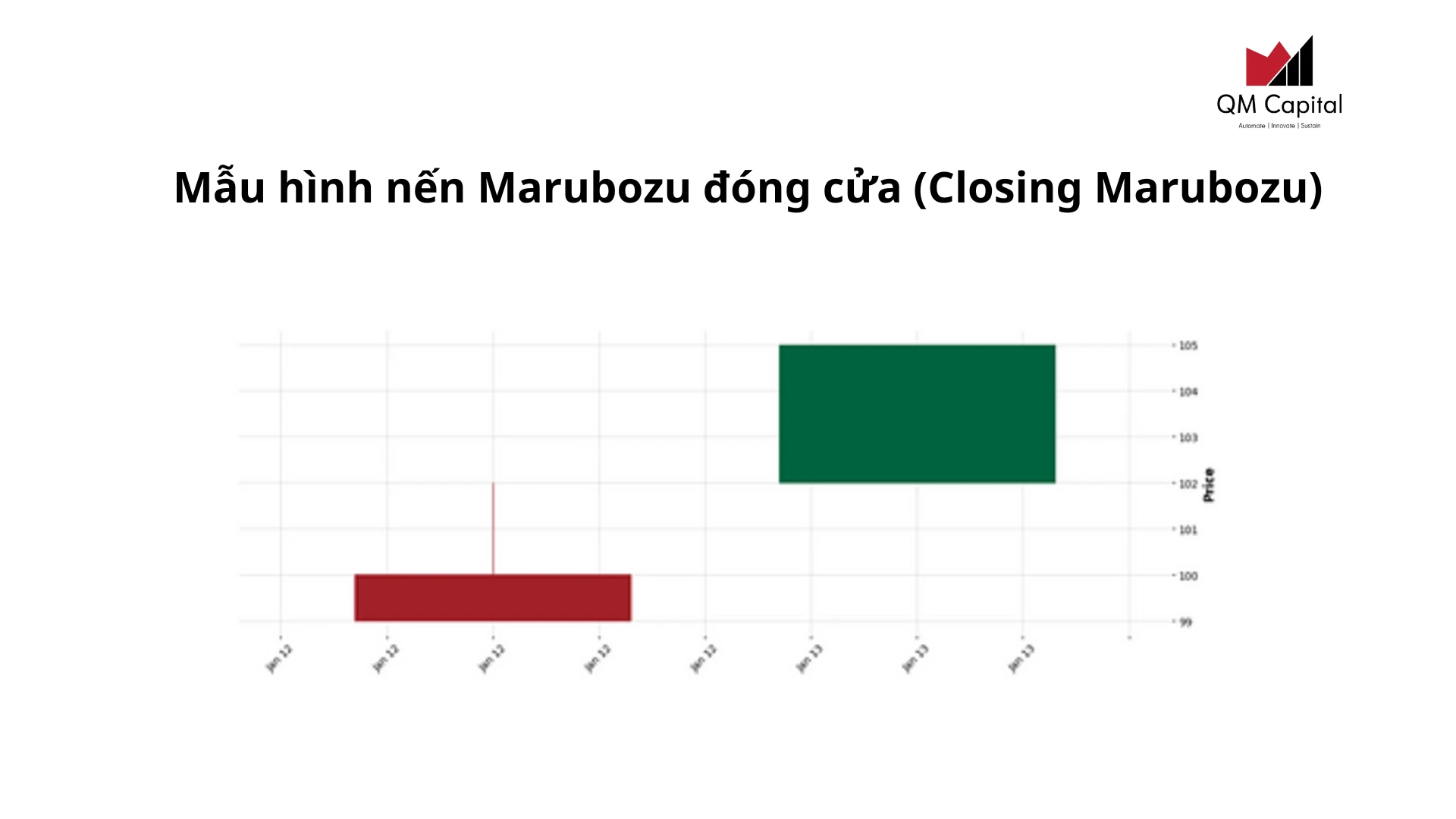

3.12. Mẫu hình nến Marubozu đóng cửa (Closing Marubozu)

Mẫu hình nến Marubozu đóng cửa (Closing Marubozu) là một mẫu hình đơn cây nến với thân lớn và hầu như không có bóng ở một đầu. Mẫu hình này có thể là tín hiệu tăng giá hoặc giảm giá, và thường báo hiệu sự tiếp tục của xu hướng hiện tại.

Cách nhận diện mẫu hình Marubozu đóng cửa:

Marubozu đóng cửa tăng giá (Bullish Closing Marubozu):

Thân nến dài màu xanh:

- Xuất hiện trong một xu hướng tăng rõ ràng.

- Thân nến dài màu xanh, cho thấy áp lực mua mạnh.

- Giá mở cửa ở mức thấp của phiên và đóng cửa ở mức cao của phiên.

- Hầu như không có bóng nến dưới và trên, thể hiện rằng giá mở cửa gần mức thấp nhất và giá đóng cửa gần mức cao nhất của phiên giao dịch.

Marubozu đóng cửa giảm giá (Bearish Closing Marubozu):

Thân nến dài màu đỏ:

- Xuất hiện trong một xu hướng giảm rõ ràng.

- Thân nến dài màu đỏ, cho thấy áp lực bán mạnh.

- Giá mở cửa ở mức cao của phiên và đóng cửa ở mức thấp của phiên.

- Hầu như không có bóng nến trên và dưới, thể hiện rằng giá mở cửa gần mức cao nhất và giá đóng cửa gần mức thấp nhất của phiên giao dịch.

Ý nghĩa giao dịch:

- Áp lực mua hoặc bán mạnh mẽ: Mẫu hình Marubozu Đóng Cửa cho thấy áp lực mua hoặc bán rất mạnh trong phiên giao dịch. Trong trường hợp tăng giá, áp lực mua mạnh mẽ đẩy giá đóng cửa lên mức cao nhất của phiên. Ngược lại, trong trường hợp giảm giá, áp lực bán mạnh mẽ đẩy giá đóng cửa xuống mức thấp nhất của phiên.

- Sự tiếp tục của xu hướng: Mẫu hình này thường báo hiệu sự tiếp tục của xu hướng hiện tại. Trong một xu hướng tăng, sự xuất hiện của Marubozu Đóng Cửa Tăng Giá là tín hiệu cho thấy xu hướng tăng sẽ tiếp tục. Tương tự, trong một xu hướng giảm, sự xuất hiện của Marubozu Đóng Cửa Giảm Giá là tín hiệu cho thấy xu hướng giảm sẽ tiếp tục.

Hành động giao dịch:

- Trong xu hướng tăng: Nếu mẫu hình Marubozu Đóng Cửa Tăng Giá xuất hiện, nhà giao dịch nên xem xét mở các vị thế mua hoặc tiếp tục nắm giữ các vị thế mua hiện tại, vì xu hướng tăng có khả năng tiếp tục.

- Trong xu hướng giảm: Nếu mẫu hình Marubozu Đóng Cửa Giảm Giá xuất hiện, nhà giao dịch nên xem xét mở các vị thế bán hoặc tiếp tục nắm giữ các vị thế bán hiện tại, vì xu hướng giảm có khả năng tiếp tục.

Hình 12. Mẫu hình nến Bullish Closing Marubozu

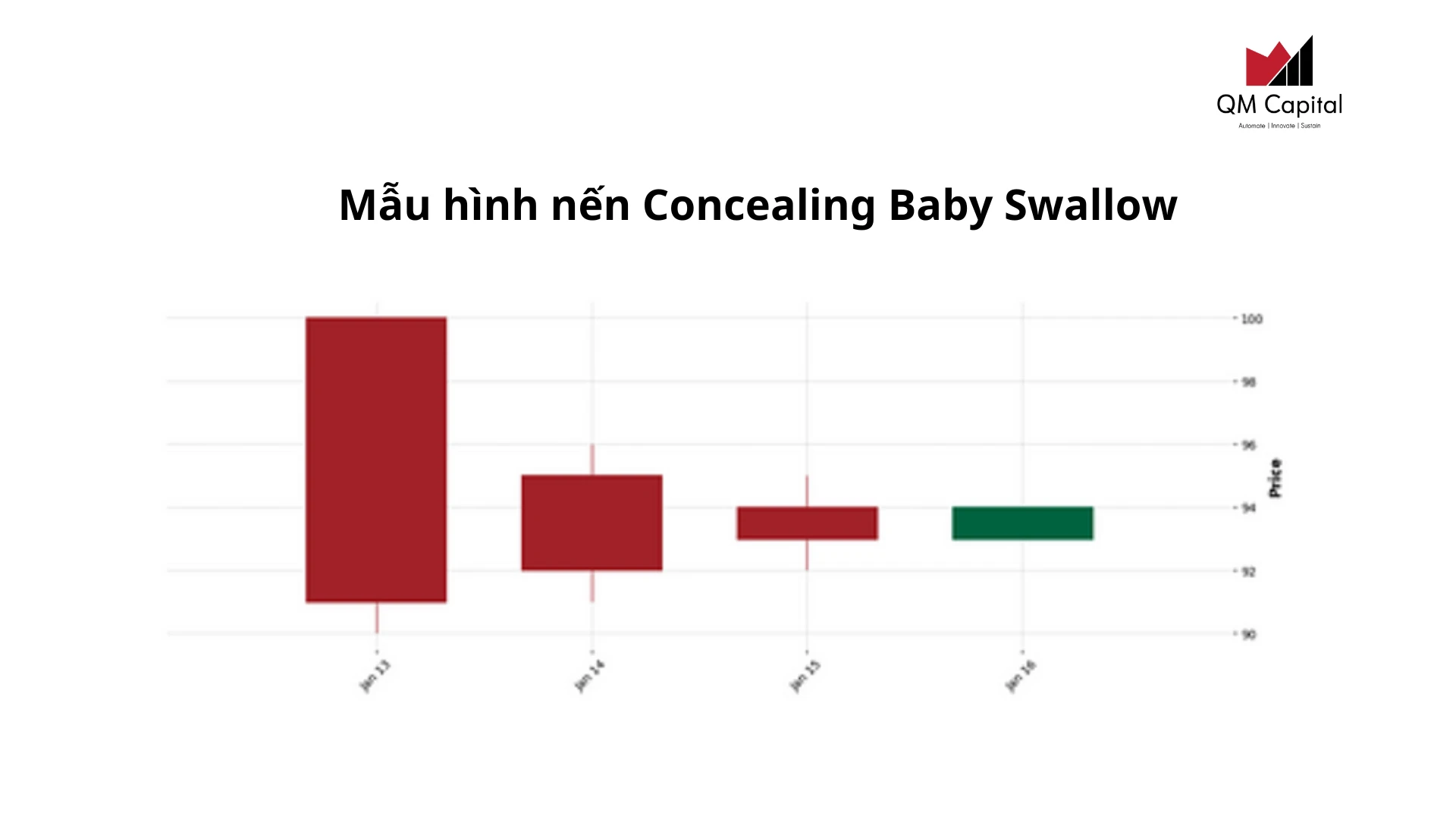

3.13. Mẫu hình nến Concealing Baby Swallow

Mẫu hình nến Concealing Baby Swallow là một mẫu hình đảo chiều giảm giá hiếm thấy xuất hiện trong một xu hướng giảm. Mẫu hình này bao gồm bốn cây nến và báo hiệu sự suy yếu của xu hướng giảm và có thể cho thấy một sự đảo chiều.

Cách nhận diện mẫu hình nến Concealing Baby Swallow:

1. Cây nến đầu tiên (Nến đen lớn):

Xuất hiện trong một xu hướng giảm rõ ràng.

Là một cây nến đen dài, cho thấy áp lực bán mạnh.

Đóng cửa thấp hơn nhiều so với mức mở cửa, với thân nến lớn và không có hoặc rất ít bóng nến dưới.

2. Cây nến thứ hai (Nến đen lớn):

Mở cửa trong thân của cây nến đầu tiên hoặc gần mức đóng cửa của cây nến đầu tiên.

Đóng cửa thấp hơn cây nến đầu tiên, tiếp tục thể hiện áp lực bán mạnh.

Thân nến lớn và không có hoặc rất ít bóng nến dưới, tương tự như cây nến đầu tiên.

3. Cây nến thứ ba (Nến đen nhỏ hơn):

- Mở cửa trong thân của cây nến thứ hai.

- Là một cây nến đen nhỏ hơn, thể hiện sự do dự và suy yếu của áp lực bán.

- Đóng cửa trong thân của cây nến thứ hai, với bóng nến dưới ngắn hoặc không có.

4. Cây nến thứ tư (Nến đen nhỏ hơn):

- Mở cửa trong thân của cây nến thứ ba.

- Là một cây nến đen nhỏ hơn, tiếp tục thể hiện sự do dự và suy yếu của áp lực bán.

- Đóng cửa trong thân của cây nến thứ ba, với bóng nến dưới ngắn hoặc không có.

Ý nghĩa và hành động giao dịch:

- Sự suy yếu của xu hướng giảm: Mẫu hình nến Concealing Baby Swallow cho thấy sự suy yếu dần của áp lực bán trong một xu hướng giảm mạnh. Bốn cây nến đen liên tiếp, với hai cây nến cuối cùng nhỏ hơn và không có bóng nến dưới, chỉ ra rằng lực bán đang mất đà.

- Tín hiệu đảo chiều: Mẫu hình này báo hiệu một sự đảo chiều tiềm năng từ xu hướng giảm sang xu hướng tăng. Sự suy yếu của áp lực bán trong các cây nến cuối cùng cho thấy rằng lực mua có thể sớm chiếm ưu thế.

Hành động giao dịch:

Các nhà giao dịch thường xem Mẫu hình nến Concealing Baby Swallow như một tín hiệu mua khi mẫu hình hoàn thành. Đây là lúc để xem xét mở các vị thế mua hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều tiềm năng.

Hình 13. Mẫu hình nến Concealing Baby Swallow

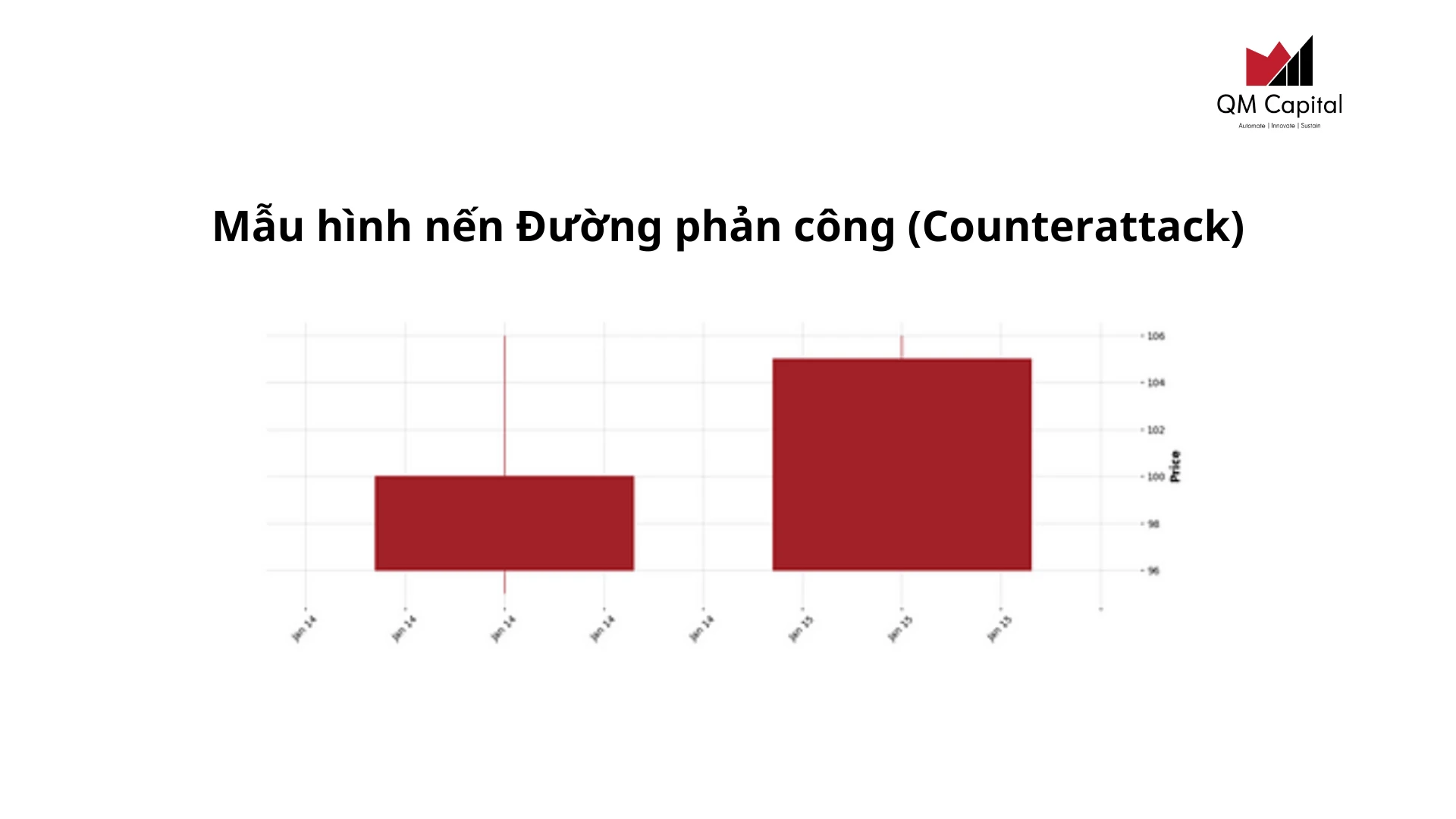

3.14. Mẫu hình nến Đường phản công (Counterattack)

Khái niệm: Mẫu hình nến Đường phản công là một mẫu hình đảo chiều hai ngày xuất hiện trong một xu hướng. Mẫu hình này báo hiệu rằng động lực của xu hướng hiện tại đang chững lại và một sự đảo chiều có thể đang đến gần.

Cách nhận diện mẫu hình nến Đường phản công:

Trong xu hướng giảm (Đường phản công tăng giá):

1. Cây nến đầu tiên (Nến dài giảm giá):

- Xuất hiện trong một xu hướng giảm rõ ràng.

- Là một cây nến đỏ dài, thể hiện áp lực bán mạnh và đóng cửa thấp hơn nhiều so với mức mở cửa.

2. Cây nến thứ hai (Nến dài tăng giá):

- Mở cửa ở mức thấp mới, thường là dưới mức đóng cửa của cây nến đầu tiên.

- Là một cây nến xanh dài, thể hiện sự xuất hiện của lực mua mạnh.

- Đóng cửa gần mức đóng cửa của cây nến đầu tiên, cho thấy rằng giá đã phục hồi và động lực giảm giá đang chững lại.

Trong xu hướng tăng (Đường phản công giảm giá):

- Cây nến đầu tiên (Nến dài tăng giá):

- Xuất hiện trong một xu hướng tăng rõ ràng.

- Là một cây nến xanh dài, thể hiện áp lực mua mạnh và đóng cửa cao hơn nhiều so với mức mở cửa.

3. Cây nến thứ hai (Nến dài giảm giá):

- Mở cửa ở mức cao mới, thường là trên mức đóng cửa của cây nến đầu tiên.

- Là một cây nến đỏ dài, thể hiện sự xuất hiện của lực bán mạnh.

- Đóng cửa gần mức đóng cửa của cây nến đầu tiên, cho thấy rằng giá đã giảm và động lực tăng giá đang chững lại.

Ý nghĩa giao dịch:

- Sự chững lại của động lực xu hướng: Mẫu hình nến Đường phản công cho thấy rằng động lực của xu hướng hiện tại đang chững lại. Trong trường hợp xu hướng giảm, sự xuất hiện của lực mua mạnh trong ngày thứ hai làm giá đóng cửa gần mức đóng cửa của ngày trước đó. Trong trường hợp xu hướng tăng, sự xuất hiện của lực bán mạnh trong ngày thứ hai làm giá đóng cửa gần mức đóng cửa của ngày trước đó.

- Tín hiệu đảo chiều: Mẫu hình này báo hiệu một sự đảo chiều tiềm năng. Khi động lực của xu hướng hiện tại chững lại, có khả năng xu hướng mới sẽ xuất hiện theo hướng ngược lại.

Hành động giao dịch:

- Trong xu hướng giảm: Nếu mẫu hình nến Đường phản công tăng giá xuất hiện, nhà giao dịch nên xem xét mở các vị thế mua hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều tăng giá.

- Trong xu hướng tăng: Nếu mẫu hình nến Đường phản công giảm giá xuất hiện, nhà giao dịch nên xem xét mở các vị thế bán hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều giảm giá.

Hình 14. Mẫu hình nến Đường phản công

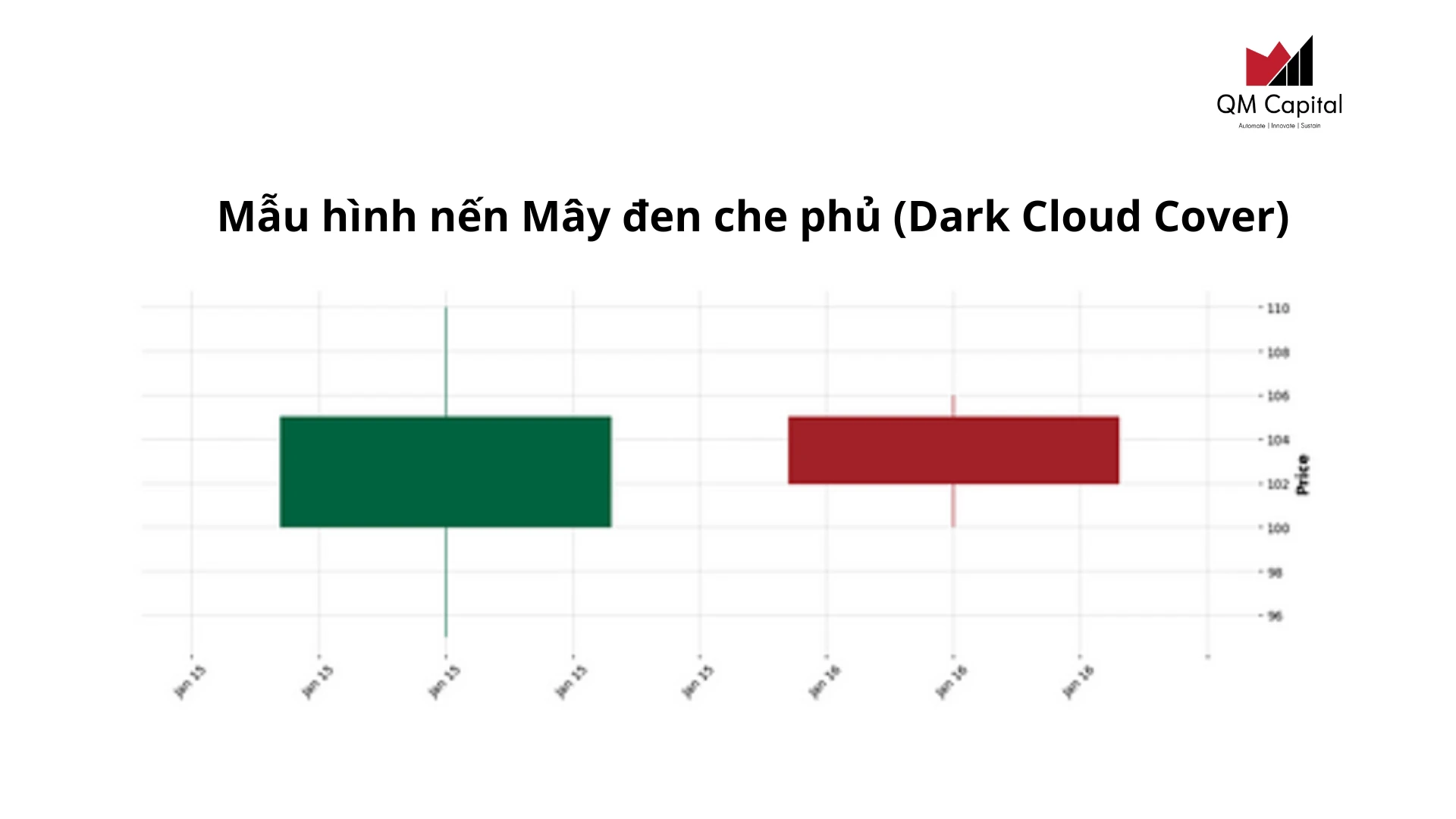

3.15. Mẫu hình nến Mây đen che phủ (Dark Cloud Cover)

Khái niệm: Mẫu hình nến Mây đen che phủ là một mẫu hình đảo chiều giảm giá xuất hiện ở đỉnh của một xu hướng tăng. Mẫu hình này cho thấy sự chuyển đổi từ tâm lý tăng giá sang giảm giá, báo hiệu một sự thay đổi trong xu hướng.

Cách nhận diện mẫu hình nến Mây đen che phủ:

1. Cây nến đầu tiên (Nến xanh lớn):

- Xuất hiện trong một xu hướng tăng rõ ràng.

- Là một cây nến xanh dài, thể hiện áp lực mua mạnh và đóng cửa cao hơn nhiều so với mức mở cửa.

2. Cây nến thứ hai (Nến đỏ lớn):

- Mở cửa cao hơn mức cao của cây nến xanh đầu tiên, tạo ra một khoảng trống tăng giá (gap up).

- Là một cây nến đỏ dài, cho thấy áp lực bán mạnh.

- Đóng cửa dưới điểm giữa của thân cây nến xanh đầu tiên, chỉ ra sự thay đổi mạnh mẽ từ tâm lý tăng giá sang giảm giá.

Ý nghĩa giao dịch:

- Sự chuyển đổi tâm lý thị trường: Mẫu hình nến Mây đen che phủ cho thấy sự chuyển đổi từ tâm lý tăng giá sang giảm giá. Khi cây nến đỏ mở cửa cao hơn mức cao của cây nến xanh trước đó nhưng đóng cửa dưới điểm giữa của thân cây nến xanh, điều này cho thấy áp lực bán đang gia tăng và lực mua đang suy yếu.

- Tín hiệu đảo chiều: Mẫu hình này báo hiệu một sự đảo chiều tiềm năng từ xu hướng tăng sang xu hướng giảm. Sự xuất hiện của cây nến đỏ lớn sau cây nến xanh lớn cho thấy xu hướng tăng đã chững lại và có thể bắt đầu xu hướng giảm.

Hành động giao dịch:

Khi mẫu hình nến mây đen che phủ xuất hiện, các nhà giao dịch nên xem xét mở các vị thế bán hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều giảm giá tiềm năng. Việc đóng cửa dưới điểm giữa của thân cây nến xanh đầu tiên là tín hiệu mạnh mẽ cho thấy xu hướng giảm sắp diễn ra.

Hình 15. Mẫu hình nến mây đen che phủ

Trong phần I, QM Capital đã giới thiệu các mẫu hình nến cơ bản cùng cách nhận diện chúng, giúp nhà đầu tư hiểu rõ hơn về các tín hiệu thị trường và các cơ hội giao dịch tiềm năng. Việc nắm bắt và phân tích đúng các mẫu hình nến có thể hỗ trợ các nhà giao dịch đưa ra quyết định chính xác và hiệu quả hơn. Trong phần tiếp theo, QM Capital sẽ tiếp tục giới thiệu các mẫu hình nến phức tạp hơn và cách ứng dụng chúng vào chiến lược giao dịch, nhằm nâng cao khả năng dự đoán và tối ưu hóa lợi nhuận cho nhà đầu tư.

📌 HÃY XÂY DỰNG VÀ KIỂM THỬ CHIẾN LƯỢC GIAO DỊCH CỦA BẠN TRÊN NỀN TẢNG QMTRADE TRƯỚC KHI SỬ DỤNG TIỀN THẬT ĐỂ TRÁNH NHỮNG RỦI RO KHÔNG ĐÁNG CÓ.

TRẢI NGHIỆM TÍNH NĂNG TẠI: QMTRADE

Đánh giá

0 / 5