- Trang chủ

-

/ Bearish Engulfing Candlestick: Cách nhận biết và Ứng dụng trong giao dịch

Bearish Engulfing Candlestick: Cách nhận biết và Ứng dụng trong giao dịch

12/02/2025

2,580 lượt đọc

Khi nói đến phân tích kỹ thuật, các mẫu hình nến luôn là công cụ không thể thiếu giúp nhà giao dịch nhận diện các tín hiệu đảo chiều trong xu hướng thị trường. Một trong những mẫu hình quan trọng và phổ biến nhất là Bearish Engulfing. Mẫu hình này có thể giúp các trader phát hiện tín hiệu đảo chiều từ xu hướng tăng sang xu hướng giảm, giúp đưa ra quyết định vào và thoát lệnh chính xác hơn.

Trong bài viết này, chúng ta sẽ đi sâu vào tìm hiểu cách nhận diện Bearish Engulfing Candlestick và cách ứng dụng mẫu hình này trong chiến lược giao dịch. Bên cạnh đó, tôi sẽ giải thích chi tiết lý do vì sao mẫu hình này lại có thể mang đến những tín hiệu mạnh mẽ, và làm thế nào để tăng cường độ chính xác khi sử dụng.

1. Bearish Engulfing là gì?

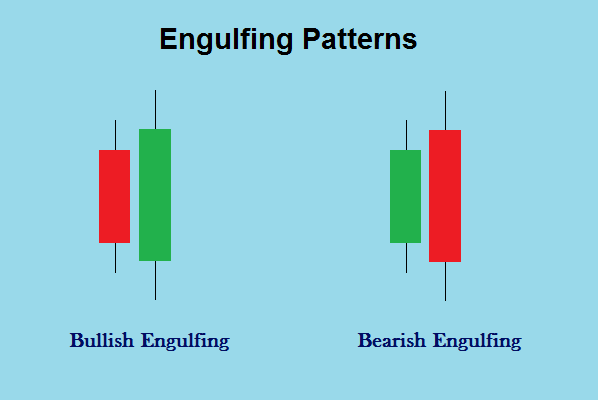

Mẫu hình Bearish Engulfing là một mẫu hình nến trong phân tích kỹ thuật, xuất hiện khi một nến giảm (bearish candlestick) có thân dài hoàn toàn "nuốt" (engulf) nến tăng (bullish candlestick) trước đó. Nói cách khác, giá mở cửa của nến giảm phải cao hơn giá đóng cửa của nến tăng và giá đóng cửa của nến giảm phải thấp hơn giá mở cửa của nến tăng.

Điều này phản ánh một sự thay đổi mạnh mẽ trong tâm lý thị trường, khi phe bán (bears) bắt đầu kiểm soát và đẩy giá xuống, báo hiệu khả năng đảo chiều từ xu hướng tăng sang xu hướng giảm.

2. Cách nhận diện Bearish Engulfing Candlestick

Để nhận diện Bearish Engulfing, bạn cần tìm các đặc điểm sau:

- Xu hướng trước đó: Mẫu hình này thường xuất hiện trong một xu hướng tăng, là tín hiệu báo hiệu khả năng đảo chiều.

- Nến đầu tiên: Nến đầu tiên trong mẫu hình phải là nến tăng (bullish candlestick), cho thấy xu hướng tăng vẫn còn tiếp diễn.

- Nến thứ hai: Nến thứ hai là nến giảm (bearish candlestick), và nó phải hoàn toàn "nuốt" thân nến tăng trước đó.

- Sự thay đổi trong động lực: Nến giảm phải có thân dài và đóng cửa ở mức thấp hơn mức mở cửa của nến tăng, điều này chứng tỏ phe bán đã lấy lại thế chủ động.

Mẫu hình này dễ dàng nhận diện trên biểu đồ và cho thấy một sự thay đổi mạnh mẽ trong sự kiểm soát của các phe tham gia thị trường.

3. Ứng dụng trong giao dịch

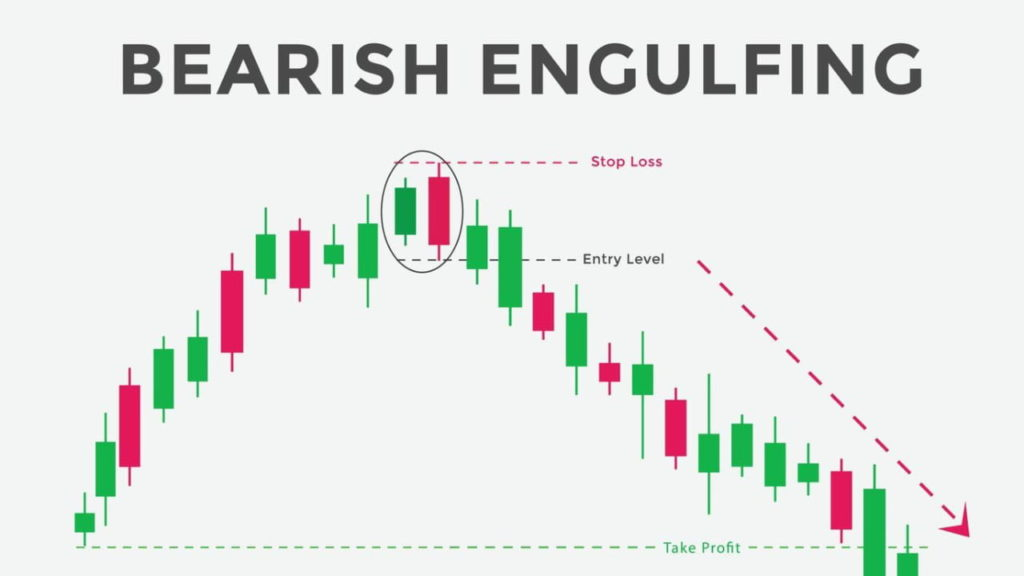

Bearish Engulfing là một công cụ mạnh mẽ để xác định các tín hiệu đảo chiều trong xu hướng. Tuy nhiên, để tận dụng hiệu quả mẫu hình này, bạn cần phải kết hợp với các yếu tố kỹ thuật khác và quản lý rủi ro đúng cách.

Khi mẫu hình này xuất hiện, các nhà giao dịch có thể thực hiện các chiến lược như sau:

- Đóng vị thế mua: Nếu bạn đang giữ vị thế mua (long position) trong xu hướng tăng, khi thấy mẫu hình Bearish Engulfing, bạn có thể xem xét đóng vị thế để bảo vệ lợi nhuận.

- Mở vị thế bán: Nếu bạn là một nhà giao dịch theo xu hướng, mẫu hình này có thể là tín hiệu mở vị thế bán (short position). Khi đó, bạn sẽ đặt lệnh stop-loss phía trên mức giá của nến tăng và kỳ vọng giá tiếp tục giảm.

Một lưu ý quan trọng là mẫu hình Bearish Engulfing không phải lúc nào cũng chính xác 100%. Nó có thể tạo ra tín hiệu giả, đặc biệt khi thị trường thiếu động lực hoặc có sự biến động mạnh. Chính vì vậy, luôn kết hợp mẫu hình này với các chỉ báo khác như RSI, MACD hoặc Moving Averages để tăng cường tính xác thực của tín hiệu.

4. Lý thuyết đằng sau Bearish Engulfing

Bearish Engulfing phản ánh sự thay đổi mạnh mẽ trong tâm lý thị trường. Sau một xu hướng tăng mạnh, phe mua (bulls) có thể bắt đầu mất dần sức mạnh. Mẫu hình này xuất hiện khi các nhà đầu tư lớn bắt đầu quay đầu và bán ra, tạo ra sức ép mạnh mẽ lên giá. Điều này báo hiệu rằng phe bán đã kiểm soát và xu hướng tăng có thể đang đến hồi kết.

Lý thuyết đằng sau mẫu hình này cũng gợi ý rằng Bearish Engulfing không chỉ là một tín hiệu ngắn hạn. Nó có thể là dấu hiệu cho thấy một xu hướng giảm dài hạn đang hình thành, đặc biệt khi mẫu hình này xuất hiện ở mức kháng cự quan trọng hoặc sau một đợt tăng giá kéo dài.

5. Mối quan hệ giữa Bearish Engulfing và các mẫu hình nến đảo chiều khác

Mặc dù Bearish Engulfing là một mẫu hình đảo chiều mạnh mẽ, nó không phải là mẫu hình duy nhất có thể báo hiệu sự thay đổi xu hướng. Các mô hình như Dark Cloud Cover, Evening Star và Bearish Harami cũng cung cấp các tín hiệu tương tự. Tuy nhiên, sự khác biệt chính nằm ở cách hình thành và mức độ mạnh mẽ của tín hiệu.

- Dark Cloud Cover: Mẫu hình này cũng bao gồm một nến giảm theo sau một nến tăng, nhưng nến giảm không hoàn toàn "nuốt" nến tăng như trong Bearish Engulfing.

- Evening Star: Đây là một mẫu hình ba nến với một nến tăng dài, một nến nhỏ (có thể là trắng hoặc đen), và một nến giảm dài. Mô hình này cũng chỉ ra một sự thay đổi trong xu hướng từ tăng sang giảm.

- Bearish Harami: Mẫu hình này bao gồm một nến tăng dài tiếp theo bởi một nến giảm nhỏ, và nó cho thấy sự yếu đi của phe mua và sự gia tăng của phe bán.

Mặc dù các mẫu hình này có chung mục đích báo hiệu đảo chiều, Bearish Engulfing thường được coi là mạnh mẽ hơn do mức độ thay đổi giá và sự kiểm soát rõ rệt của phe bán.

6. Xác suất thành công của mẫu hình Bearish Engulfing

Mẫu hình Bearish Engulfing là một trong những công cụ phổ biến trong phân tích kỹ thuật để nhận diện sự đảo chiều của xu hướng từ tăng sang giảm. Tuy nhiên, mặc dù mẫu hình này thường được xem là một tín hiệu mạnh mẽ của sự đảo chiều, tỷ lệ thành công của nó không phải lúc nào cũng tuyệt đối. Theo các nghiên cứu và kết quả backtest trên các thị trường chứng khoán, tỷ lệ thành công của mẫu hình Bearish Engulfing dao động từ 55-65%. Điều này có nghĩa là trong khoảng 100 giao dịch dựa vào mẫu hình này, có từ 55 đến 65 giao dịch có khả năng sinh lợi, còn lại có thể không thành công hoặc thậm chí dẫn đến thua lỗ.

Tuy nhiên, cần lưu ý rằng tỷ lệ thành công này không phải là một con số cố định. Nó có thể thay đổi đáng kể tùy thuộc vào điều kiện thị trường và ngữ cảnh của các yếu tố bổ sung. Ví dụ, trong những giai đoạn thị trường có xu hướng mạnh mẽ hoặc biến động lớn, mẫu hình Bearish Engulfing có thể hoạt động hiệu quả hơn, vì nó phản ánh sự chuyển giao quyền kiểm soát giữa người mua và người bán. Ngược lại, trong các thị trường thiếu xu hướng rõ ràng, hoặc thị trường đang trong giai đoạn ổn định, mẫu hình này có thể gặp phải nhiều tín hiệu sai lệch (false signals), dẫn đến tỷ lệ thành công thấp hơn.

7. Kết luận

Bearish Engulfing là một mẫu hình nến quan trọng trong giao dịch, giúp nhà đầu tư nhận diện các tín hiệu đảo chiều từ xu hướng tăng sang xu hướng giảm. Tuy nhiên, như bất kỳ công cụ phân tích kỹ thuật nào, mẫu hình này không thể đảm bảo 100% độ chính xác. Để tối ưu hóa lợi nhuận, trader nên kết hợp mẫu hình này với các công cụ khác và luôn áp dụng các chiến lược quản lý rủi ro.

Nếu bạn là một nhà giao dịch, hiểu và áp dụng mẫu hình Bearish Engulfing đúng cách có thể giúp bạn đưa ra quyết định giao dịch chính xác và kịp thời, đặc biệt trong các thị trường có sự biến động lớn.

Hãy xây dựng và kiểm thử chiến lược giao dịch phái sinh của bạn trên nền tảng QMTRADE trước khi sử dụng tiền thật để tránh những rủi ro không đáng có.

Đánh giá

0 / 5