- Trang chủ

-

/ 61 Mẫu Hình Nến Trong Giao Dịch (Phần IV)

61 Mẫu Hình Nến Trong Giao Dịch (Phần IV)

16/07/2024

4,089 lượt đọc

Qua Phần I, Phần II, Phần III, nhà đầu tư có lẽ cũng đã hiểu rõ hơn về các mẫu hình nến cơ bản cũng như các kỹ thuật giao dịch sử dụng các mẫu hình này. Trong Phần IV này, QM Capital sẽ giới thiệu những mẫu hình nến còn lại trong chuỗi bài viết về 61 Mẫu hình nến trong giao dịch. Qua đây, nhà đầu tư sẽ có cái nhìn toàn diện hơn về các mẫu hình nến, từ những mẫu hình phổ biến đến những mẫu hình hiếm gặp, cùng với cách nhận diện và ý nghĩa của từng mẫu hình trong việc dự đoán xu hướng thị trường. QM Capital hy vọng rằng, với những kiến thức chi tiết và cụ thể này, nhà đầu tư sẽ tự tin hơn trong việc phân tích kỹ thuật và áp dụng hiệu quả các chiến lược giao dịch vào thực tiễn.

.webp)

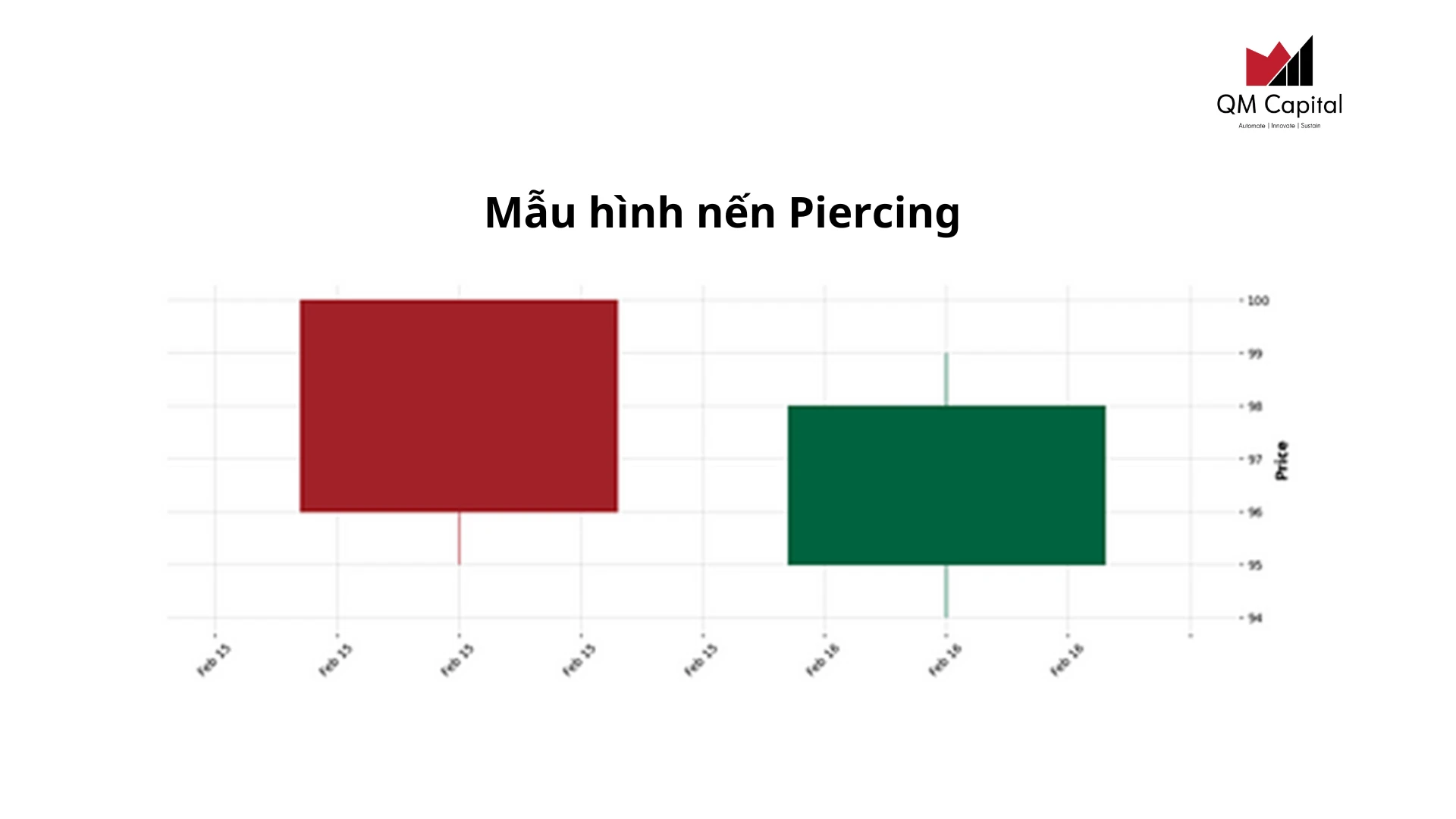

1. Mẫu hình nến Piercing

Mẫu hình nến Piercing là một mẫu hình đảo chiều tăng giá xuất hiện ở đáy của một xu hướng giảm. Đây là một mẫu hình gồm hai cây nến, trong đó cây nến đầu tiên là một cây nến đen dài (hoặc đỏ), tiếp theo là một cây nến trắng dài (hoặc xanh). Cây nến thứ hai mở cửa thấp hơn nhưng đóng cửa trên mức giữa thân của cây nến đầu tiên, gợi ý một khả năng đảo chiều sang xu hướng tăng.

Cách nhận diện mẫu hình nến Piercing:

Cây nến đầu tiên (Nến đen dài):

- Xuất hiện trong một xu hướng giảm rõ ràng.

- Là một cây nến đen dài (hoặc đỏ), cho thấy lực bán mạnh mẽ và tiếp tục đẩy giá xuống thấp hơn.

Cây nến thứ hai (Nến trắng dài):

- Mở cửa thấp hơn mức đóng cửa của cây nến đen đầu tiên.

- Đóng cửa trên mức giữa thân của cây nến đen đầu tiên, cho thấy sự xuất hiện của lực mua và sự suy yếu của lực bán.

Ý nghĩa và hành động giao dịch:

- Sự đảo chiều tăng giá: Mẫu hình nến Piercing cho thấy rằng mặc dù xu hướng giảm vẫn còn, nhưng lực mua đang xuất hiện mạnh mẽ và có khả năng đảo chiều xu hướng sang tăng giá. Sự đóng cửa của cây nến trắng trên mức giữa thân của cây nến đen đầu tiên là tín hiệu cho thấy áp lực bán đang giảm dần và áp lực mua đang tăng lên.

- Tín hiệu mua: Mẫu hình này là một tín hiệu mạnh mẽ cho sự đảo chiều từ xu hướng giảm sang xu hướng tăng. Khi mẫu hình Piercing xuất hiện, điều này cho thấy khả năng cao xu hướng giảm đã kết thúc và một xu hướng tăng mới có thể bắt đầu.

Hành động giao dịch:

- Mua vào: Khi mẫu hình nến Piercing xuất hiện sau một xu hướng giảm mạnh, nhà giao dịch nên xem xét mở các vị thế mua để tận dụng sự đảo chiều tăng giá.

- Xác nhận thêm: Để tăng cường tín hiệu của Piercing, nhà giao dịch có thể chờ đợi sự xác nhận từ các phiên giao dịch tiếp theo. Nếu giá tiếp tục tăng sau mẫu hình Piercing, điều này sẽ củng cố thêm tín hiệu mua.

Hình 1. Mẫu hình nến Piercing

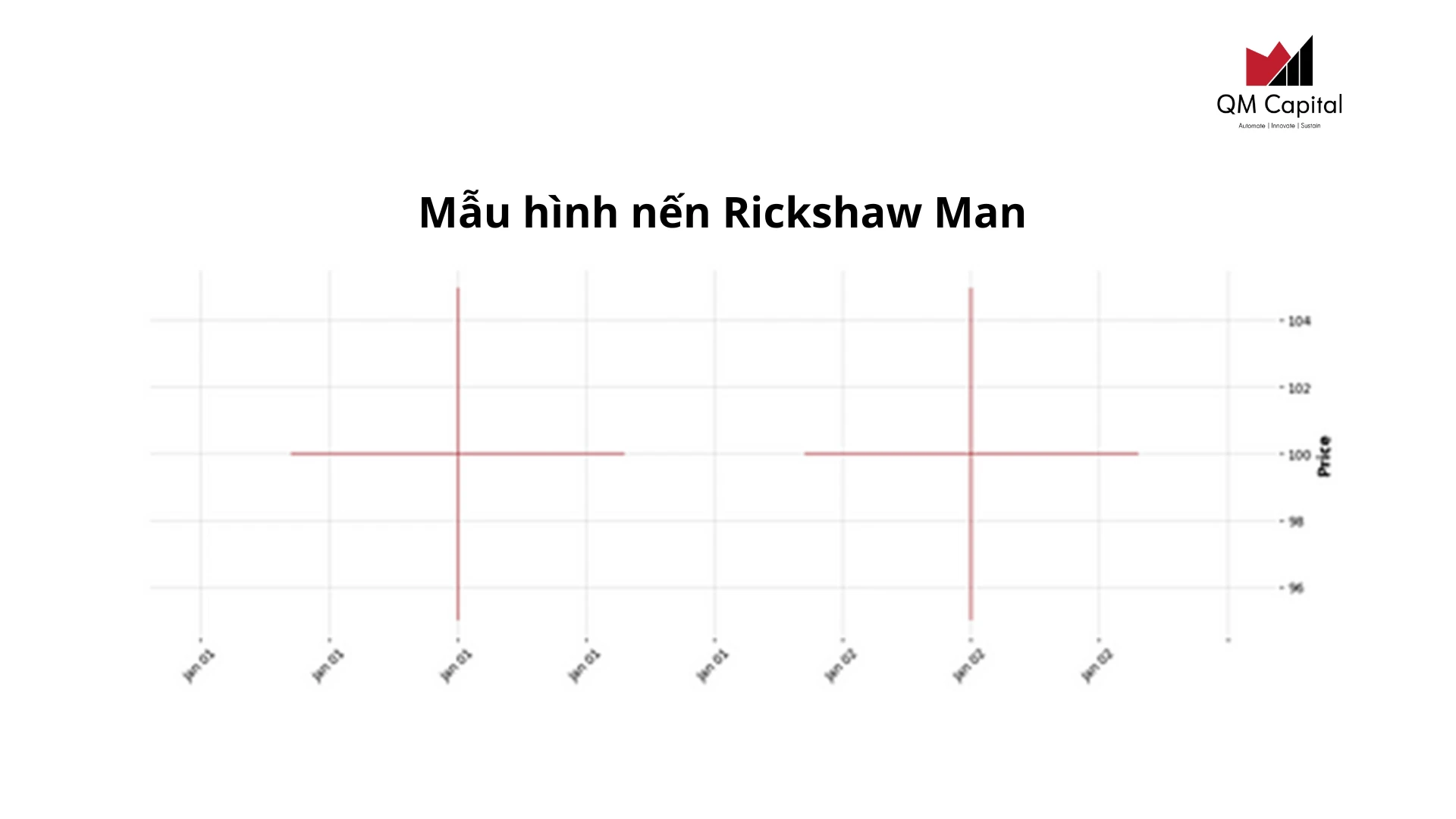

2. Mẫu hình nến Rickshaw Man

Mẫu hình nến Rickshaw Man là một biến thể của nến Doji, chỉ ra sự do dự cực độ trong thị trường. Mẫu hình này có bóng nến trên và bóng nến dưới dài, với giá mở cửa và giá đóng cửa nằm gần giữa phạm vi giao dịch của ngày. Mẫu hình này cho thấy rằng cả người mua lẫn người bán đều không thể chiếm ưu thế, dẫn đến một thị trường không có xu hướng rõ ràng.

Cách nhận diện mẫu hình nến Rickshaw Man:

Thân nến nhỏ:

- Giá mở cửa và giá đóng cửa gần như bằng nhau, tạo thành một thân nến rất nhỏ hoặc không có thân nến.

Bóng nến dài:

- Bóng nến trên và bóng nến dưới dài, cho thấy rằng giá đã biến động mạnh mẽ trong phiên giao dịch nhưng cuối cùng quay trở lại gần mức giá mở cửa.

Ý nghĩa và hành động giao dịch:

- Sự do dự trong thị trường: Mẫu hình nến Rickshaw Man cho thấy rằng cả lực mua và lực bán đều không thể chiếm ưu thế trong phiên giao dịch, dẫn đến sự do dự đáng kể trong tâm lý thị trường. Điều này gợi ý rằng thị trường đang ở trạng thái không có xu hướng rõ ràng và có thể tiếp tục biến động ngang.

- Tín hiệu đảo chiều hoặc tiếp diễn: Mẫu hình này có thể là dấu hiệu của sự đảo chiều xu hướng hoặc sự tiếp diễn của xu hướng hiện tại, tùy thuộc vào ngữ cảnh xuất hiện của nó trong biểu đồ.

- Đảo chiều: Khi mẫu hình Rickshaw Man xuất hiện sau một xu hướng tăng hoặc giảm mạnh, nó có thể báo hiệu sự đảo chiều.

- Tiếp diễn: Khi mẫu hình Rickshaw Man xuất hiện trong một giai đoạn biến động ngang, nó có thể báo hiệu sự tiếp diễn của xu hướng hiện tại.

Hành động giao dịch:

- Chờ xác nhận: Nhà giao dịch nên chờ đợi sự xác nhận từ các phiên giao dịch tiếp theo để xác định xu hướng. Sự xác nhận này có thể đến từ một cây nến tăng mạnh hoặc giảm mạnh theo sau mẫu hình Rickshaw Man.

- Mua vào hoặc bán ra: Nếu có sự xác nhận về một xu hướng tăng sau mẫu hình Rickshaw Man, nhà giao dịch có thể mở các vị thế mua. Ngược lại, nếu có sự xác nhận về một xu hướng giảm, nhà giao dịch có thể mở các vị thế bán.

Hình 2. Mẫu hình nến Rickshaw Man

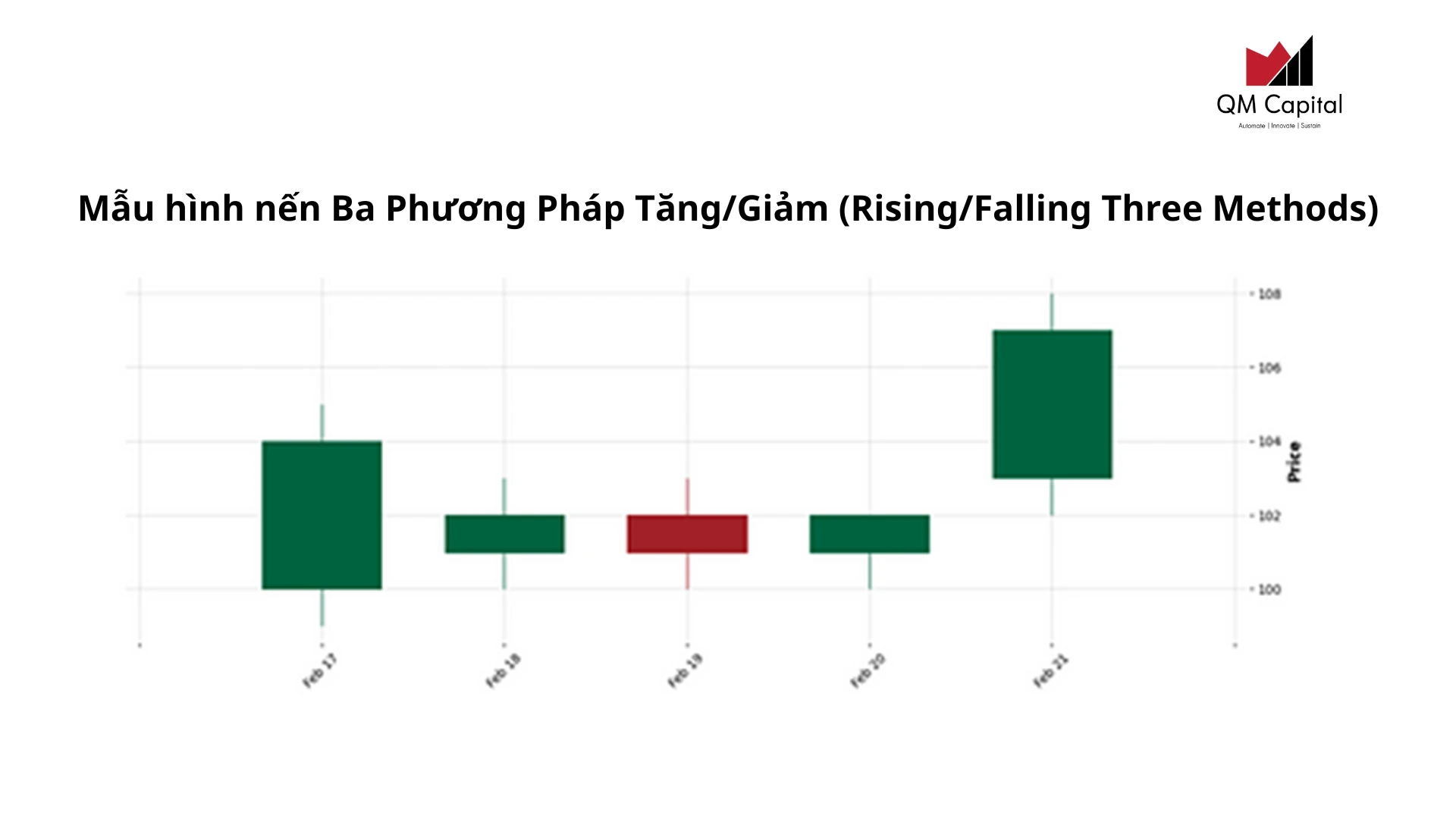

3. Mẫu hình nến Ba Phương Pháp Tăng/Giảm (Rising/Falling Three Methods)

Mẫu hình nến Ba Phương Pháp Tăng/Giảm là một mẫu hình tiếp diễn xu hướng, thường được quan sát trong các thị trường có xu hướng rõ ràng.

- Ba Phương Pháp Tăng: Xuất hiện trong xu hướng tăng và bao gồm một cây nến trắng dài, tiếp theo là ba cây nến đen nhỏ nằm trong phạm vi của cây nến đầu tiên, và kết thúc bằng một cây nến trắng dài khác để hoàn thành mẫu hình.

- Ba Phương Pháp Giảm: Là phiên bản ngược lại của mẫu hình Ba Phương Pháp Tăng trong xu hướng giảm, với các màu nến được đảo ngược. Mẫu hình này chỉ ra sự tiếp diễn của xu hướng hiện tại.

Cách nhận diện mẫu hình nến Ba Phương Pháp Tăng/Giảm:

Ba Phương Pháp Tăng:

- Cây nến trắng dài đầu tiên: Xuất hiện trong một xu hướng tăng rõ ràng, cho thấy lực mua mạnh mẽ.

- Ba cây nến đen nhỏ tiếp theo: Nằm trong phạm vi của cây nến trắng đầu tiên, cho thấy sự điều chỉnh nhẹ hoặc tạm dừng trong xu hướng tăng.

- Cây nến trắng dài cuối cùng: Xác nhận sự tiếp diễn của xu hướng tăng bằng cách đóng cửa cao hơn các cây nến trước đó.

Ba Phương Pháp Giảm:

- Cây nến đen dài đầu tiên: Xuất hiện trong một xu hướng giảm rõ ràng, cho thấy lực bán mạnh mẽ.

- Ba cây nến trắng nhỏ tiếp theo: Nằm trong phạm vi của cây nến đen đầu tiên, cho thấy sự điều chỉnh nhẹ hoặc tạm dừng trong xu hướng giảm.

- Cây nến đen dài cuối cùng: Xác nhận sự tiếp diễn của xu hướng giảm bằng cách đóng cửa thấp hơn các cây nến trước đó.

Ý nghĩa và hành động giao dịch:

- Tiếp diễn xu hướng: Mẫu hình nến Ba Phương Pháp Tăng/Giảm cho thấy rằng mặc dù có sự điều chỉnh hoặc tạm dừng trong xu hướng, xu hướng chính vẫn chiếm ưu thế và có khả năng tiếp tục.

- Tín hiệu tiếp diễn mạnh mẽ: Mẫu hình này là một tín hiệu mạnh mẽ cho sự tiếp diễn của xu hướng hiện tại. Khi mẫu hình Ba Phương Pháp Tăng/Giảm xuất hiện, điều này cho thấy rằng lực mua hoặc lực bán vẫn còn mạnh mẽ và xu hướng chính có thể tiếp tục.

Hành động giao dịch:

- Mua vào (Ba Phương Pháp Tăng): Khi mẫu hình Ba Phương Pháp Tăng xuất hiện trong một xu hướng tăng, nhà giao dịch nên xem xét mở các vị thế mua để tận dụng sự tiếp diễn của xu hướng tăng.

- Bán ra (Ba Phương Pháp Giảm): Khi mẫu hình Ba Phương Pháp Giảm xuất hiện trong một xu hướng giảm, nhà giao dịch nên xem xét mở các vị thế bán để tận dụng sự tiếp diễn của xu hướng giảm.

Hình 3. Mẫu hình nến Ba Phương Pháp Tăng/Giảm (Rising/Falling Three Methods)

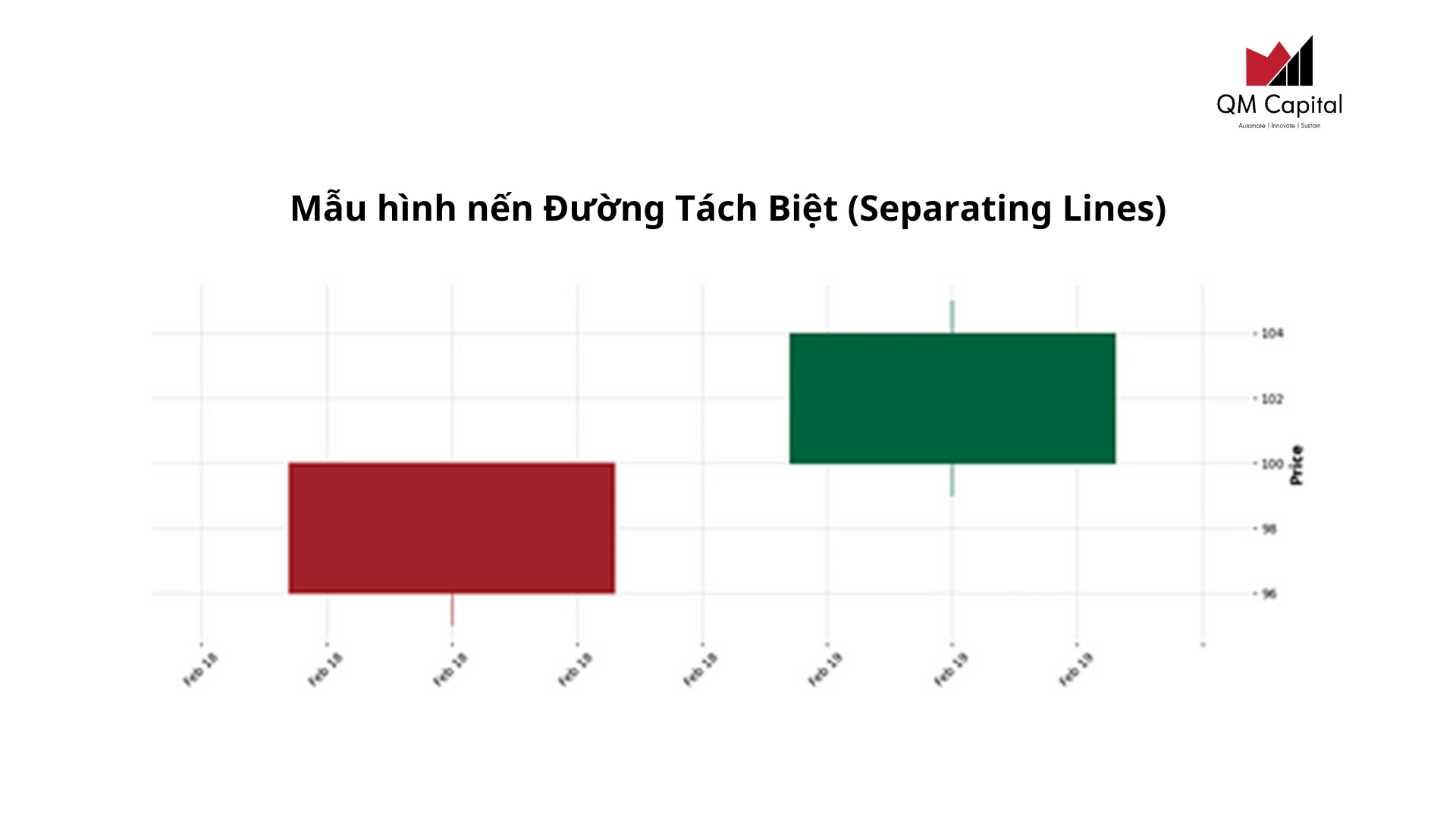

4. Mẫu hình nến Đường Tách Biệt (Separating Lines)

Mẫu hình nến Đường Tách Biệt là một mẫu hình tiếp diễn xu hướng. Trong một xu hướng tăng, nó bao gồm một cây nến đen dài (hoặc đỏ) theo sau là một cây nến trắng dài (hoặc xanh) mở cửa ở mức giá tương đương với giá mở cửa của cây nến trước đó. Trong một xu hướng giảm, các màu nến sẽ được đảo ngược. Mẫu hình này chỉ ra rằng xu hướng hiện tại, dù là tăng hay giảm, có khả năng sẽ tiếp tục.

Cách nhận diện mẫu hình nến Đường Tách Biệt:

Xu hướng tăng:

- Cây nến đen dài đầu tiên: Xuất hiện trong một xu hướng tăng rõ ràng, cho thấy lực bán tạm thời chiếm ưu thế.

- Cây nến trắng dài tiếp theo: Mở cửa ở mức giá tương đương với giá mở cửa của cây nến đen trước đó và đóng cửa cao hơn, cho thấy lực mua mạnh mẽ và sự tiếp diễn của xu hướng tăng.

Xu hướng giảm:

- Cây nến trắng dài đầu tiên: Xuất hiện trong một xu hướng giảm rõ ràng, cho thấy lực mua tạm thời chiếm ưu thế.

- Cây nến đen dài tiếp theo: Mở cửa ở mức giá tương đương với giá mở cửa của cây nến trắng trước đó và đóng cửa thấp hơn, cho thấy lực bán mạnh mẽ và sự tiếp diễn của xu hướng giảm.

Ý nghĩa và hành động giao dịch:

- Tiếp diễn xu hướng: Mẫu hình nến Đường Tách Biệt cho thấy rằng xu hướng chính vẫn chiếm ưu thế và có khả năng tiếp tục. Đây là tín hiệu mạnh mẽ cho sự tiếp diễn của xu hướng hiện tại.

- Tín hiệu tiếp diễn mạnh mẽ: Mẫu hình này là một tín hiệu mạnh mẽ cho sự tiếp diễn của xu hướng hiện tại. Khi mẫu hình Đường Tách Biệt xuất hiện, điều này cho thấy rằng lực mua hoặc lực bán vẫn còn mạnh mẽ và xu hướng chính có thể tiếp tục.

Hành động giao dịch:

- Mua vào (Xu hướng tăng): Khi mẫu hình Đường Tách Biệt xuất hiện trong một xu hướng tăng, nhà giao dịch nên xem xét mở các vị thế mua để tận dụng sự tiếp diễn của xu hướng tăng.

- Bán ra (Xu hướng giảm): Khi mẫu hình Đường Tách Biệt xuất hiện trong một xu hướng giảm, nhà giao dịch nên xem xét mở các vị thế bán để tận dụng sự tiếp diễn của xu hướng giảm.

Hình 4. Mẫu hình nến Đường Tách Biệt (Separating Lines)

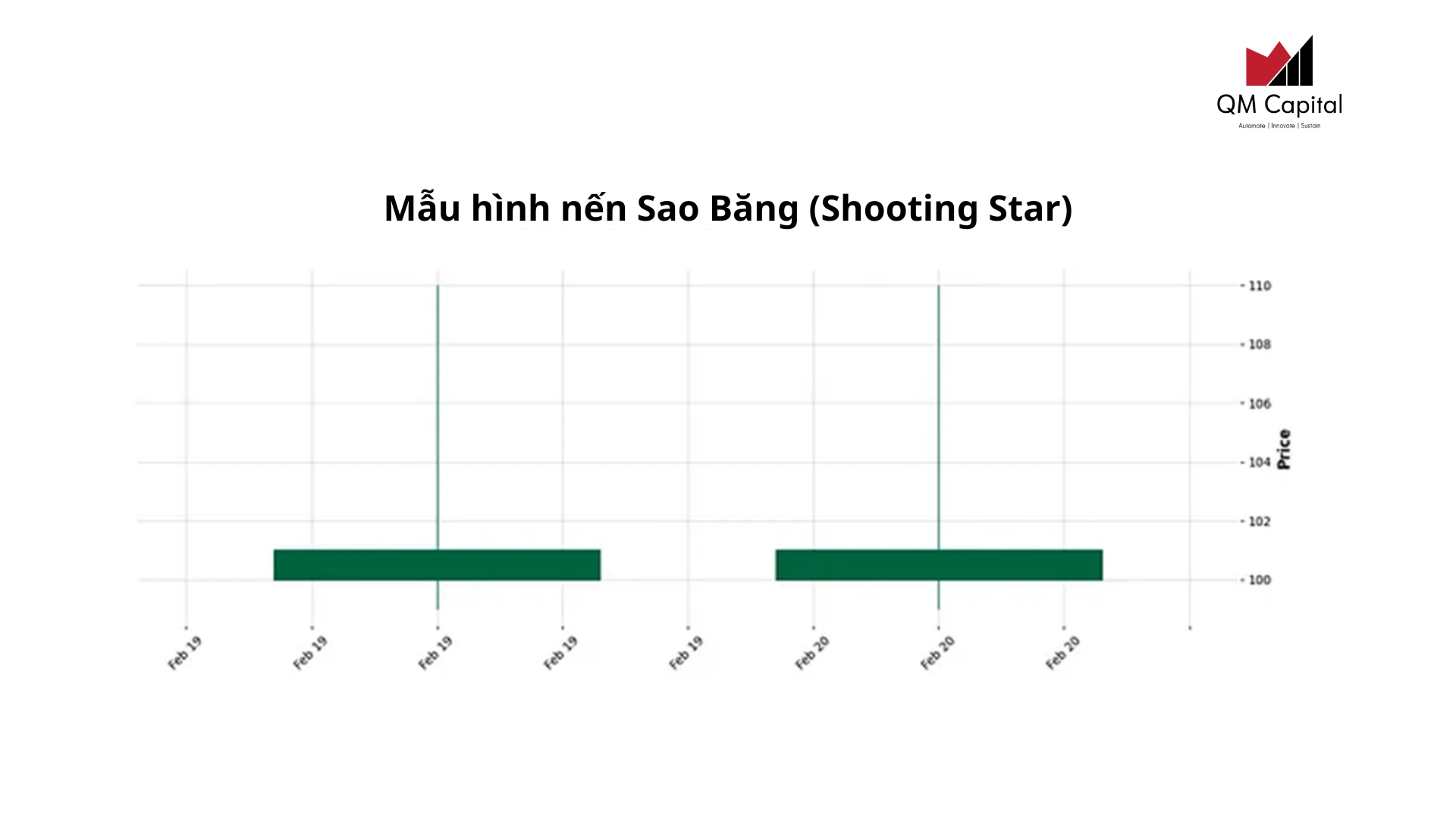

5. Mẫu hình nến Sao Băng (Shooting Star)

Mẫu hình nến Sao Băng là một mẫu hình đảo chiều giảm giá xuất hiện sau một xu hướng tăng. Nó trông giống như một cây nến Búa Ngược nhưng hình thành ở đỉnh của một xu hướng tăng. Mẫu hình này có thân nến nhỏ ở phía dưới, bóng nến trên dài và ít hoặc không có bóng nến dưới. Mẫu hình này cho thấy rằng người mua đã đẩy giá lên cao trong phiên giao dịch, nhưng người bán đã chiếm ưu thế và đẩy giá xuống gần mức mở cửa, báo hiệu một sự đảo chiều tiềm năng.

Cách nhận diện mẫu hình nến Sao Băng:

- Thân nến nhỏ ở phía dưới: Thân nến nhỏ, cho thấy giá mở cửa và giá đóng cửa gần nhau, thường gần mức giá thấp của phiên giao dịch.

- Bóng nến trên dài: Bóng nến trên dài, cho thấy giá đã bị đẩy lên cao trong phiên giao dịch nhưng sau đó đã bị đẩy xuống lại gần mức giá mở cửa.

- Ít hoặc không có bóng nến dưới: Điều này thể hiện rằng giá thấp nhất của phiên giao dịch không chênh lệch nhiều so với giá mở cửa và giá đóng cửa.

Ý nghĩa và hành động giao dịch:

- Sự đảo chiều giảm giá: Mẫu hình nến Sao Băng cho thấy rằng mặc dù người mua đã cố gắng đẩy giá lên, người bán đã kháng cự mạnh mẽ và đẩy giá xuống gần mức mở cửa. Điều này báo hiệu rằng áp lực bán có thể đang tăng lên và xu hướng tăng hiện tại có thể đảo chiều.

- Tín hiệu mạnh hơn khi xuất hiện ở đỉnh xu hướng tăng: Khi Sao Băng xuất hiện ở đỉnh của một xu hướng tăng, nó có thể là tín hiệu mạnh mẽ cho thấy xu hướng tăng đã kết thúc và một xu hướng giảm mới có thể bắt đầu.

Hành động giao dịch:

- Bán ra: Khi mẫu hình nến Sao Băng xuất hiện sau một xu hướng tăng mạnh, nhà giao dịch nên xem xét mở các vị thế bán. Sự xuất hiện của mẫu hình này cho thấy áp lực bán đang gia tăng và có thể báo hiệu sự đảo chiều giảm giá.

- Xác nhận thêm: Để tăng cường tín hiệu của Sao Băng, nhà giao dịch có thể chờ đợi sự xác nhận từ các phiên giao dịch tiếp theo. Nếu giá tiếp tục giảm sau mẫu hình Sao Băng, điều này sẽ củng cố thêm tín hiệu bán.

Hình 5. Mẫu hình nến Sao Băng (Shooting Star)

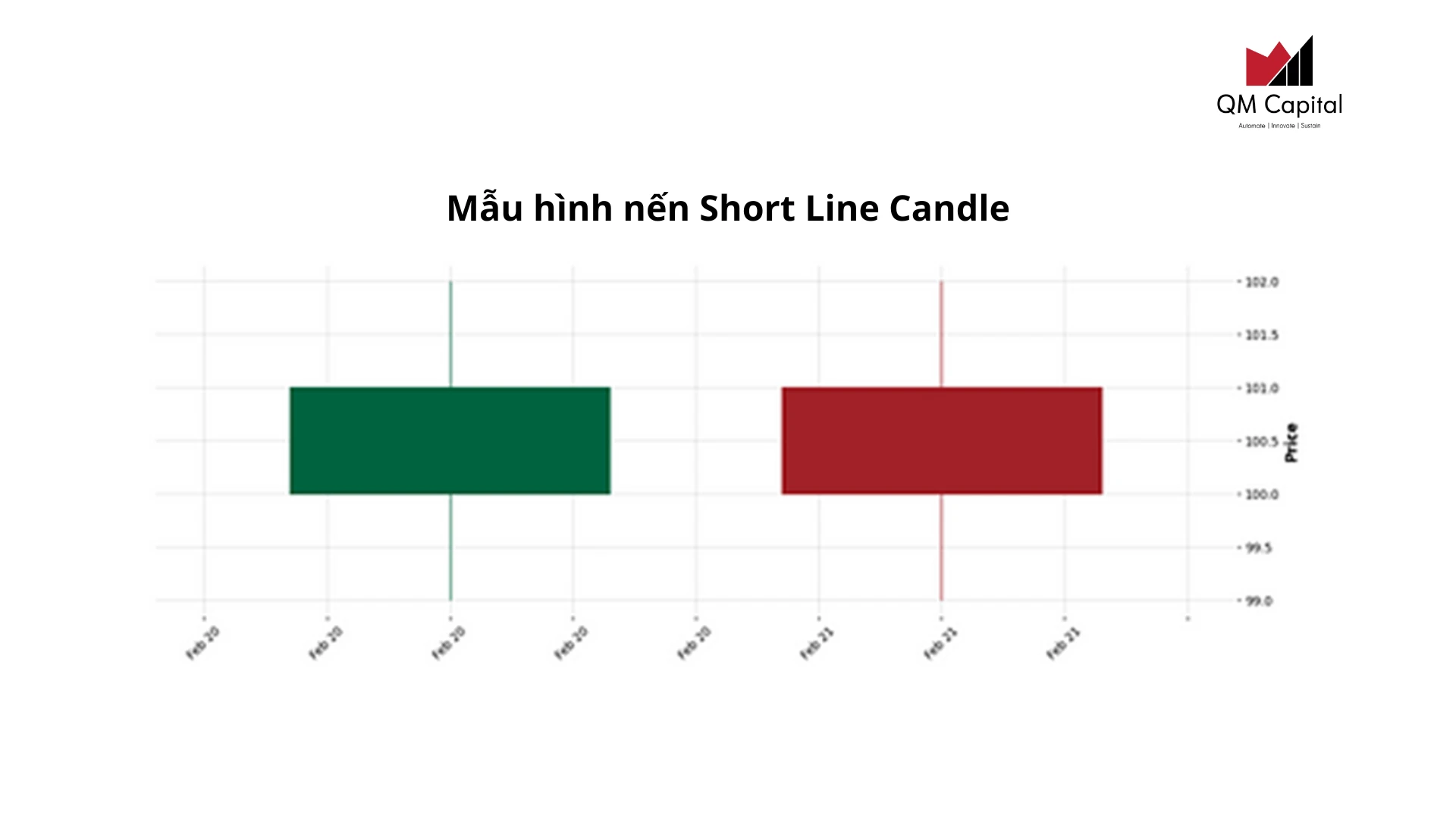

6. Mẫu hình nến Short Line Candle

Mẫu hình nến Short Line Candle là một mẫu hình nến có thân nhỏ và bóng nến ngắn, biểu thị một giai đoạn củng cố hoặc biến động giá nhỏ. Mẫu hình này tự thân không chỉ ra xu hướng mạnh mẽ theo hướng nào, nhưng có thể quan trọng khi là một phần của các mẫu hình nến khác hoặc khi xác nhận các mức hỗ trợ hoặc kháng cự.

Cách nhận diện mẫu hình nến Short Line Candle:

Thân nến nhỏ:

- Giá mở cửa và giá đóng cửa gần nhau, tạo thành một thân nến nhỏ.

- Thân nến nhỏ cho thấy sự biến động giá hạn chế trong phiên giao dịch.

Bóng nến ngắn:

- Cả bóng nến trên và bóng nến dưới đều ngắn, cho thấy giá cao nhất và thấp nhất của phiên giao dịch không chênh lệch nhiều so với giá mở cửa và đóng cửa.

- Điều này biểu thị một giai đoạn biến động giá thấp hoặc sự củng cố.

Ý nghĩa giao dịch:

- Giai đoạn củng cố: Mẫu hình nến Short Line Candle cho thấy rằng thị trường đang trải qua một giai đoạn củng cố hoặc biến động giá nhỏ. Điều này có thể xảy ra sau một giai đoạn biến động mạnh hoặc trước khi có một sự bứt phá giá mới.

- Tầm quan trọng trong bối cảnh: Mặc dù Short Line Candle tự thân không chỉ ra xu hướng mạnh mẽ, nó có thể trở nên quan trọng khi là một phần của các mẫu hình nến khác hoặc khi xác nhận các mức hỗ trợ hoặc kháng cự.

Hành động giao dịch:

- Xác nhận từ các mẫu hình khác: Nhà giao dịch nên chú ý đến Short Line Candle khi nó xuất hiện trong bối cảnh của các mẫu hình nến khác. Ví dụ, nó có thể là một phần của mẫu hình tiếp diễn hoặc đảo chiều.

- Sử dụng hỗ trợ và kháng cự: Short Line Candle có thể giúp xác nhận các mức hỗ trợ hoặc kháng cự khi nó xuất hiện gần các mức này. Nhà giao dịch có thể sử dụng thông tin này để đưa ra các quyết định giao dịch chính xác hơn.

Hình 6. Mẫu hình nến Short Line Candle

7. Mẫu hình nến Spinning Top

Mẫu hình nến Spinning Top là một mẫu hình nến có thân nhỏ và bóng nến trên và dưới dài, biểu thị sự do dự trong thị trường. Độ dài của bóng nến cho thấy rằng cả người mua và người bán đều hoạt động mạnh mẽ, nhưng không bên nào chiếm được ưu thế. Spinning Top rất quan trọng để báo hiệu các khả năng đảo chiều hoặc tiếp diễn trong thị trường.

Cách nhận diện mẫu hình nến Spinning Top:

Thân nến nhỏ:

- Giá mở cửa và giá đóng cửa gần nhau, tạo thành một thân nến nhỏ.

- Thân nến nhỏ cho thấy sự biến động giá hạn chế trong phiên giao dịch.

Bóng nến trên và dưới dài:

- Cả bóng nến trên và bóng nến dưới đều dài, cho thấy giá cao nhất và thấp nhất của phiên giao dịch chênh lệch đáng kể so với giá mở cửa và đóng cửa.

- Điều này biểu thị rằng cả người mua và người bán đều đã cố gắng đẩy giá theo hướng của mình nhưng không thể chiếm ưu thế.

Ý nghĩa và hành động giao dịch:

Sự do dự trong thị trường: Mẫu hình nến Spinning Top cho thấy sự do dự trong tâm lý thị trường. Cả người mua và người bán đều hoạt động mạnh mẽ, nhưng không bên nào chiếm được ưu thế, dẫn đến sự không chắc chắn về hướng đi của giá.

- Tín hiệu đảo chiều hoặc tiếp diễn: Mẫu hình này có thể báo hiệu sự đảo chiều hoặc tiếp diễn của xu hướng hiện tại, tùy thuộc vào ngữ cảnh xuất hiện của nó trong biểu đồ.

Đảo chiều: Khi Spinning Top xuất hiện sau một xu hướng tăng hoặc giảm mạnh, nó có thể báo hiệu sự đảo chiều tiềm năng.

Tiếp diễn: Khi Spinning Top xuất hiện trong một giai đoạn biến động ngang, nó có thể báo hiệu sự tiếp diễn của xu hướng hiện tại.

Hành động giao dịch:

- Chờ xác nhận: Nhà giao dịch nên chờ đợi sự xác nhận từ các phiên giao dịch tiếp theo để xác định xu hướng tiềm năng. Sự xác nhận này có thể đến từ một cây nến tăng mạnh hoặc giảm mạnh theo sau mẫu hình Spinning Top.

- Mua vào hoặc bán ra: Nếu có sự xác nhận về một xu hướng tăng sau mẫu hình Spinning Top, nhà giao dịch có thể mở các vị thế mua. Ngược lại, nếu có sự xác nhận về một xu hướng giảm, nhà giao dịch có thể mở các vị thế bán.

Hình 7. Mẫu hình nến Spinning Top

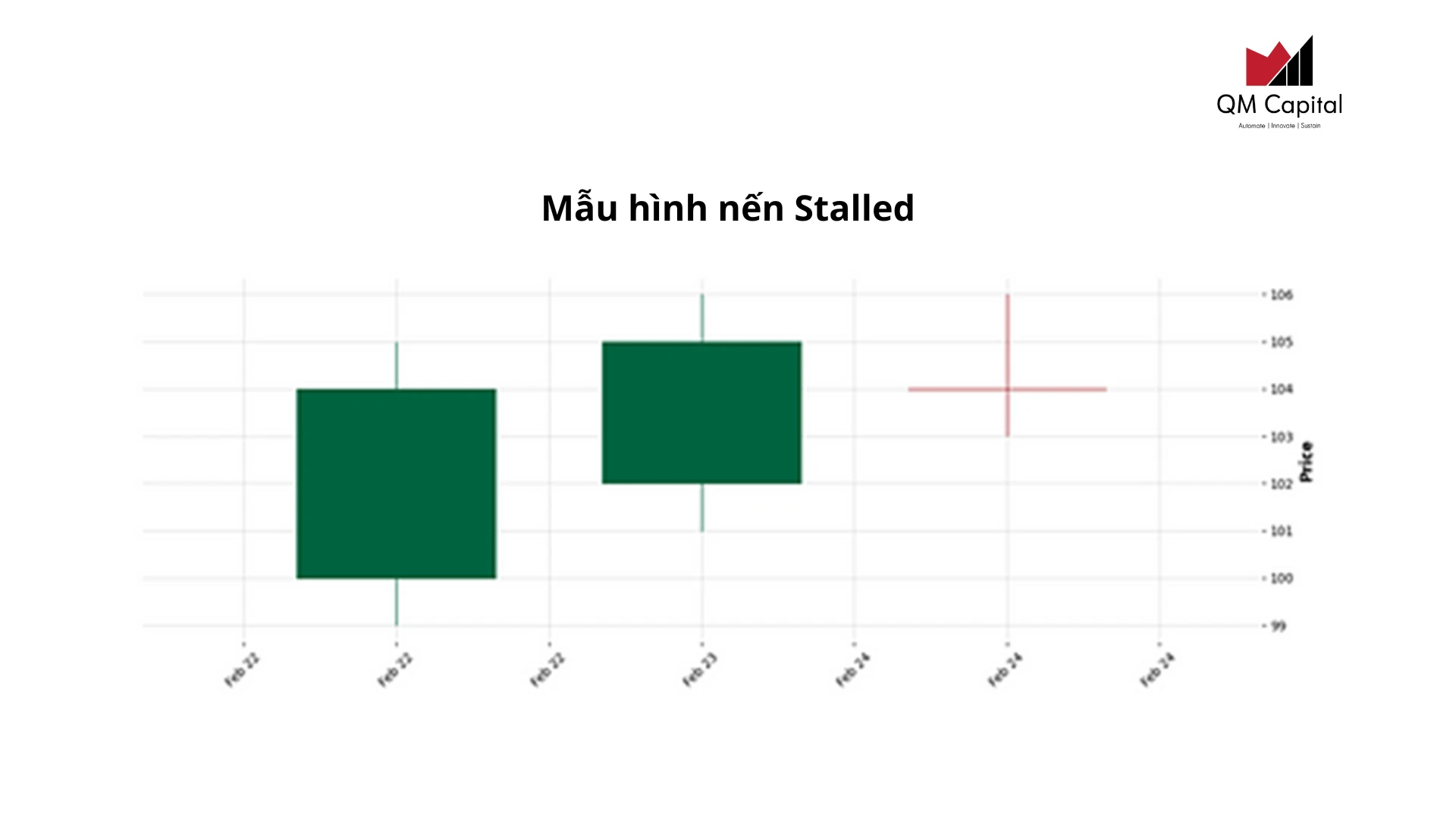

8. Mẫu hình nến Stalled

Mẫu hình nến Stalled là một mẫu hình đảo chiều giảm giá xuất hiện trong một xu hướng tăng. Mẫu hình này được đặc trưng bởi ba cây nến trắng (hoặc xanh) liên tiếp, mỗi cây có thân nhỏ hơn cây trước đó. Cây nến thứ ba trong mẫu hình thường là một cây nến Doji hoặc Spinning Top, cho thấy sự mất đà và khả năng do dự của người mua, gợi ý một sự đảo chiều tiềm năng của xu hướng tăng.

Cách nhận diện mẫu hình nến Stalled:

Ba cây nến trắng (hoặc xanh) liên tiếp:

- Xuất hiện trong một xu hướng tăng rõ ràng.

- Ba cây nến này có thân ngày càng nhỏ hơn, cho thấy lực mua đang suy yếu dần.

Cây nến thứ ba (Doji hoặc Spinning Top):

- Là một cây nến Doji hoặc Spinning Top, có thân nhỏ và bóng nến dài.

- Thể hiện sự do dự và mất đà của người mua.

Ý nghĩa và hành động giao dịch:

- Sự mất đà và do dự: Mẫu hình nến Stalled cho thấy rằng mặc dù xu hướng tăng vẫn đang diễn ra, lực mua đang suy yếu và người mua bắt đầu do dự. Sự xuất hiện của cây nến Doji hoặc Spinning Top cuối cùng cho thấy sự mất đà và khả năng đảo chiều.

- Tín hiệu đảo chiều giảm giá: Mẫu hình này là một tín hiệu mạnh mẽ cho sự đảo chiều từ xu hướng tăng sang xu hướng giảm. Khi mẫu hình Stalled xuất hiện, điều này cho thấy rằng lực mua đã suy yếu và xu hướng tăng có thể sắp kết thúc.

Hành động giao dịch:

- Bán ra: Khi mẫu hình nến Stalled xuất hiện trong một xu hướng tăng mạnh, nhà giao dịch nên xem xét mở các vị thế bán để tận dụng sự đảo chiều giảm giá tiềm năng.

- Xác nhận thêm: Để tăng cường tín hiệu của Stalled, nhà giao dịch có thể chờ đợi sự xác nhận từ các phiên giao dịch tiếp theo. Nếu giá tiếp tục giảm sau mẫu hình Stalled, điều này sẽ củng cố thêm tín hiệu bán.

Hình 8. Mẫu hình nến Stalled

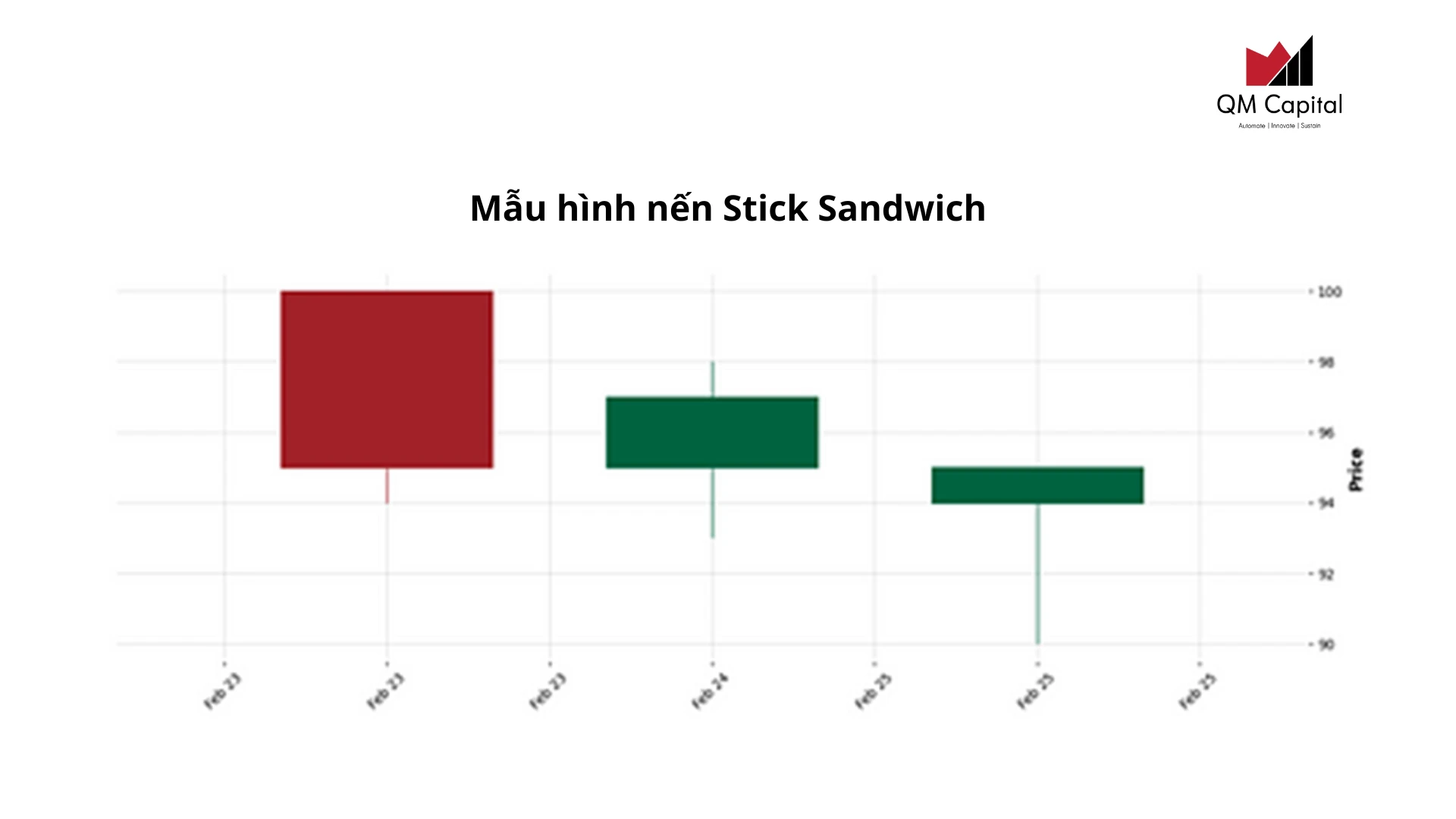

9. Mẫu hình nến Stick Sandwich

Mẫu hình nến Stick Sandwich là một mẫu hình đảo chiều tăng giá xuất hiện ở cuối một xu hướng giảm. Mẫu hình này bao gồm ba cây nến: hai cây nến đen (hoặc đỏ) với một cây nến trắng (hoặc xanh) ở giữa. Cả hai cây nến đen đóng cửa ở mức giá tương tự hoặc gần giống nhau, trong khi cây nến trắng đóng cửa cao hơn so với hai cây nến đen. Mẫu hình này gợi ý một sự đảo chiều tăng giá tiềm năng.

Cách nhận diện mẫu hình nến Stick Sandwich:

Cây nến đen đầu tiên:

- Xuất hiện trong một xu hướng giảm rõ ràng.

- Là một cây nến đen (hoặc đỏ), cho thấy lực bán mạnh mẽ và tiếp tục đẩy giá xuống thấp hơn.

Cây nến trắng ở giữa:

- Xuất hiện sau cây nến đen đầu tiên.

- Là một cây nến trắng (hoặc xanh), đóng cửa cao hơn so với cây nến đen đầu tiên, cho thấy sự xuất hiện của lực mua và sự đảo chiều tạm thời.

Cây nến đen thứ hai:

- Xuất hiện sau cây nến trắng.

- Là một cây nến đen (hoặc đỏ), đóng cửa ở mức giá tương tự hoặc gần giống như cây nến đen đầu tiên.

Ý nghĩa giao dịch:

- Sự đảo chiều tăng giá: Mẫu hình nến Stick Sandwich cho thấy rằng mặc dù xu hướng giảm đã chiếm ưu thế, sự xuất hiện của cây nến trắng ở giữa và đóng cửa cao hơn hai cây nến đen gợi ý rằng lực mua đang dần chiếm ưu thế. Điều này có thể báo hiệu sự kết thúc của xu hướng giảm và bắt đầu một xu hướng tăng mới.

- Tín hiệu mạnh mẽ: Mẫu hình này là một tín hiệu mạnh mẽ cho sự đảo chiều từ xu hướng giảm sang xu hướng tăng. Khi mẫu hình Stick Sandwich xuất hiện, điều này cho thấy khả năng cao xu hướng giảm đã kết thúc và một xu hướng tăng mới có thể bắt đầu.

Hành động giao dịch:

- Mua vào: Khi mẫu hình nến Stick Sandwich xuất hiện sau một xu hướng giảm mạnh, nhà giao dịch nên xem xét mở các vị thế mua để tận dụng sự đảo chiều tăng giá tiềm năng.

- Xác nhận thêm: Để tăng cường tín hiệu của Stick Sandwich, nhà giao dịch có thể chờ đợi sự xác nhận từ các phiên giao dịch tiếp theo. Nếu giá tiếp tục tăng sau mẫu hình Stick Sandwich, điều này sẽ củng cố thêm tín hiệu mua.

Hình 9. Mẫu hình nến Stick Sandwich

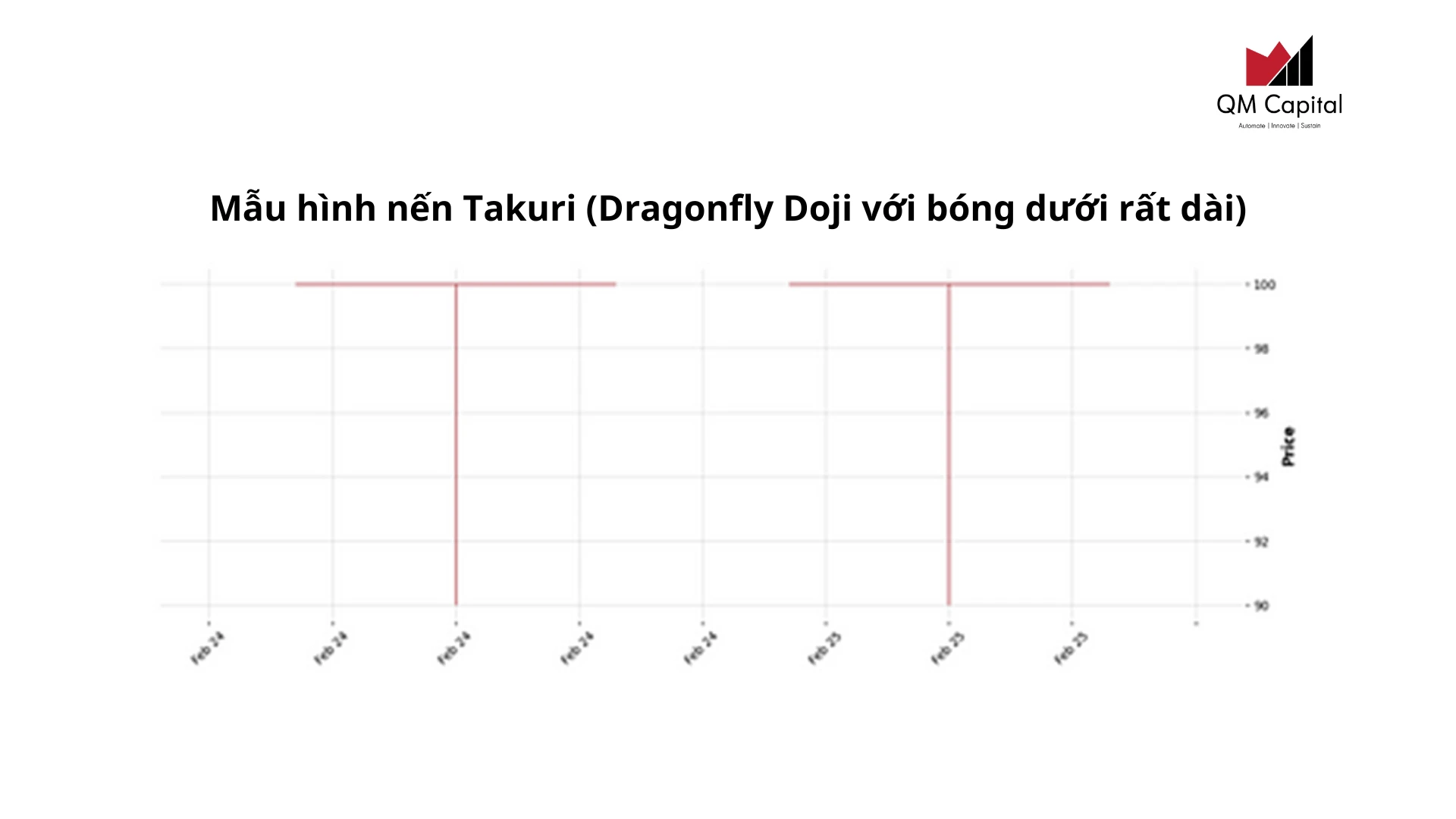

10. Mẫu hình nến Takuri (Dragonfly Doji với bóng dưới rất dài)

Khái niệm: Mẫu hình nến Takuri, hay còn gọi là Dragonfly Doji với bóng dưới rất dài, là một mẫu hình đảo chiều tăng giá xuất hiện ở đáy của các xu hướng giảm. Mẫu hình này có đặc điểm là bóng dưới rất dài và bóng trên nhỏ hoặc không có, chỉ ra rằng trong suốt phiên giao dịch, giá đã bị đẩy xuống thấp đáng kể nhưng sau đó đóng cửa gần với giá mở cửa, gợi ý sự quan tâm mua mạnh mẽ ở các mức giá thấp hơn.

Cách nhận diện mẫu hình nến Takuri:

Thân nến nhỏ hoặc không có:

- Giá mở cửa và giá đóng cửa gần như bằng nhau, tạo thành một thân nến rất nhỏ hoặc không có thân nến.

- Điều này thể hiện sự do dự trong thị trường tại mức giá thấp.

Bóng nến dưới rất dài:

- Bóng nến dưới rất dài, cho thấy giá đã bị đẩy xuống thấp đáng kể trong phiên giao dịch.

- Điều này biểu thị rằng lực bán đã đẩy giá xuống nhưng lực mua đã xuất hiện mạnh mẽ và đẩy giá trở lại gần mức mở cửa.

Bóng nến trên nhỏ hoặc không có:

- Không có hoặc chỉ có một bóng nến trên nhỏ, cho thấy giá cao nhất của phiên giao dịch không chênh lệch nhiều so với giá mở cửa và đóng cửa.

Ý nghĩa giao dịch:

- Sự quan tâm mua mạnh mẽ: Mẫu hình nến Takuri cho thấy rằng mặc dù giá đã bị đẩy xuống thấp đáng kể, lực mua mạnh mẽ đã xuất hiện và đẩy giá trở lại gần mức mở cửa. Điều này chỉ ra rằng các nhà đầu tư đã sẵn sàng mua vào ở các mức giá thấp hơn, gợi ý một sự đảo chiều tăng giá tiềm năng.

- Tín hiệu đảo chiều tăng giá: Mẫu hình này là một tín hiệu mạnh mẽ cho sự đảo chiều từ xu hướng giảm sang xu hướng tăng. Khi mẫu hình Takuri xuất hiện, điều này cho thấy rằng lực bán đã suy yếu và lực mua đã chiếm ưu thế, báo hiệu một xu hướng tăng mới có thể bắt đầu.

Hành động giao dịch:

- Mua vào: Khi mẫu hình nến Takuri xuất hiện sau một xu hướng giảm mạnh, nhà giao dịch nên xem xét mở các vị thế mua để tận dụng sự đảo chiều tăng giá tiềm năng.

- Xác nhận thêm: Để tăng cường tín hiệu của Takuri, nhà giao dịch có thể chờ đợi sự xác nhận từ các phiên giao dịch tiếp theo. Nếu giá tiếp tục tăng sau mẫu hình Takuri, điều này sẽ củng cố thêm tín hiệu mua.

Hình 10. Mẫu hình nến Takuri (Dragonfly Doji với bóng dưới rất dài)

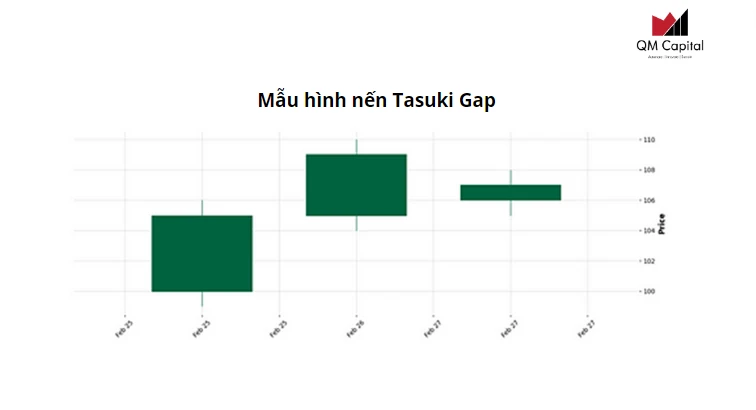

11. Mẫu hình nến Tasuki Gap

Mẫu hình nến Tasuki Gap là một mẫu hình tiếp diễn xuất hiện trong cả xu hướng tăng và xu hướng giảm. Trong một xu hướng tăng, mẫu hình này bao gồm một cây nến trắng (hoặc xanh) theo sau là một cây nến trắng khác với một khoảng trống tăng giá, và sau đó là một cây nến đen (hoặc đỏ) lấp đầy một phần khoảng trống nhưng không đóng cửa hoàn toàn, cho thấy sự tiếp diễn của xu hướng tăng. Phiên bản xu hướng giảm của mẫu hình này bao gồm các cây nến đen và một cây nến trắng với khoảng trống giảm giá.

Cách nhận diện mẫu hình nến Tasuki Gap:

Trong xu hướng tăng:

- Cây nến trắng đầu tiên: Xuất hiện trong một xu hướng tăng rõ ràng, là một cây nến trắng (hoặc xanh) dài, cho thấy lực mua mạnh mẽ.

- Cây nến trắng thứ hai: Có khoảng trống tăng giá so với cây nến trắng đầu tiên, tiếp tục cho thấy lực mua mạnh.

- Cây nến đen thứ ba: Xuất hiện sau cây nến trắng thứ hai, lấp đầy một phần khoảng trống nhưng không đóng cửa hoàn toàn khoảng trống này. Điều này cho thấy sự điều chỉnh nhẹ nhưng lực mua vẫn chiếm ưu thế.

Trong xu hướng giảm:

- Cây nến đen đầu tiên: Xuất hiện trong một xu hướng giảm rõ ràng, là một cây nến đen (hoặc đỏ) dài, cho thấy lực bán mạnh mẽ.

- Cây nến đen thứ hai: Có khoảng trống giảm giá so với cây nến đen đầu tiên, tiếp tục cho thấy lực bán mạnh.

- Cây nến trắng thứ ba: Xuất hiện sau cây nến đen thứ hai, lấp đầy một phần khoảng trống nhưng không đóng cửa hoàn toàn khoảng trống này. Điều này cho thấy sự điều chỉnh nhẹ nhưng lực bán vẫn chiếm ưu thế.

Ý nghĩa giao dịch:

- Tiếp diễn xu hướng hiện tại: Mẫu hình nến Tasuki Gap cho thấy rằng mặc dù có sự điều chỉnh nhẹ, lực mua (trong xu hướng tăng) hoặc lực bán (trong xu hướng giảm) vẫn chiếm ưu thế và xu hướng hiện tại có khả năng tiếp diễn.

- Xác nhận sự tiếp diễn: Mẫu hình này là một tín hiệu mạnh mẽ cho sự tiếp diễn của xu hướng hiện tại. Khi mẫu hình Tasuki Gap xuất hiện, điều này cho thấy rằng xu hướng hiện tại vẫn còn mạnh mẽ và có khả năng tiếp tục.

Hành động giao dịch:

Trong xu hướng tăng:

- Mua vào: Khi mẫu hình nến Tasuki Gap xuất hiện trong một xu hướng tăng, nhà giao dịch nên xem xét mở các vị thế mua để tận dụng sự tiếp diễn của xu hướng tăng.

Trong xu hướng giảm:

- Bán ra: Khi mẫu hình nến Tasuki Gap xuất hiện trong một xu hướng giảm, nhà giao dịch nên xem xét mở các vị thế bán để tận dụng sự tiếp diễn của xu hướng giảm.

Hình 11. Mẫu hình nến Tasuki Gap

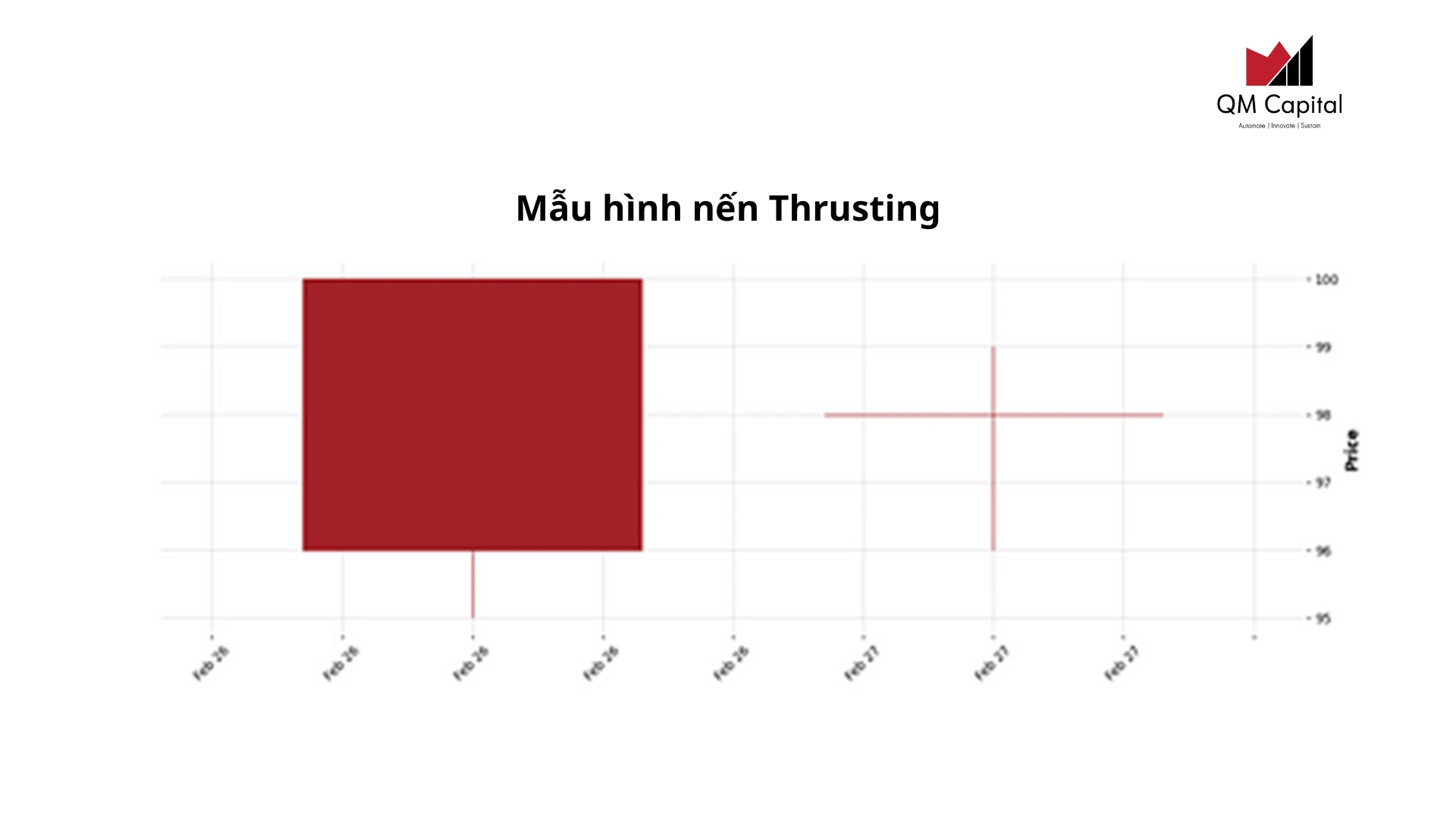

12. Mẫu hình nến Thrusting

Khái niệm: Mẫu hình nến Thrusting là một mẫu hình tiếp diễn giảm giá xuất hiện trong một xu hướng giảm. Mẫu hình này bao gồm hai cây nến: cây nến đầu tiên là một cây nến đen (hoặc đỏ) dài, tiếp theo là một cây nến đen nhỏ hơn mở cửa trong thân của cây nến đầu tiên và đóng cửa trên mức giữa nhưng dưới mức cao của cây nến đầu tiên. Mẫu hình này gợi ý rằng lực bán vẫn chiếm ưu thế mặc dù có áp lực mua nhẹ.

Cách nhận diện mẫu hình nến Thrusting:

Cây nến đen dài đầu tiên:

- Xuất hiện trong một xu hướng giảm rõ ràng.

- Là một cây nến đen (hoặc đỏ) dài, cho thấy lực bán mạnh mẽ và tiếp tục đẩy giá xuống thấp hơn.

Cây nến đen nhỏ hơn thứ hai:

- Xuất hiện sau cây nến đen đầu tiên.

- Mở cửa trong thân của cây nến đầu tiên và đóng cửa trên mức giữa nhưng dưới mức cao của cây nến đầu tiên.

- Thể hiện sự cố gắng của lực mua để đẩy giá lên nhưng không thể vượt qua được mức cao của cây nến đen đầu tiên.

Ý nghĩa giao dịch:

- Sự tiếp diễn của xu hướng giảm: Mẫu hình nến Thrusting cho thấy rằng mặc dù có sự cố gắng của lực mua để đẩy giá lên, lực bán vẫn chiếm ưu thế và xu hướng giảm có khả năng tiếp tục.

- Tín hiệu tiếp diễn giảm giá: Mẫu hình này là một tín hiệu mạnh mẽ cho sự tiếp diễn của xu hướng giảm. Khi mẫu hình Thrusting xuất hiện, điều này cho thấy rằng lực bán vẫn mạnh mẽ và xu hướng giảm có thể tiếp tục.

Hành động giao dịch:

- Bán ra: Khi mẫu hình nến Thrusting xuất hiện trong một xu hướng giảm mạnh, nhà giao dịch nên xem xét mở các vị thế bán để tận dụng sự tiếp diễn của xu hướng giảm.

- Xác nhận thêm: Để tăng cường tín hiệu của Thrusting, nhà giao dịch có thể chờ đợi sự xác nhận từ các phiên giao dịch tiếp theo. Nếu giá tiếp tục giảm sau mẫu hình Thrusting, điều này sẽ củng cố thêm tín hiệu bán.

Hình 12. Mẫu hình nến Thrusting

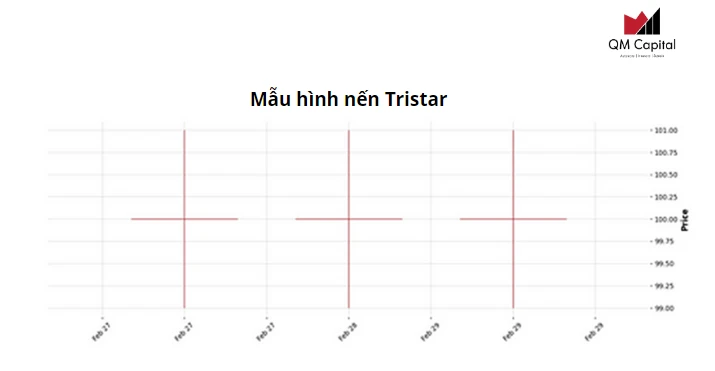

13. Mẫu hình nến Tristar

Mẫu hình nến Tristar là một mẫu hình đảo chiều hiếm gặp có thể xuất hiện ở đỉnh hoặc đáy của một xu hướng. Mẫu hình này được hình thành bởi ba cây nến Doji liên tiếp, biểu thị sự do dự cực độ trong thị trường. Mẫu hình này gợi ý một sự đảo chiều khi xuất hiện sau một xu hướng mạnh, chỉ ra một sự thay đổi tiềm năng trong tâm lý thị trường.

Cách nhận diện mẫu hình nến Tristar:

Ba cây nến Doji liên tiếp:

- Mỗi cây nến Doji có giá mở cửa và giá đóng cửa gần như bằng nhau, tạo thành thân nến rất nhỏ hoặc không có thân nến.

- Bóng nến trên và dưới của mỗi cây nến Doji có thể dài hoặc ngắn, cho thấy sự do dự trong thị trường.

Xuất hiện sau một xu hướng mạnh:

- Mẫu hình Tristar có thể xuất hiện ở đỉnh của một xu hướng tăng hoặc đáy của một xu hướng giảm.

- Xu hướng trước đó thường mạnh mẽ và rõ ràng, cho thấy sự biến động giá mạnh.

Ý nghĩa giao dịch:

- Sự do dự cực độ: Mẫu hình nến Tristar cho thấy sự do dự cực độ trong tâm lý thị trường, khi cả người mua và người bán đều không chiếm được ưu thế. Điều này thường xảy ra sau một xu hướng mạnh và biểu thị rằng thị trường có thể đang chuẩn bị cho một sự thay đổi.

- Tín hiệu đảo chiều: Mẫu hình này là một tín hiệu mạnh mẽ cho sự đảo chiều từ xu hướng tăng sang giảm hoặc từ xu hướng giảm sang tăng. Khi mẫu hình Tristar xuất hiện, điều này cho thấy rằng xu hướng hiện tại có thể đã kết thúc và một xu hướng mới có thể bắt đầu.

Hành động giao dịch:

- Chờ xác nhận: Nhà giao dịch nên chờ đợi sự xác nhận từ các phiên giao dịch tiếp theo để xác định xu hướng tiềm năng. Sự xác nhận này có thể đến từ một cây nến tăng mạnh hoặc giảm mạnh theo sau mẫu hình Tristar.

- Mua vào hoặc bán ra: Nếu có sự xác nhận về một xu hướng tăng sau mẫu hình Tristar xuất hiện ở đáy của xu hướng giảm, nhà giao dịch có thể mở các vị thế mua. Ngược lại, nếu có sự xác nhận về một xu hướng giảm sau mẫu hình Tristar xuất hiện ở đỉnh của xu hướng tăng, nhà giao dịch có thể mở các vị thế bán.

Hình 13. Mẫu hình nến Tristar

14. Mẫu hình nến Unique 3 River

Mẫu hình nến Unique 3 River là một mẫu hình đảo chiều tăng giá xuất hiện ở đáy của một xu hướng giảm. Mẫu hình này bắt đầu với một cây nến đen dài (hoặc đỏ) trong xu hướng giảm, tiếp theo là một cây nến đen nhỏ hơn với mức giá thấp hơn. Cây nến thứ ba là một cây nến trắng nhỏ (hoặc xanh) mở cửa trong thân của cây nến thứ hai và đóng cửa trên mức thấp của nó, gợi ý một sự đảo chiều xu hướng tiềm năng.

Cách nhận diện mẫu hình nến Unique 3 River:

Cây nến đen dài đầu tiên:

- Xuất hiện trong một xu hướng giảm rõ ràng.

- Là một cây nến đen dài (hoặc đỏ), cho thấy lực bán mạnh mẽ và tiếp tục đẩy giá xuống thấp hơn.

Cây nến đen nhỏ hơn thứ hai:

- Xuất hiện sau cây nến đen dài đầu tiên.

- Có mức giá thấp hơn so với cây nến đầu tiên, thể hiện sự tiếp tục của xu hướng giảm nhưng với lực bán giảm dần.

Cây nến trắng nhỏ (hoặc xanh) thứ ba:

- Xuất hiện sau cây nến đen thứ hai.

- Mở cửa trong thân của cây nến đen thứ hai và đóng cửa trên mức thấp của nó.

- Thể hiện lực mua bắt đầu xuất hiện và đẩy giá lên, gợi ý một sự đảo chiều tăng giá tiềm năng.

Ý nghĩa và hành động giao dịch:

- Sự xuất hiện của lực mua: Mẫu hình nến Unique 3 River cho thấy rằng lực bán đang suy yếu và lực mua bắt đầu xuất hiện. Điều này gợi ý rằng xu hướng giảm có thể đã cạn kiệt và một xu hướng tăng mới có thể bắt đầu.

- Tín hiệu đảo chiều tăng giá: Mẫu hình này là một tín hiệu mạnh mẽ cho sự đảo chiều từ xu hướng giảm sang xu hướng tăng. Khi mẫu hình Unique 3 River xuất hiện, điều này cho thấy rằng lực bán đã suy yếu và lực mua đã chiếm ưu thế, báo hiệu một xu hướng tăng mới có thể bắt đầu.

Hành động giao dịch:

- Mua vào: Khi mẫu hình nến Unique 3 River xuất hiện sau một xu hướng giảm mạnh, nhà giao dịch nên xem xét mở các vị thế mua để tận dụng sự đảo chiều tăng giá tiềm năng.

- Xác nhận thêm: Để tăng cường tín hiệu của Unique 3 River, nhà giao dịch có thể chờ đợi sự xác nhận từ các phiên giao dịch tiếp theo. Nếu giá tiếp tục tăng sau mẫu hình Unique 3 River, điều này sẽ củng cố thêm tín hiệu mua.

Hình 14. Mẫu hình nến Unique 3 River

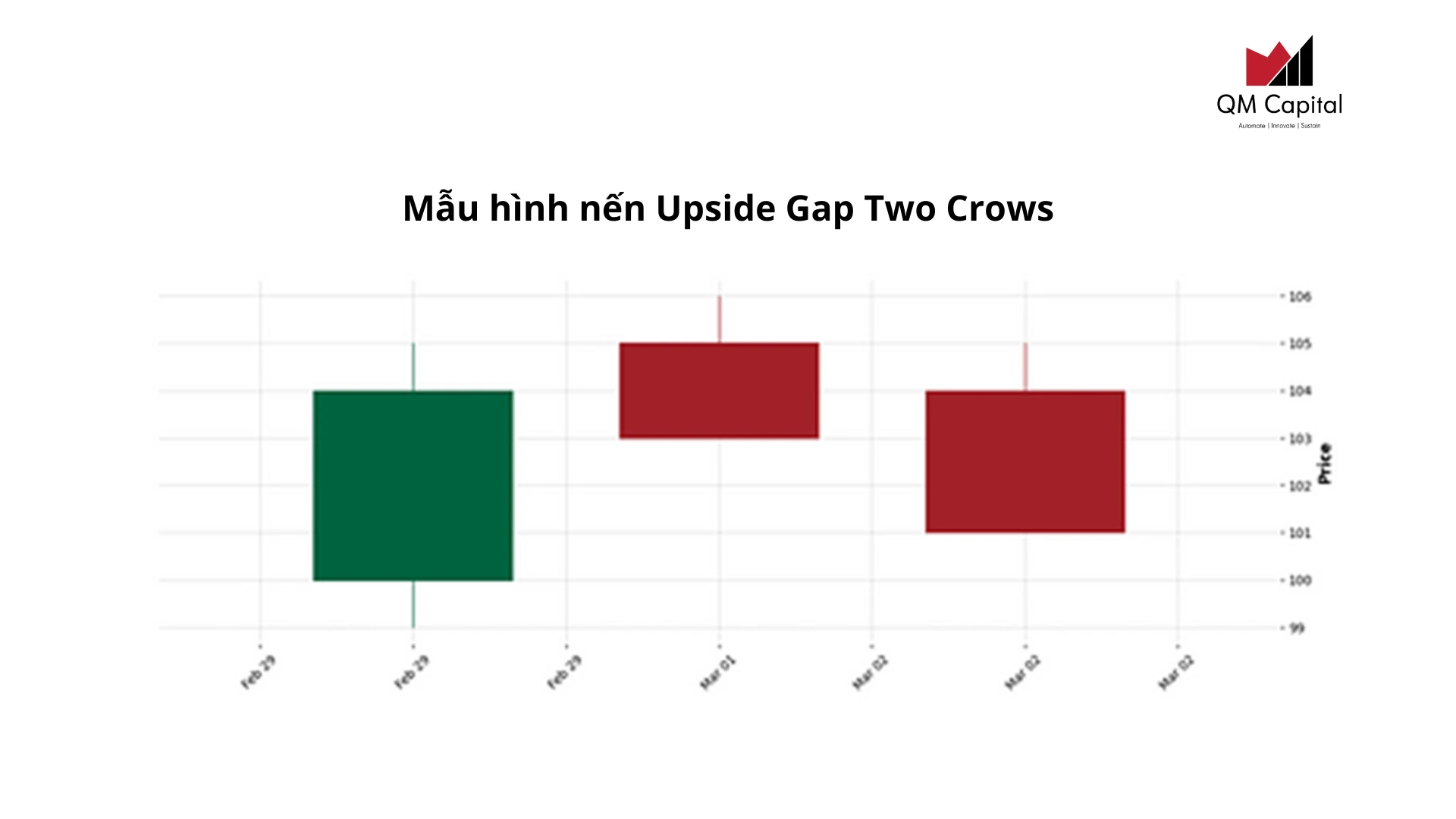

15. Mẫu hình nến Upside Gap Two Crows

Mẫu hình nến Upside Gap Two Crows là một mẫu hình đảo chiều giảm giá xuất hiện trong một xu hướng tăng. Mẫu hình này bắt đầu với một cây nến trắng dài (hoặc xanh), tiếp theo là một cây nến đen (hoặc đỏ) mở cửa với một khoảng trống tăng giá và lấp đầy một phần khoảng trống. Cây nến thứ ba là một cây nến đen khác mở cửa trong thân của cây nến thứ hai và đóng cửa trong thân của cây nến đầu tiên, biểu thị một sự thay đổi tiềm năng trong động lực thị trường.

Cách nhận diện mẫu hình nến Upside Gap Two Crows:

Cây nến trắng dài đầu tiên:

- Xuất hiện trong một xu hướng tăng rõ ràng.

- Là một cây nến trắng dài (hoặc xanh), cho thấy lực mua mạnh mẽ và tiếp tục đẩy giá lên cao hơn.

Cây nến đen thứ hai:

- Xuất hiện sau cây nến trắng đầu tiên.

- Mở cửa với một khoảng trống tăng giá so với cây nến trắng đầu tiên, nhưng sau đó đóng cửa trong thân của cây nến trắng này, lấp đầy một phần khoảng trống.

- Thể hiện lực bán bắt đầu xuất hiện và đẩy giá xuống.

Cây nến đen thứ ba:

- Xuất hiện sau cây nến đen thứ hai.

- Mở cửa trong thân của cây nến đen thứ hai và đóng cửa trong thân của cây nến trắng đầu tiên.

- Thể hiện lực bán tiếp tục đẩy giá xuống, gợi ý một sự đảo chiều giảm giá tiềm năng.

Ý nghĩa và hành động giao dịch:

- Sự thay đổi động lực: Mẫu hình nến Upside Gap Two Crows cho thấy sự thay đổi trong tâm lý thị trường từ tăng giá sang giảm giá. Sự xuất hiện của hai cây nến đen liên tiếp sau một cây nến trắng dài biểu thị sự yếu kém của lực mua và sự gia tăng của lực bán.

- Tín hiệu đảo chiều giảm giá: Mẫu hình này là một tín hiệu mạnh mẽ cho sự đảo chiều từ xu hướng tăng sang xu hướng giảm. Khi mẫu hình Upside Gap Two Crows xuất hiện, điều này cho thấy rằng lực mua đã suy yếu và lực bán đã chiếm ưu thế, báo hiệu một xu hướng giảm mới có thể bắt đầu.

Hành động giao dịch:

- Bán ra: Khi mẫu hình nến Upside Gap Two Crows xuất hiện sau một xu hướng tăng mạnh, nhà giao dịch nên xem xét mở các vị thế bán để tận dụng sự đảo chiều giảm giá tiềm năng.

- Xác nhận thêm: Để tăng cường tín hiệu của Upside Gap Two Crows, nhà giao dịch có thể chờ đợi sự xác nhận từ các phiên giao dịch tiếp theo. Nếu giá tiếp tục giảm sau mẫu hình Upside Gap Two Crows, điều này sẽ củng cố thêm tín hiệu bán.

Hình 15. Mẫu hình nến Upside Gap Two Crows

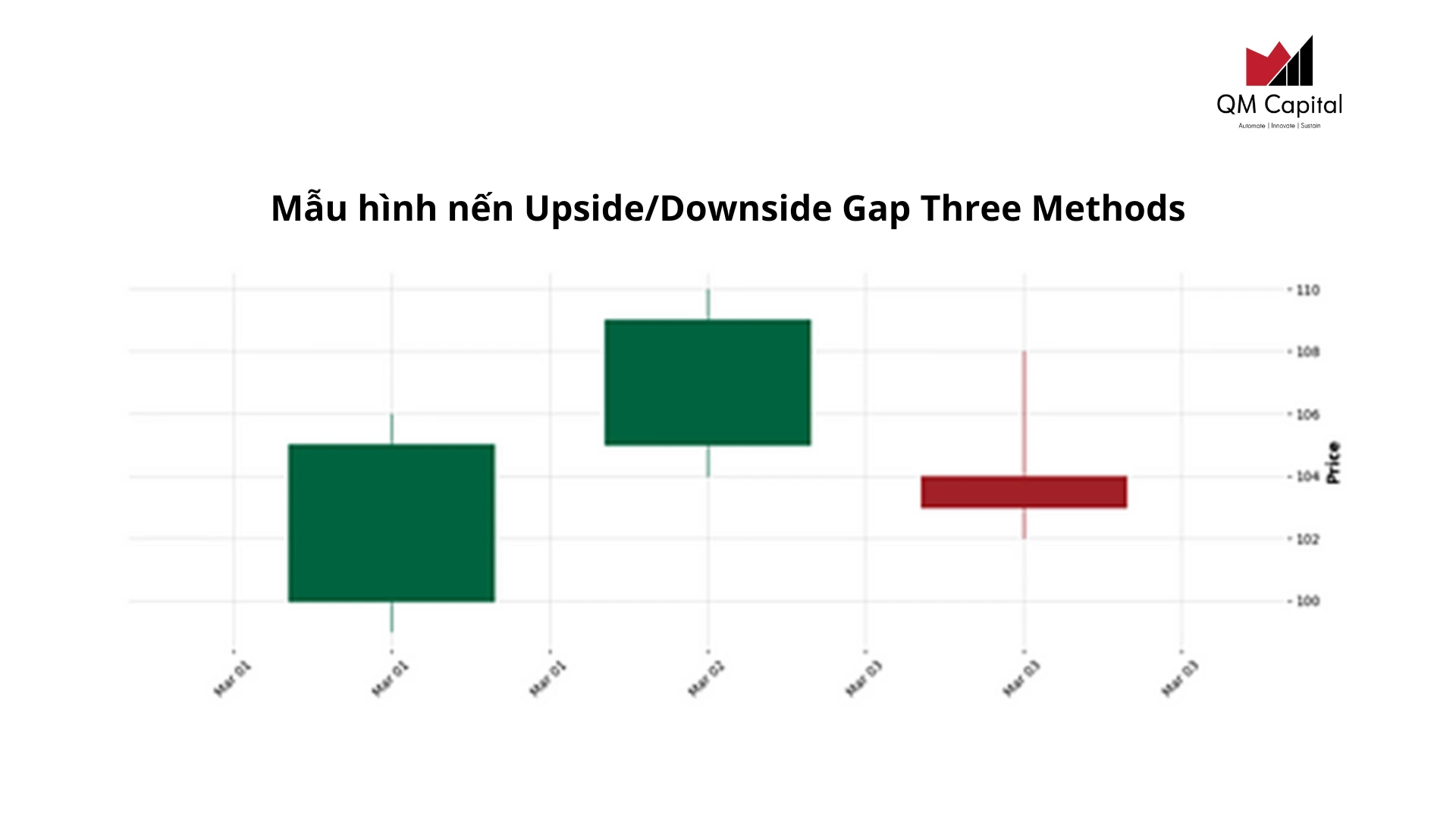

16. Mẫu hình nến Upside/Downside Gap Three Methods

Mẫu hình nến Upside/Downside Gap Three Methods là một mẫu hình tiếp diễn xuất hiện trong cả xu hướng tăng và xu hướng giảm. Trong một xu hướng tăng, mẫu hình này bắt đầu với một cây nến trắng dài (hoặc xanh), tiếp theo là một cây nến trắng khác với một khoảng trống tăng giá. Cây nến thứ ba là một cây nến đen (hoặc đỏ) mở cửa cao hơn nhưng đóng cửa trong khoảng trống, xác nhận xu hướng tăng. Trong một xu hướng giảm, màu sắc và khoảng trống sẽ được đảo ngược nhưng với cùng ý nghĩa tiếp diễn.

Cách nhận diện mẫu hình nến Upside/Downside Gap Three Methods:

Trong xu hướng tăng:

- Cây nến trắng đầu tiên: Xuất hiện trong một xu hướng tăng rõ ràng, là một cây nến trắng dài (hoặc xanh), cho thấy lực mua mạnh mẽ.

- Cây nến trắng thứ hai: Có một khoảng trống tăng giá so với cây nến trắng đầu tiên, tiếp tục cho thấy lực mua mạnh mẽ.

- Cây nến đen thứ ba: Xuất hiện sau cây nến trắng thứ hai, mở cửa cao hơn nhưng đóng cửa trong khoảng trống, xác nhận rằng xu hướng tăng sẽ tiếp tục.

Trong xu hướng giảm:

- Cây nến đen đầu tiên: Xuất hiện trong một xu hướng giảm rõ ràng, là một cây nến đen dài (hoặc đỏ), cho thấy lực bán mạnh mẽ.

- Cây nến đen thứ hai: Có một khoảng trống giảm giá so với cây nến đen đầu tiên, tiếp tục cho thấy lực bán mạnh mẽ.

- Cây nến trắng thứ ba: Xuất hiện sau cây nến đen thứ hai, mở cửa thấp hơn nhưng đóng cửa trong khoảng trống, xác nhận rằng xu hướng giảm sẽ tiếp tục.

Ý nghĩa và hành động giao dịch:

- Tiếp diễn xu hướng hiện tại: Mẫu hình nến Upside/Downside Gap Three Methods cho thấy rằng xu hướng hiện tại sẽ tiếp diễn sau một giai đoạn củng cố ngắn. Mẫu hình này giúp nhà giao dịch xác nhận rằng lực mua (trong xu hướng tăng) hoặc lực bán (trong xu hướng giảm) vẫn chiếm ưu thế.

- Xác nhận sự tiếp diễn: Mẫu hình này là một tín hiệu mạnh mẽ cho sự tiếp diễn của xu hướng hiện tại. Khi mẫu hình Upside/Downside Gap Three Methods xuất hiện, điều này cho thấy rằng xu hướng hiện tại vẫn còn mạnh mẽ và có khả năng tiếp tục.

Hành động giao dịch:

Trong xu hướng tăng:

- Mua vào: Khi mẫu hình nến Upside Gap Three Methods xuất hiện trong một xu hướng tăng, nhà giao dịch nên xem xét mở các vị thế mua để tận dụng sự tiếp diễn của xu hướng tăng.

Trong xu hướng giảm:

- Bán ra: Khi mẫu hình nến Downside Gap Three Methods xuất hiện trong một xu hướng giảm, nhà giao dịch nên xem xét mở các vị thế bán để tận dụng sự tiếp diễn của xu hướng giảm.

Hình 16. Mẫu hình nến Upside/Downside Gap Three Methods

4. Thách thức và Hạn chế

1. Biến đổi trong diễn giải:

Mẫu hình nến có thể được diễn giải khác nhau bởi từng cá nhân, dẫn đến các quyết định giao dịch không nhất quán. Sự khác biệt trong cách nhìn nhận và phân tích các mẫu hình nến có thể làm giảm tính khách quan và độ tin cậy trong việc dự đoán xu hướng thị trường.

2. Nhạy cảm với nhiễu thị trường:

Trong bối cảnh biến động thị trường, các mẫu hình nến có thể phát ra tín hiệu sai lệch, dẫn đến các giao dịch không chính xác. Những sự kiện gây ra sự thay đổi giá đột ngột có thể làm giảm độ chính xác của các mẫu hình nến và khiến chúng khó sử dụng trong các tình huống thực tế.

3. Giá trị dự đoán có điều kiện:

Tính dự đoán của các mẫu hình nến phụ thuộc vào điều kiện cụ thể và cần có sự xác nhận từ các chỉ báo kỹ thuật khác hoặc phân tích cơ bản để củng cố độ chính xác. Việc dựa vào mẫu hình nến một cách độc lập có thể dẫn đến những quyết định giao dịch không chính xác nếu thiếu sự hỗ trợ từ các yếu tố phân tích khác.

4. Nguy cơ quá khớp dữ liệu:

Sự phụ thuộc nhiều vào các mẫu hình trong dữ liệu lịch sử để dự đoán thị trường có nguy cơ dẫn đến việc quá khớp. Khi các mô hình được tinh chỉnh quá mức với dữ liệu quá khứ, chúng có thể thiếu khả năng thích ứng và chính xác trong giao dịch thực tế. Điều này làm giảm khả năng áp dụng hiệu quả của các mẫu hình nến trong các điều kiện thị trường thay đổi.

Chuỗi bài viết “61 mẫu hình nến trong giao dịch" đã cung cấp một cái nhìn toàn diện về các mẫu hình nến và cách nhận diện cũng như ý nghĩa của chúng trong việc dự đoán xu hướng thị trường. Các mẫu hình nến giúp nhà đầu tư nhận diện cơ hội giao dịch và cung cấp tín hiệu về sự đảo chiều hoặc tiếp diễn của xu hướng. Tuy nhiên, việc sử dụng chúng cần kết hợp với các chỉ báo kỹ thuật khác và phân tích cơ bản để đảm bảo tính chính xác và hiệu quả. QM Capital hy vọng rằng với kiến thức này, nhà đầu tư sẽ tự tin hơn trong phân tích và áp dụng các chiến lược giao dịch vào thực tiễn, đạt được những kết quả tích cực trong đầu tư.

📌 HÃY XÂY DỰNG VÀ KIỂM THỬ CHIẾN LƯỢC GIAO DỊCH CỦA BẠN TRÊN NỀN TẢNG QMTRADE TRƯỚC KHI SỬ DỤNG TIỀN THẬT ĐỂ TRÁNH NHỮNG RỦI RO KHÔNG ĐÁNG CÓ.

TRẢI NGHIỆM TÍNH NĂNG TẠI: QMTRADE

Đánh giá

0 / 5