- Trang chủ

-

/ Cách chọn Bot giao dịch phái sinh tự động phù hợp nhất cho bạn

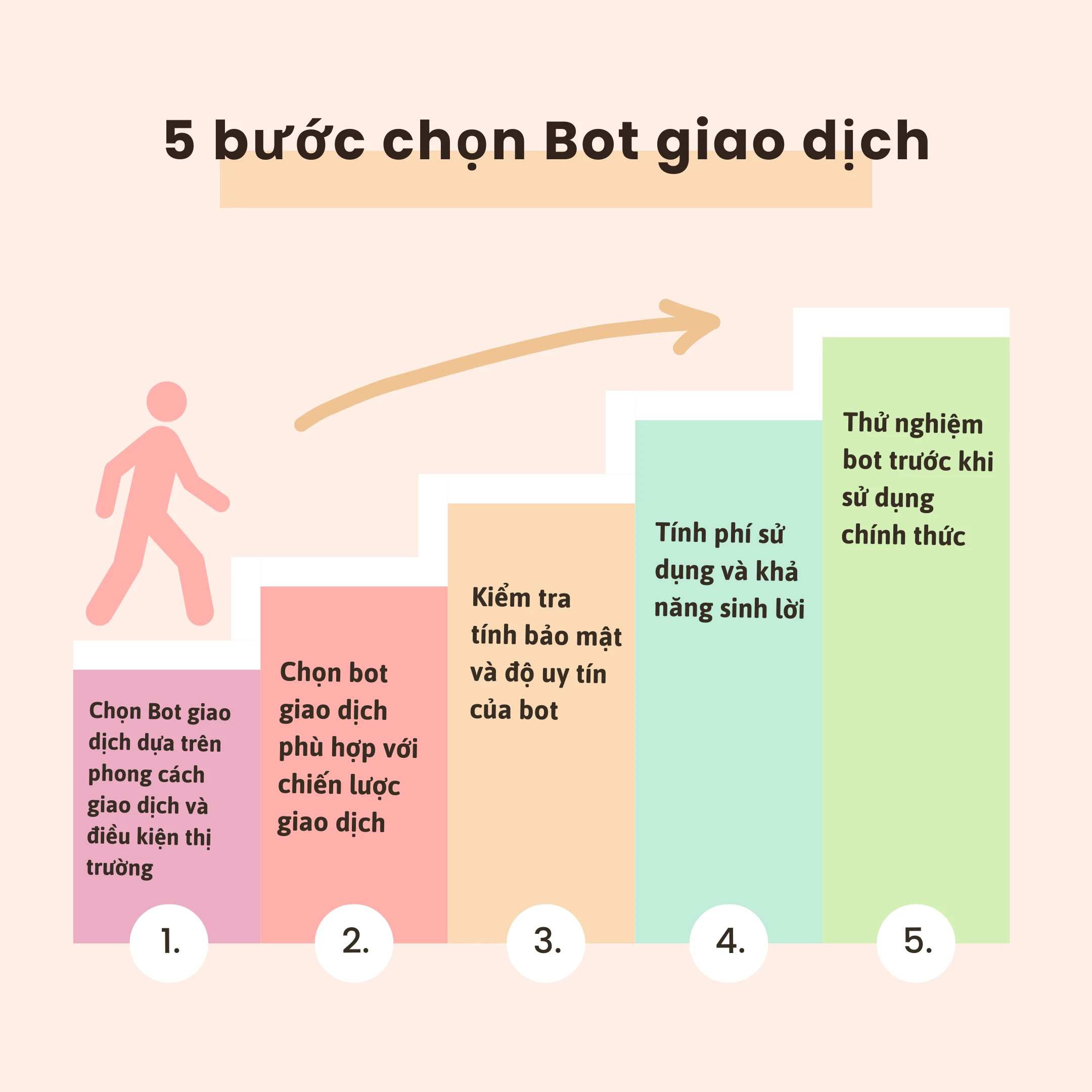

Cách chọn Bot giao dịch phái sinh tự động phù hợp nhất cho bạn

26/09/2024

3,747 lượt đọc

Các bot giao dịch tự động nổi lên như những công cụ phi thường dành cho các nhà giao dịch muốn điều hướng biển động của thị trường tài chính một cách chính xác và hiệu quả. Nhưng làm thế nào để bạn đảm bảo tìm được bot giao dịch tốt nhất phù hợp với mục tiêu giao dịch độc đáo của mình? Hãy cùng QM Capital tìm hiểu trong bài viết này nhé.

Bước 1: Chọn Bot giao dịch dựa trên phong cách giao dịch và điều kiện thị trường của bạn

Trước khi đi sâu vào các chiến lược giao dịch bot, điều quan trọng là phải xác định xem bạn là nhà giao dịch ngắn hạn hay dài hạn. Các phong cách giao dịch khác nhau quyết định việc sử dụng các chiến lược giao dịch bot khác nhau.

- Đối với giao dịch dài hạn:

Đối với các nhà giao dịch dài hạn, điều quan trọng là phải quan sát và xác định xu hướng chính bằng cách sử dụng các quy tắc thị trường, các yếu tố cơ bản về kinh tế và các chỉ báo kỹ thuật. Sau đó, họ có thể chọn thời điểm tối ưu để vào và thoát khỏi thị trường.

Các nhà giao dịch dài hạn thường ít chú ý đến biến động giá ngắn hạn và thay vào đó tập trung vào xu hướng dài hạn. Để thực hiện loại giao dịch này, các nhà giao dịch thường phân tích khung thời gian hàng ngày, hàng tuần và hàng tháng.

- Giao dịch trung hạn:

Thời gian nắm giữ cho giao dịch trung hạn nằm giữa giao dịch dài hạn và ngắn hạn, thường kéo dài từ vài ngày đến vài tuần. Nó bao gồm việc đánh giá xu hướng chính dựa trên các chỉ báo cơ bản và kỹ thuật, lựa chọn thời điểm phù hợp để tham gia thị trường và thoát ra khi có sự điều chỉnh rơle hoặc đảo ngược thị trường.

- Giao dịch ngắn hạn:

Tận dụng các cơ hội giao dịch dựa trên các chỉ báo và tín hiệu kỹ thuật ngụ ý các cơ hội giao dịch thường xuyên hơn. Tuy nhiên, phí giao dịch có thể tương đối cao và tiềm năng lợi nhuận tối đa thấp hơn so với giao dịch dài hạn.

Bước 2: Chọn bot giao dịch phù hợp với chiến lược giao dịch của bạn

Sau khi đã xác định rõ phong cách giao dịch (dài hạn, trung hạn, hoặc ngắn hạn), bước tiếp theo là lựa chọn bot giao dịch có chiến lược phù hợp với mục tiêu của bạn. Mỗi bot thường được thiết kế để hoạt động hiệu quả trong những điều kiện thị trường nhất định và với các chiến lược khác nhau. Dưới đây là một số chiến lược giao dịch phổ biến mà bot có thể hỗ trợ:

- Giao dịch theo xu hướng (Trend Following): Đây là chiến lược phù hợp với nhà đầu tư dài hạn hoặc trung hạn, nơi bot sẽ tìm kiếm và tận dụng xu hướng của thị trường. Bot này sẽ tự động mở các lệnh theo xu hướng chính, với mục tiêu duy trì vị thế cho đến khi xu hướng kết thúc.

- Giao dịch đảo chiều (Mean Reversion): Dành cho các nhà giao dịch ngắn hạn, chiến lược này tận dụng những biến động giá ngắn hạn và sự đảo chiều của thị trường. Bot sẽ vào lệnh khi giá chạm đến các mức cực điểm và có dấu hiệu đảo chiều.

- Giao dịch theo sóng (Swing Trading): Chiến lược này phù hợp với những người muốn tận dụng các đợt sóng của thị trường, tìm kiếm lợi nhuận từ các biến động giá vừa phải trong trung hạn. Bot sẽ tự động mở và đóng các lệnh dựa trên các sóng thị trường.

- Giao dịch lưới (Grid Trading): Một trong những chiến lược phổ biến với các nhà giao dịch muốn kiếm lợi nhuận từ biến động giá, đặc biệt trên thị trường không có xu hướng rõ ràng. Bot sẽ thiết lập một loạt các lệnh mua và bán ở các mức giá khác nhau và tìm cách kiếm lời từ những đợt dao động nhỏ.

Bước 3: Kiểm tra tính bảo mật và độ uy tín của bot

Tính bảo mật là yếu tố không thể bỏ qua khi chọn bot giao dịch. Bạn cần kiểm tra xem bot có sử dụng mã hóa dữ liệu, các giao thức bảo mật API hay không, và bot có được kiểm tra độc lập bởi các tổ chức thứ ba uy tín không.

Ngoài ra, việc tham khảo ý kiến từ cộng đồng người dùng là rất quan trọng. Những đánh giá từ các nhà giao dịch khác sẽ giúp bạn đánh giá được độ tin cậy, hiệu quả và khả năng hỗ trợ của bot.

Bước 4: Tính phí sử dụng và khả năng sinh lời

Bot giao dịch phái sinh thường đi kèm với một số loại phí nhất định, bao gồm phí đăng ký hàng tháng hoặc phí hoa hồng trên lợi nhuận. Bạn nên cân nhắc giữa chi phí và lợi nhuận tiềm năng để đảm bảo rằng bạn không phải trả phí quá cao mà lợi nhuận mang lại không đủ bù đắp.

Để đánh giá khả năng sinh lời của bot, hãy xem xét các kết quả giao dịch lịch sử (nếu có), bao gồm tỷ lệ thắng, tỷ lệ lợi nhuận và mức rủi ro. Tuy nhiên, cần lưu ý rằng hiệu suất trong quá khứ không phải là đảm bảo cho kết quả trong tương lai.

Bước 5: Thử nghiệm bot trước khi sử dụng chính thức

Trước khi quyết định sử dụng một bot giao dịch phái sinh cụ thể, hãy thử nghiệm nó trong một tài khoản demo hoặc với số vốn nhỏ. Việc này giúp bạn hiểu rõ cách thức hoạt động của bot, khả năng tương thích với phong cách giao dịch của bạn, và phát hiện bất kỳ rủi ro tiềm ẩn nào mà bạn có thể gặp phải.

Kết luận:

Việc chọn một bot giao dịch phái sinh tự động phù hợp yêu cầu bạn phải cân nhắc nhiều yếu tố từ phong cách giao dịch, chiến lược đến tính bảo mật và phí sử dụng. Hãy nhớ rằng, không có bot nào hoàn hảo, và việc thử nghiệm cũng như điều chỉnh thường xuyên là cần thiết để đạt được hiệu quả tối ưu. Khi chọn đúng bot, bạn có thể tận dụng được sức mạnh của công nghệ AI để nâng cao hiệu quả giao dịch và giảm thiểu rủi ro.

📌 Hãy xây dựng và kiểm thử chiến lược giao dịch phái sinh của bạn trên nền tảng QMTRADE trước khi sử dụng tiền thật để tránh những rủi ro không đáng có.

Trải nghiệm tính năng tại: QMTRADE

Đánh giá

0 / 5