- Trang chủ

-

/ Chiến lược Breakout trong Thị trường Phái sinh

Chiến lược Breakout trong Thị trường Phái sinh

11/09/2024

2,907 lượt đọc

Thị trường phái sinh đầy biến động, chiến lược Breakout như một công cụ mạnh mẽ để nhận diện các cơ hội giao dịch hiệu quả. Chiến lược Breakout trở thành một công cụ mạnh mẽ để nhận diện các cơ hội giao dịch hiệu quả.

Mặc dù có thể rất hiệu quả, nhưng chiến lược này cũng không tránh khỏi những tín hiệu gây nhầm lẫn. Trong bài viết này, QM Capital sẽ đề cập đến các khía cạnh chính để nhận diện breakout và hiểu cách chúng hoạt động, đồng thời nhấn mạnh những mô hình hiệu quả nhất cần xem xét khi áp dụng chiến lược breakout trong thị trường phái sinh.

1. Hiểu về chiến lược Breakout

Chiến lược Breakout dựa trên việc nhận diện các mức hỗ trợ và kháng cự, kết hợp với các yếu tố thanh khoản và stop-loss, tạo nền tảng cho các quyết định giao dịch. Về cơ bản, Breakout diễn ra khi giá của một tài sản vượt qua một vùng quan trọng (hỗ trợ hoặc kháng cự) và tiếp tục tăng hoặc giảm mạnh sau đó. Đây là tín hiệu cho một sự thay đổi hoặc tiếp diễn xu hướng.

Các yếu tố cơ bản đứng sau chiến lược Breakout bao gồm:

- Cung và cầu: Sự mất cân bằng giữa lượng mua và bán thúc đẩy giá vượt qua các mức quan trọng.

- Mức thanh khoản cao: Breakout thường kèm theo sự gia tăng về khối lượng giao dịch, phản ánh sự quan tâm lớn từ thị trường.

- Sự thay đổi trong tâm lý thị trường: Khi thị trường chấp nhận rằng mức giá đã phá vỡ hỗ trợ hoặc kháng cự, tâm lý chung có xu hướng đồng thuận với sự thay đổi này.

2. Breakout hoạt động như thế nào?

Một breakout xảy ra trên thị trường khi giá của một tài sản phái sinh vượt qua mức kháng cự hoặc hỗ trợ, và thay vì suy yếu, nó lại mạnh lên, cho thấy sự thay đổi trong xu hướng hoặc sự tiếp diễn ra khỏi một vùng giá.

Breakout không chỉ đơn thuần là tín hiệu cho một giao dịch đơn lẻ mà thực tế còn là cái nhìn tổng quan về cách các nhà đầu tư và những nhà giao dịch khác nhìn nhận thị trường trong tương lai.

Trong thị trường phái sinh, breakout có thể đặc biệt quan trọng vì chúng có thể báo hiệu sự thay đổi trong kỳ vọng về giá tương lai của tài sản cơ sở. Điều này có thể dẫn đến những biến động lớn trong giá hợp đồng tương lai hoặc quyền chọn.

Như bạn có thể mong đợi từ bất kỳ chiến lược nào, breakout có thể xảy ra theo cả hai hướng:

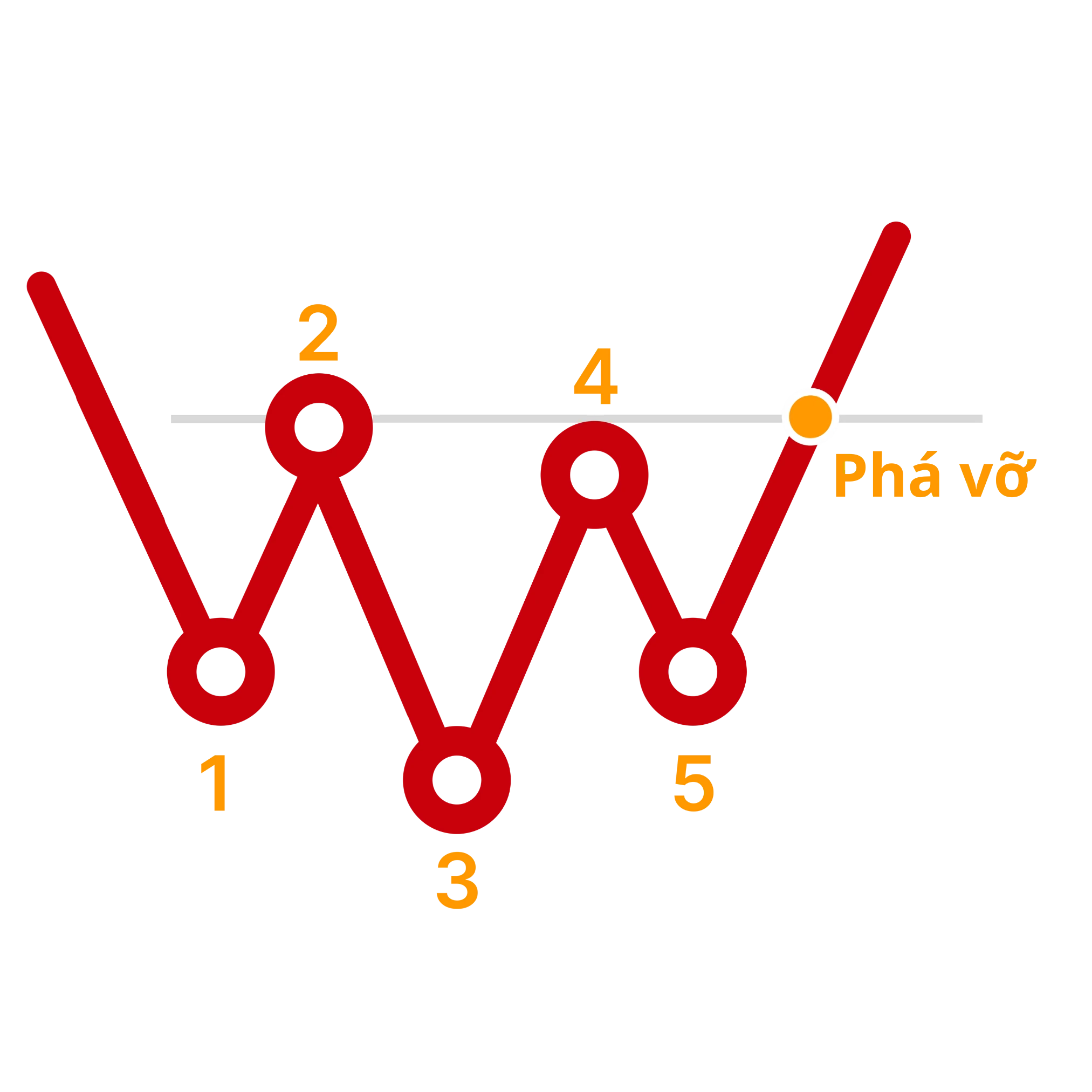

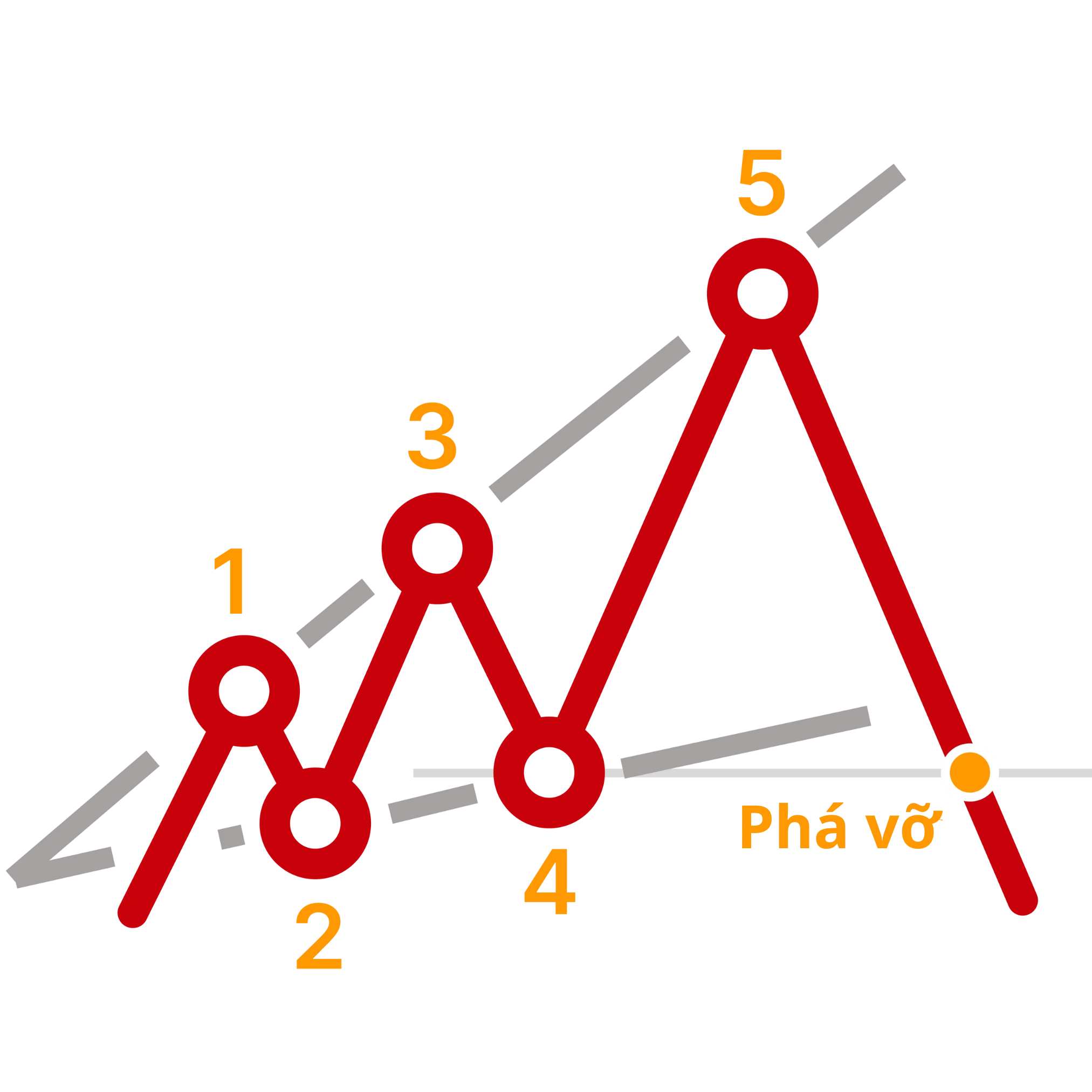

Có hai dạng Breakout chính mà nhà giao dịch cần lưu ý:

- Breakout tăng giá: Xảy ra khi giá vượt qua vùng kháng cự và tiếp tục tăng. Breakout tăng giá có thể đưa ra hai dự báo:

- Tiếp tục xu hướng tăng: Giá tiếp tục đi lên, phản ánh sức mạnh thị trường.

- Đảo chiều tăng: Sau một giai đoạn giảm giá, Breakout báo hiệu xu hướng tăng mới đang bắt đầu.

- Breakout giảm giá: Diễn ra khi giá phá vỡ vùng hỗ trợ và tiếp tục giảm. Breakout giảm giá cũng có hai khả năng:

- Tiếp tục xu hướng giảm: Giá tiếp tục giảm sau khi phá vỡ hỗ trợ.

- Đảo chiều giảm: Sau một giai đoạn tăng giá, thị trường có thể đảo chiều về xu hướng giảm.

3. Phân tích chiến lược Breakout

Các đợt breakout có thể tạo ra những tín hiệu sai lệch, vì chúng rất nhạy cảm với những biến động mạnh trong điều kiện biến động thị trường, dẫn đến các đợt breakout giả.

- Cung và cầu

Đây là khái niệm cốt lõi vận hành toàn bộ các thị trường, bao gồm cả thị trường phái sinh. Trong bối cảnh breakout, cung và cầu đóng vai trò quan trọng trong việc đẩy giá vượt qua các mức hỗ trợ hoặc kháng cự, xác nhận sức mạnh của xu hướng mới.

Khi giá phá vỡ các mức này, tâm lý của những nhà giao dịch khác thường nhanh chóng thay đổi, dẫn đến việc họ tham gia giao dịch để không bỏ lỡ cơ hội. Điều này đẩy giá lên mức mới nhanh hơn. Cung và cầu có thể được đo lường bằng chỉ báo khối lượng, và khối lượng tăng cao trong đợt breakout thường xác nhận tín hiệu này.

- Mức thanh khoản cao

Tương tự như cung và cầu, thanh khoản sẽ đẩy hướng đi của breakout trong thị trường phái sinh, do các động lực từ dòng chảy giao dịch. Thanh khoản tăng cao khi các lệnh dừng lỗ (stop-loss) được thực hiện, dẫn đến những thay đổi nhanh chóng về giá và sự gia tăng biến động.

Điều cần lưu ý là thanh khoản được kích hoạt bởi các lệnh dừng có thể tạo ra động lực ngắn hạn, nhưng không nhất thiết dẫn đến xu hướng tiếp diễn như khi được hỗ trợ bởi cung và cầu. Thực tế, trong một số trường hợp, điều này có thể dẫn đến breakout giả nếu không có động lực bền vững sau đó.

- Sự thay đổi trong tâm lý thị trường

Một đợt breakout cũng có thể phản ánh một sự thay đổi lớn trong tâm lý thị trường. Khi giá phá vỡ các mức hỗ trợ hoặc kháng cự, điều này có thể báo hiệu sự kết thúc của một xu hướng hiện tại hoặc sự tiếp diễn của xu hướng. Các nhà giao dịch có thể phân tích hành động giá để dự đoán xu hướng tiếp theo và đưa ra quyết định về việc tham gia hoặc rút lui khỏi thị trường phái sinh.

4. Nhận diện các điểm Breakout trong thị trường phái sinh

4.1. Mẫu hình Đầu và vai

Mẫu hình Đầu và Vai hình thành một đường hỗ trợ, thường được gọi là “đường cổ” đây là vùng giá giữ cho mô hình tồn tại trong phạm vi nhất định. Nhà giao dịch theo chiến lược breakout có thể tham gia thị trường khi mức giá này bị phá vỡ, báo hiệu khả năng đảo chiều xu hướng. Ngược lại, nếu là mẫu hình Đầu và Vai ngược, đường cổ sẽ trở thành một mức kháng cự, cũng dễ bị phá vỡ, dẫn đến thay đổi xu hướng từ giảm sang tăng.

4.2. Mẫu hình Tam giác

Mẫu hình này có thể là tam giác giảm dần hoặc tăng dần. Đó là một phạm vi giá hẹp với đường hỗ trợ động trong trường hợp tam giác giảm, và đường kháng cự động trong trường hợp tam giác tăng. Những mức động này gợi ý một khả năng tiếp diễn xu hướng khi giá phá vỡ đường ngang theo hướng hình thành của tam giác.

4.3. Phạm vi

Một phạm vi là điều kiện thị trường trong đó giá liên tục di chuyển giữa các mức hỗ trợ và kháng cự. Trong trường hợp này, giá được kỳ vọng sẽ phá vỡ phạm vi tại bất kỳ thời điểm nào, được thúc đẩy bởi lượng thanh khoản tích lũy trong suốt thời gian giá dao động trong phạm vi đó. Khi mức hỗ trợ hoặc kháng cự bị phá vỡ, động lực từ thanh khoản này sẽ thúc đẩy sự tăng trưởng trong xu hướng mới.

Đánh giá

0 / 5