- Trang chủ

-

/ Sử dụng Robot đặt lệnh trong giao dịch

Sử dụng Robot đặt lệnh trong giao dịch

21/08/2024

5,160 lượt đọc

Robot giao dịch chứng khoán là thuật ngữ quen thuộc với các nhà đầu tư trên thế giới, đặc biệt tại Mỹ. Tuy nhiên, khái niệm này còn tương đối mới mẻ tại Việt Nam

1. Giới thiệu về Robot giao dịch

Robot giao dịch là một khái niệm còn khá mới mẻ ở Việt Nam, nhưng trên thực tế, chúng đã xuất hiện trên thế giới từ những năm 1970 và trở nên phổ biến hơn vào thập kỷ 80 và 90 tại Mỹ.

Trong bối cảnh giao dịch chứng khoán, robot là công cụ giúp nhà đầu tư xây dựng một bộ quy tắc giao dịch dựa trên khẩu vị rủi ro và chiến lược cá nhân của họ. Các dữ liệu liên quan đến thời gian, giá cả, khối lượng giao dịch, và mô hình toán học là những yếu tố chính làm cơ sở cho việc thiết lập các quy tắc này.

Sau khi các quy tắc được cài đặt, robot sẽ thực hiện các giao dịch dựa trên chiến thuật mà nhà đầu tư đã thiết lập. Mọi thông tin về chiến thuật đều được mã hóa để đảm bảo tính bảo mật, ngay cả công ty chứng khoán cũng không thể tự ý truy cập hoặc sao chép thông tin này.

Robot giao dịch thuật toán (algorithmic trading robot) là một chương trình máy tính được lập trình để tạo và thực hiện các tín hiệu mua bán trên thị trường.

Robot giao dịch chứng khoán thường tuân theo một số quy tắc chính như:

- Quy tắc vào lệnh (entry rules) nhằm xác định thời điểm thích hợp để thực hiện giao dịch.

- Quy tắc thoát lệnh (exit rules) giúp xác định khi nào nên rời bỏ vị thế hiện tại.

- Quy tắc xác định khối lượng giao dịch (position sizing rules) để quản lý quy mô giao dịch phù hợp.

2. Chức năng của Robot chứng khoán

Robot chứng khoán được thiết kế để thay thế con người trong việc giám sát và phản ứng trước những biến động của thị trường tài chính. Dựa trên một tập hợp các quy tắc được lập trình sẵn, robot có thể tự động tiến hành các lệnh mua bán khi thị trường đạt đến những điều kiện nhất định. Điều này giúp giảm thiểu sự can thiệp của cảm xúc trong quá trình ra quyết định, nâng cao hiệu quả và tốc độ giao dịch.

Một trong những chức năng quan trọng của robot chứng khoán là khả năng dự đoán xu hướng thị trường. Robot có thể gửi cảnh báo cho nhà đầu tư trước một số phiên giao dịch khi nhận thấy có dấu hiệu thị trường sẽ chuyển sang xu hướng tăng (uptrend) hoặc giảm (downtrend). Hệ thống giao dịch được xây dựng dựa trên thuật toán sẽ tự động xác định các cơ hội giao dịch và thực hiện lệnh thay cho nhà đầu tư, giúp nắm bắt cơ hội một cách nhanh chóng và chính xác.

Bên cạnh đó, robot giao dịch chứng khoán còn có khả năng tối ưu hóa các chiến lược giao dịch bằng cách tận dụng những công cụ phân tích thị trường một cách triệt để. Robot không chỉ giúp giao dịch được tiến hành nhanh chóng hơn mà còn loại bỏ được yếu tố cảm tính – một trong những nguyên nhân gây ra sai lầm trong đầu tư.

Ví dụ: Nhà đầu tư cài đặt cho robot quy tắc mua 500 cổ phiếu B khi giá cổ phiếu vượt qua ngưỡng kháng cự quan trọng và khối lượng giao dịch tăng mạnh so với mức trung bình 20 ngày. Ngược lại, nếu giá cổ phiếu giảm xuống dưới ngưỡng hỗ trợ và khối lượng giao dịch cũng giảm, robot sẽ tự động bán toàn bộ cổ phiếu B trong danh mục của nhà đầu tư.

3. Một số đặc điểm của Robot giao dịch chứng khoán

3.1. Giao dịch theo thuật toán

Để phát triển và xây dựng một thuật toán giao dịch hiệu quả, việc xác định các yếu tố cốt lõi trong mọi chiến lược giao dịch là bước đầu tiên và quan trọng. Chiến thuật cần phù hợp với tình hình thị trường và bối cảnh hiện tại, đồng thời các mô hình toán học sử dụng phải dựa trên phương pháp phù hợp. Đây là nền tảng giúp robot có khả năng thích ứng với những biến động của thị trường.

Sau khi xác định các yếu tố cơ bản, cần phải lựa chọn các thông tin đầu vào để robot có thể tiến hành phân tích. Để robot giao dịch một cách tự động và hiệu quả, nó phải liên tục nhận diện và tận dụng các điểm kém hiệu quả trên thị trường (persistent market inefficiencies). Điều này rất quan trọng vì lý thuyết kinh tế chỉ ra rằng một thị trường kém hiệu quả là nơi mà giá cả tài sản không phản ánh đúng giá trị thực của nó, dẫn đến sự phân bổ tài nguyên không tối ưu và giảm phúc lợi xã hội.

Mặc dù lý thuyết cho rằng các thị trường hiệu quả không tồn tại, thực tế lại cho thấy hầu hết các thị trường đều có mức độ kém hiệu quả nhất định. Trong một số trường hợp cực đoan, thị trường kém hiệu quả có thể dẫn đến thất bại toàn diện của thị trường.

Để xây dựng chiến lược giao dịch bằng thuật toán, các nguyên tắc được áp dụng phải dựa trên hành động lặp đi lặp lại của thị trường, hay còn gọi là “hành vi” của thị trường. Thuật toán cần dựa vào những hành vi này để cung cấp cho lập trình viên cơ sở xây dựng chiến lược. Tuy nhiên, lập trình viên thường không thể xác định được nguyên nhân cụ thể gây ra sự kém hiệu quả của thị trường, do đó không thể chắc chắn liệu thành công hay thất bại của chiến lược là do may mắn hay năng lực thực sự.

Hiện nay, chiến thuật giao dịch cho robot thường được xây dựng dựa trên một số khía cạnh quan trọng, bao gồm:

- Tin tức vĩ mô: Những thay đổi về lãi suất, chính sách thuế, hay các sự kiện kinh tế lớn có thể ảnh hưởng mạnh mẽ đến thị trường.

- Phân tích cơ bản: Dựa trên các yếu tố như doanh thu, lợi nhuận, và các chỉ số tài chính khác, robot có thể xác định được các cơ hội đầu tư tiềm năng.

- Phân tích thống kê: Các chỉ số như giá trị tương quan, phương sai, và các mô hình thống kê khác được sử dụng để tìm ra mối quan hệ giữa các biến số tài chính.

- Phân tích kỹ thuật: Robot sử dụng các chỉ báo như đường trung bình động, chỉ số RSI, và nhiều công cụ kỹ thuật khác để xác định xu hướng thị trường.

3.2. Kiểm thử (Backtesting)

Kiểm thử là quá trình đánh giá hiệu suất của robot giao dịch chứng khoán bằng cách áp dụng chiến lược đã phát triển lên dữ liệu lịch sử. Mục đích là xác định xem robot có thể hoạt động hiệu quả trong các điều kiện thị trường khác nhau, đặc biệt là trong các sự kiện bất ngờ và nghiêm trọng như khủng hoảng tài chính. Ví dụ, một robot có thể được kiểm thử bằng cách áp dụng chiến lược giao dịch của nó vào dữ liệu từ cuộc khủng hoảng tài chính 2007-2008 để xem liệu nó có thể đối phó với những biến động mạnh mẽ như vậy hay không.

3.3. Tối ưu hóa (Optimization)

Tối ưu hóa là quá trình điều chỉnh các tham số của chiến lược giao dịch nhằm nâng cao hiệu suất và giảm thiểu rủi ro. Một chiến lược tối ưu không chỉ tăng cường khả năng sinh lời mà còn kiểm soát tốt các rủi ro tiềm ẩn. Tuy nhiên, quá trình này có thể gặp vấn đề nếu robot quá phụ thuộc vào dữ liệu quá khứ, dẫn đến tình trạng “overfitting” – khi chiến lược hoạt động tốt trên dữ liệu kiểm thử nhưng thất bại trong thực tế. Ví dụ, một robot có thể đạt kết quả tốt khi giao dịch dựa trên dữ liệu từ một giai đoạn tăng trưởng kinh tế, nhưng lại không hoạt động hiệu quả trong giai đoạn suy thoái.

3.4. Sự cân bằng giữa Kiểm thử và Tối ưu hóa

Để đạt được hiệu quả tốt nhất, cần có sự cân bằng giữa kiểm thử và tối ưu hóa.

Kiểm thử giúp xác thực chiến lược trong các điều kiện thị trường khác nhau, trong khi tối ưu hóa giúp điều chỉnh chiến lược để tăng hiệu suất trong tương lai. Ví dụ, sau khi kiểm thử, một nhà đầu tư có thể quyết định điều chỉnh lại chiến lược của robot để giảm thiểu rủi ro trong các kịch bản thị trường khắc nghiệt, đồng thời duy trì khả năng sinh lời trong các điều kiện thị trường bình thường.

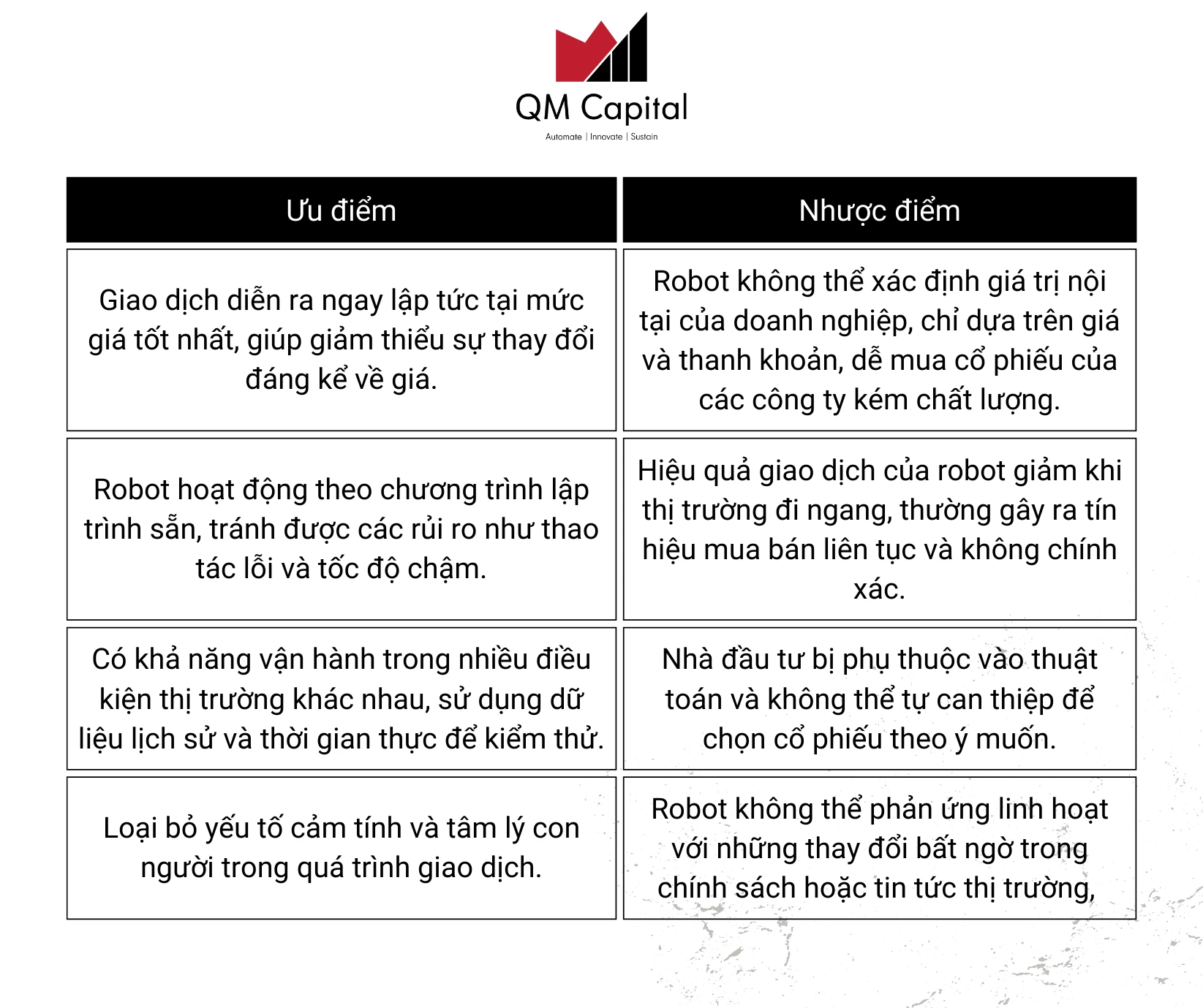

4. Ưu nhược điểm của Robot đặt lệnh chứng khoán

Để sử dụng robot giao dịch chứng khoán một cách hiệu quả, bạn cần hiểu rõ về các ưu – nhược điểm của chương trình máy tính này.

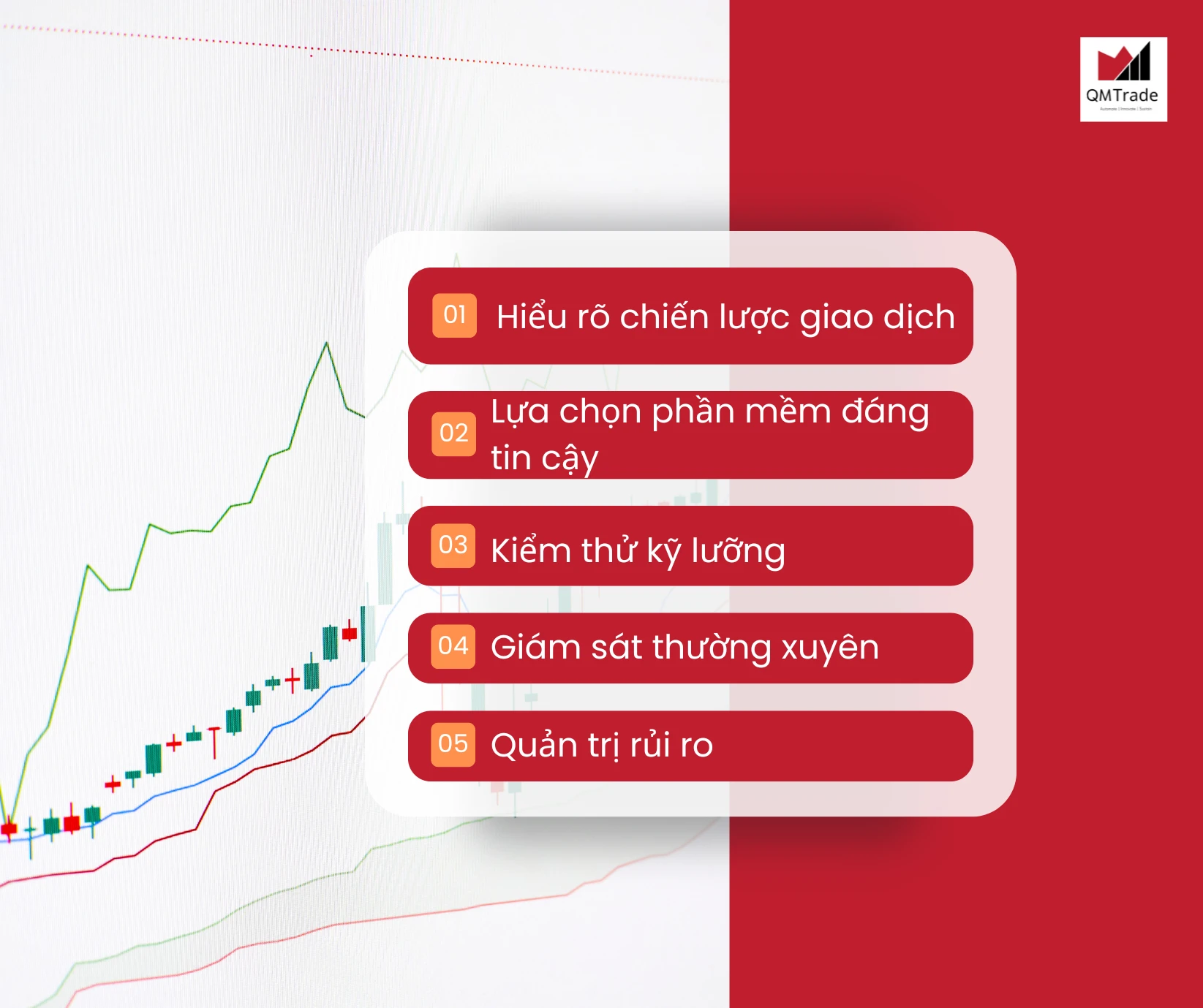

5. Cần chuẩn bị gì khi sử dụng Robot giao dịch chứng khoán?

📌 HÃY XÂY DỰNG VÀ KIỂM THỬ CHIẾN LƯỢC GIAO DỊCH CỦA BẠN TRÊN NỀN TẢNG QMTRADE TRƯỚC KHI SỬ DỤNG TIỀN THẬT ĐỂ TRÁNH NHỮNG RỦI RO KHÔNG ĐÁNG CÓ.

TRẢI NGHIỆM TÍNH NĂNG TẠI: QMTRADE

Đánh giá

0 / 5