- Trang chủ

-

/ Sự khác biệt giữa giao dịch cổ phiếu và giao dịch phái sinh

Sự khác biệt giữa giao dịch cổ phiếu và giao dịch phái sinh

18/07/2024

3,120 lượt đọc

Đầu tư vào thị trường tài chính được biết đến là một cách tuyệt vời để gia tăng tài sản và đạt được mục tiêu tài chính quan trọng theo thời gian. Khi nói đến các lựa chọn đầu tư, có hai đối thủ chính nổi bật: cổ phiếu và phái sinh. Cả hai lựa chọn đều mang lại cơ hội riêng biệt cho các nhà đầu tư, nhưng chúng cũng có những đặc điểm và rủi ro riêng. Thông qua blog của QM Capital này, bạn sẽ có thể khám phá ra những điểm khác biệt chính giữa giao dịch cổ phiếu và giao dịch phái sinh và tìm ra lựa chọn phù hợp với mình.

1. Giao dịch cổ phiếu là gì?

Cổ phiếu là một khái niệm quen thuộc đối với bất kỳ ai tham gia thị trường đầu tư. Cổ phiếu, còn được gọi là cổ phần hoặc vốn chủ sở hữu, đại diện cho quyền sở hữu trong các công ty niêm yết công khai. Khi các cá nhân hoặc tổ chức mua cổ phiếu của một công ty, họ trở thành cổ đông và có quyền sở hữu tương ứng đối với tài sản, thu nhập và quyền biểu quyết của công ty tại các cuộc họp cổ đông.

Cổ phiếu có thể được mua và bán trên các sàn giao dịch chứng khoán, nơi giá cổ phiếu được xác định dựa trên cung cầu thị trường. Các nhà đầu tư mua cổ phiếu với hy vọng rằng giá cổ phiếu sẽ tăng lên trong tương lai, mang lại lợi nhuận thông qua chênh lệch giá mua vào và bán ra. Ngoài ra, một số công ty còn trả cổ tức, cung cấp thu nhập thụ động cho cổ đông. Giao dịch cổ phiếu là một hình thức đầu tư phổ biến và có tiềm năng mang lại lợi nhuận dài hạn, đặc biệt đối với những nhà đầu tư sẵn sàng chấp nhận rủi ro và có khả năng kiên nhẫn theo đuổi chiến lược đầu tư của mình.

2. Giao dịch phái sinh là gì?

Trong bài viết trước QM Capital đã giới thiệu về giao dịch phái sinh và cách để giao dịch phái sinh một cách hiệu quả. Cụ thể, giao dịch phái sinh tức là các nhà đầu tư không giao dịch trực tiếp tài sản tài chính mà họ sẽ thực hiện giao dịch thông qua hợp đồng hợp đồng với giá trị được xác định bằng tài sản tài chính đó.

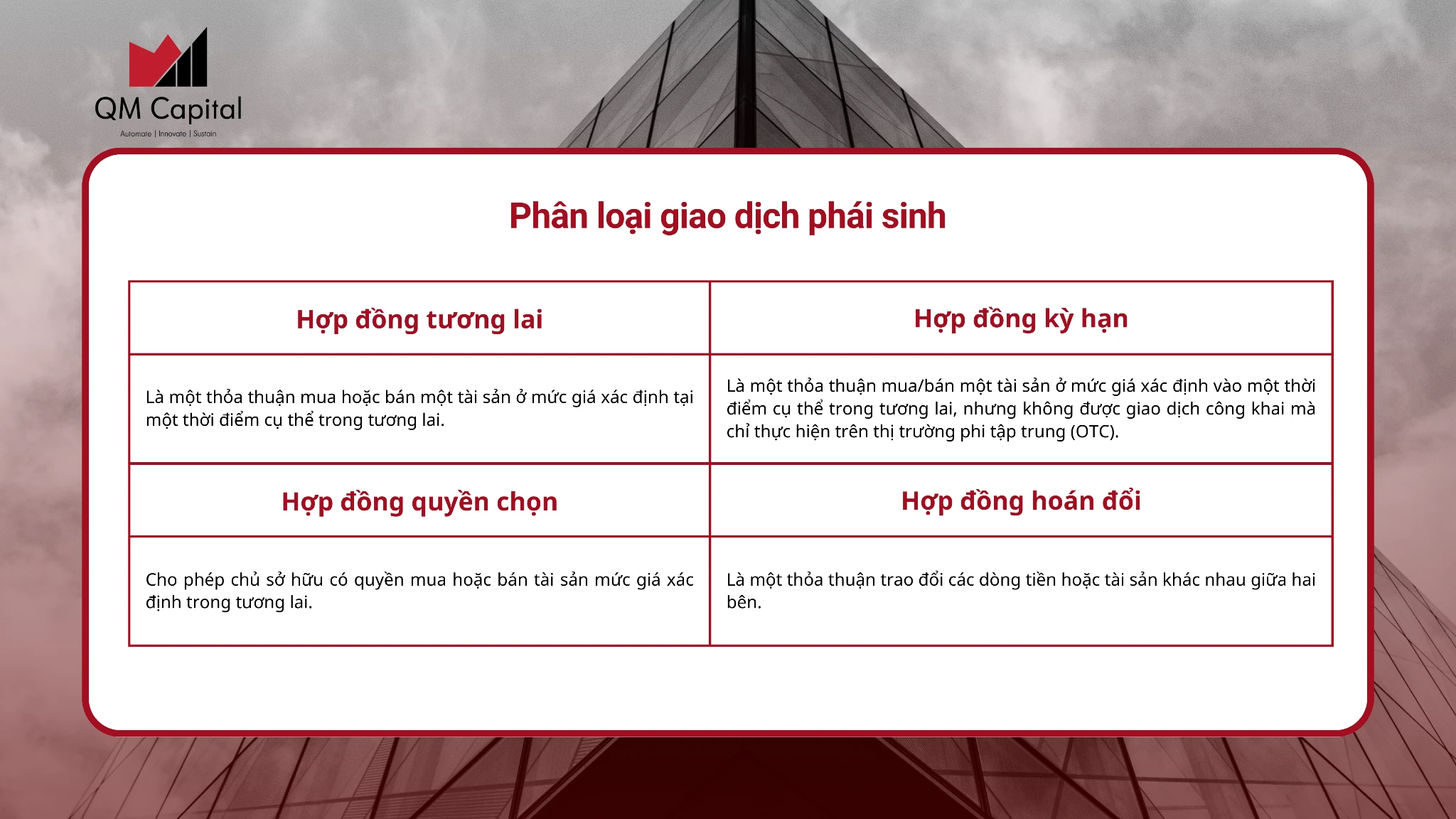

Phân loại giao dịch phái sinh:

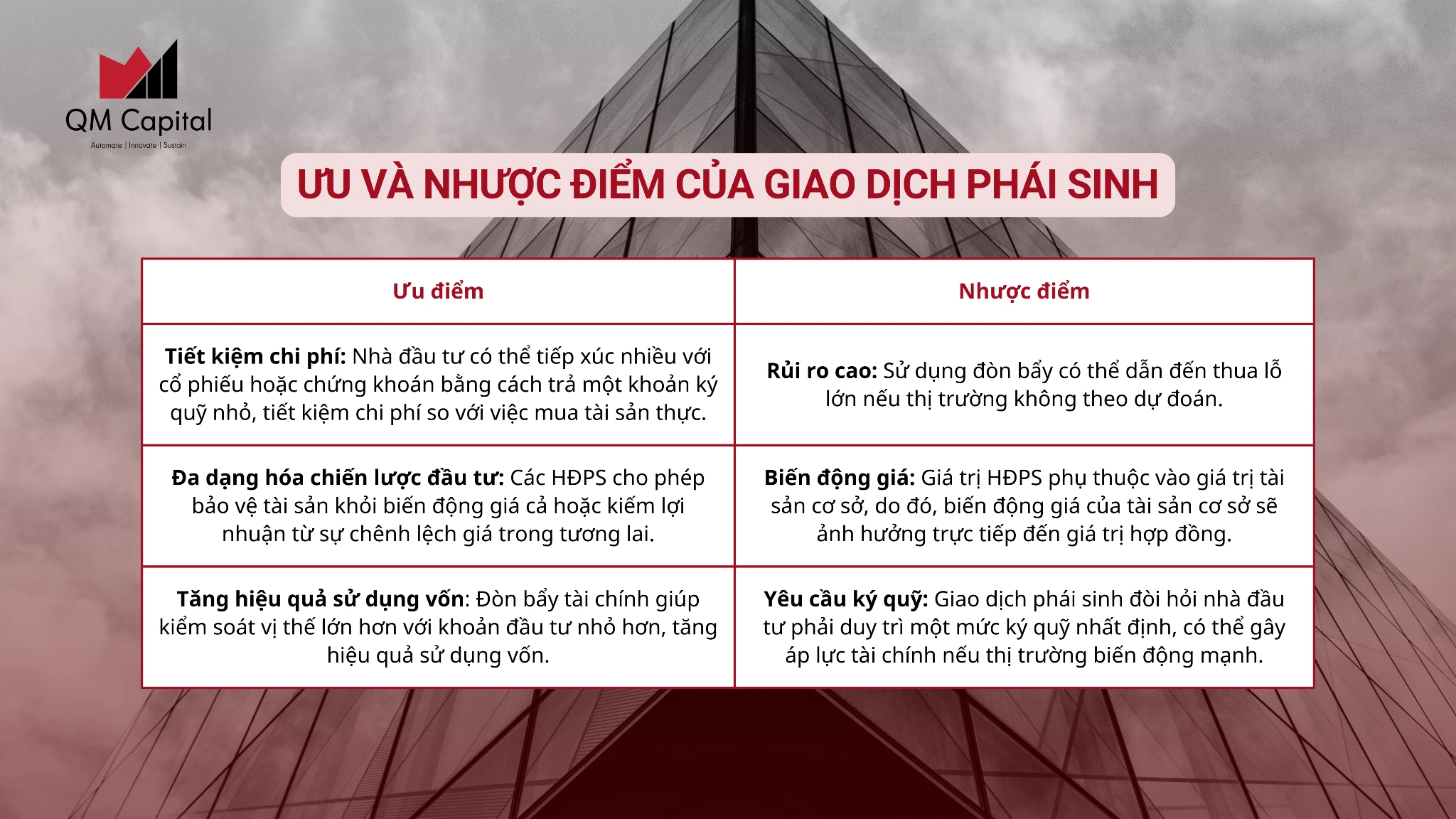

Bằng cách lựa chọn giao dịch phái sinh, nhà đầu tư có thể tận dụng đòn bẩy tài chính, nghĩa là kiểm soát một vị thế lớn hơn so với số vốn ban đầu bằng cách trả một khoản ký quỹ nhỏ. Điều này giúp tiết kiệm chi phí và tăng hiệu quả sử dụng vốn. Tuy nhiên, việc sử dụng đòn bẩy cũng đi kèm với rủi ro cao hơn, đòi hỏi nhà đầu tư phải có kiến thức và kinh nghiệm để quản lý rủi ro hiệu quả.

3. Sự khác biệt giữa giao dịch cổ phiếu và giao dịch phái sinh

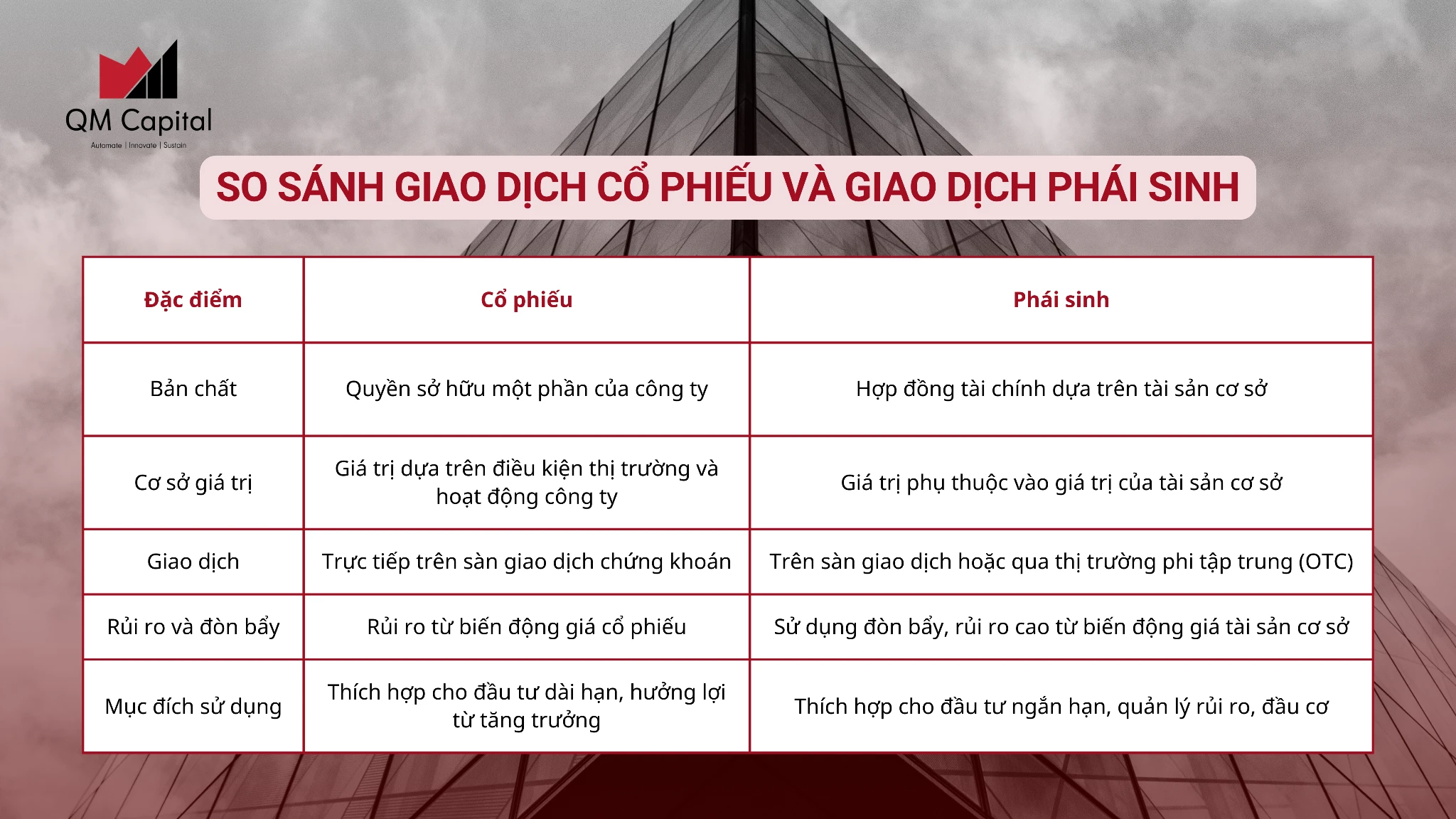

Cả vốn chủ sở hữu và phái sinh đều là các công cụ tài chính khác nhau ở nhiều cấp độ. Điểm tương đồng đáng kể giữa hai công cụ này là cả hai đều có thể được mua và bán, và có các thị trường vốn chủ sở hữu và phái sinh hoạt động cho các giao dịch như vậy. Vốn chủ sở hữu đề cập đến vốn đóng góp cho một doanh nghiệp bởi chủ sở hữu của doanh nghiệp đó; có thể thông qua một số hình thức đóng góp vốn như mua cổ phiếu.

Công cụ phái sinh là một công cụ tài chính có giá trị từ hoạt động hoặc hiệu suất của một hoặc nhiều tài sản cơ sở. Sự khác biệt chính giữa công cụ phái sinh và vốn chủ sở hữu là vốn chủ sở hữu có giá trị dựa trên các điều kiện thị trường như quá trình cung cầu và các hoạt động kinh tế, chính trị hoặc các hoạt động khác của công ty.

Các công cụ phái sinh cũng có thể có giá trị từ các công cụ tài chính khác như trái phiếu, hàng hóa, tiền tệ, v.v. Có một số công cụ phái sinh có giá trị từ vốn chủ sở hữu như cổ phiếu và chứng khoán.

4. Lựa chọn giữa cổ phiếu và sản phẩm phái sinh: Lựa chọn nào phù hợp với bạn?

Khi quyết định giữa cổ phiếu và các sản phẩm phái sinh, bạn nên cân nhắc mục tiêu tài chính, khả năng chịu rủi ro và sở thích đầu tư của bạn. Sau đây QM Capital sẽ nêu bật các khía cạnh chính của từng lựa chọn giữa giao dịch cổ phiếu và giao dịch phái sinh:

Đâu là sự lựa chọn phù hợp với bạn?

Chọn cổ phiếu nếu: Bạn thích sự ổn định, tiềm năng tăng trưởng dài hạn và sẵn sàng vượt qua những biến động của thị trường.

Chọn sản phẩm phái sinh nếu: Bạn có kinh nghiệm dày dặn trên thị trường tài chính, thoải mái với rủi ro cao và tìm kiếm các chiến lược giao dịch hoặc công cụ quản lý rủi ro đa dạng.

Phần kết luận

Hiểu được sự khác biệt giữa cổ phiếu và các sản phẩm phái sinh là điều cần thiết đối với bất kỳ nhà đầu tư nào muốn đưa ra quyết định sáng suốt trên thị trường tài chính. Cả hai lựa chọn đều mang đến những cơ hội độc đáo và đi kèm với những rủi ro riêng. Giao dịch cổ phiếu cung cấp quyền sở hữu trong các công ty và tiềm năng tăng trưởng dài hạn, trong khi giao dịch phái sinh cho phép các chiến lược giao dịch và quản lý rủi ro đa dạng.

📌TẠI QMTRADE, MỌI NGƯỜI CÓ THỂ DỄ DÀNG XÂY DỰNG VÀ KIỂM THỬ CHIẾN LƯỢC GIAO DỊCH PHÁI SINH TRƯỚC KHI SỬ DỤNG TIỀN THẬT ĐỂ TRÁNH NHỮNG RỦI RO KHÔNG ĐÁNG CÓ.

TRẢI NGHIỆM TÍNH NĂNG TẠI: QMTRADE

Đánh giá

0 / 5