- Trang chủ

-

/ Tại sao nên sử dụng chiến Lược Giao Dịch Golden Cross trong đầu tư?

Tại sao nên sử dụng chiến Lược Giao Dịch Golden Cross trong đầu tư?

13/02/2025

1,572 lượt đọc

Trong giao dịch chứng khoán, có rất nhiều chiến lược được các nhà đầu tư sử dụng để tối ưu hóa lợi nhuận và quản lý rủi ro. Một trong những chiến lược được đánh giá cao và ứng dụng rộng rãi chính là Golden Cross.. Đây là một tín hiệu kỹ thuật mạnh mẽ, được nhiều nhà đầu tư trên thế giới và đặc biệt tại Việt Nam sử dụng để xác định xu hướng tăng trong thị trường. Bài viết này sẽ giúp bạn hiểu rõ hơn về chiến lược Golden Cross, cách áp dụng nó vào giao dịch chứng khoán tại Việt Nam, và tại sao nó lại là công cụ quan trọng đối với các nhà đầu tư.

1. Golden Cross Trading là gì?

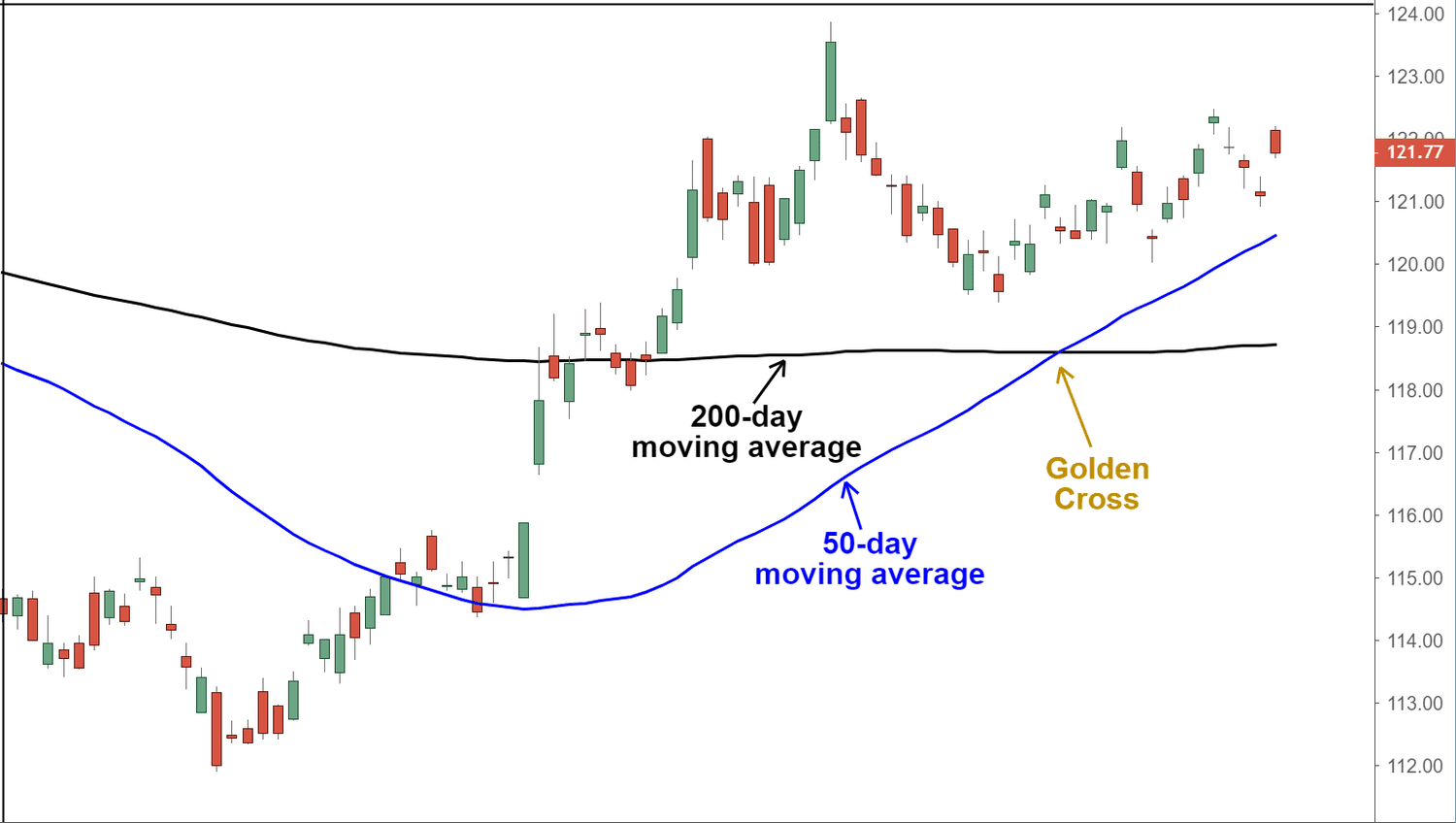

Golden Cross là một tín hiệu giao dịch quan trọng trong phân tích kỹ thuật, được tạo ra khi đường trung bình động ngắn hạn (SMA 50 ngày) cắt lên đường trung bình động dài hạn (SMA 200 ngày). Sự giao cắt này được cho là tín hiệu cho thấy xu hướng tăng trưởng dài hạn sắp tới, vì vậy nhiều nhà đầu tư thường tìm kiếm cơ hội mở vị thế mua khi Golden Cross xuất hiện trên biểu đồ giá. Thông qua việc sử dụng hai đường trung bình động này, Golden Cross cho phép các nhà đầu tư nhận diện được sự thay đổi của xu hướng từ giảm sang tăng, giúp họ nắm bắt cơ hội kiếm lợi nhuận trong các thị trường đang phục hồi hoặc tăng trưởng mạnh mẽ.

Với thị trường chứng khoán Việt Nam, khi các cổ phiếu lớn hoặc chỉ số như VN-Index xuất hiện Golden Cross, đây thường là tín hiệu cho một giai đoạn tăng trưởng mạnh mẽ, và nhà đầu tư có thể tận dụng cơ hội này để gia tăng lợi nhuận.

2. Tại sao chiến lược Golden Cross lại hoạt động hiệu quả?

Golden Cross hoạt động hiệu quả vì nó khai thác sự thiên lệch tăng giá trong dài hạn của thị trường chứng khoán. Thị trường chứng khoán, đặc biệt tại Việt Nam, có xu hướng tăng trưởng dài hạn do các yếu tố nền tảng như lạm phát và tăng trưởng năng suất lao động. Do đó, chiến lược Golden Cross giúp nhà đầu tư tận dụng các chu kỳ tăng trưởng dài hạn trong khi giảm thiểu rủi ro khi thị trường đảo chiều hoặc khi thị trường chứng khoán bước vào giai đoạn giảm.

Ngoài ra, Golden Cross cũng giúp nhà đầu tư tránh được những đợt giảm giá lớn khi thị trường chuyển sang trạng thái giảm (bear market). Khi tín hiệu này xuất hiện, nhà đầu tư có thể yên tâm rằng thị trường đang có xu hướng tăng mạnh và tiếp tục giữ vị thế mua cho đến khi có tín hiệu đảo chiều (Death Cross).

3. Các quy tắc giao dịch với Golden Cross

Để giao dịch hiệu quả với Golden Cross, các nhà đầu tư cần nắm vững một số quy tắc giao dịch cơ bản, bao gồm:

- Mua khi Golden Cross xuất hiện: Khi SMA 50 ngày cắt lên trên SMA 200 ngày, đây là tín hiệu để nhà đầu tư mở vị thế mua vào. Mốc này cho thấy thị trường đang chuyển sang xu hướng tăng, và nếu cổ phiếu tiếp tục giữ đà tăng, nhà đầu tư có thể tiếp tục giữ vị thế trong thời gian dài.

- Giữ lệnh cho đến khi có dấu hiệu đảo chiều: Khi xu hướng tăng tiếp tục và không có tín hiệu giảm rõ rệt, nhà đầu tư có thể giữ vị thế mua của mình cho đến khi các tín hiệu như Death Cross hoặc các yếu tố phân tích kỹ thuật khác xuất hiện.

- Sử dụng Stop-loss: Một yếu tố không thể thiếu khi giao dịch với chiến lược Golden Cross là việc sử dụng stop-loss để bảo vệ vốn. Trong trường hợp xu hướng không đi đúng kỳ vọng, stop-loss sẽ giúp bạn giới hạn thua lỗ, bảo vệ được số vốn đã đầu tư.

4. Ví dụ thực tế về chiến lược Golden Cross

Chúng ta sẽ cùng xem một ví dụ thực tế trong thị trường chứng khoán Việt Nam để hiểu rõ hơn về cách hoạt động của chiến lược Golden Cross. Giả sử cổ phiếu MWG (Thế Giới Di Động) – một trong những mã cổ phiếu lớn tại Việt Nam, xuất hiện tín hiệu Golden Cross vào tháng 7/2020 khi SMA 50 cắt lên trên SMA 200. Khi đó, nhà đầu tư có thể mở vị thế mua vào với giá cổ phiếu khoảng 2867 VNĐ.

Sau đó, giá cổ phiếu tiếp tục tăng mạnh và đạt mức 4173 VNĐ vào tháng 3/2022, mang lại một lợi nhuận 32.4% trong khoảng thời gian hơn 1 năm. Mặc dù không phải tất cả các giao dịch đều có kết quả như vậy, nhưng trong trường hợp này, Golden Cross đã giúp nhà đầu tư tối ưu hóa lợi nhuận.

5. Lợi ích của Golden Cross Trading

- Giảm thiểu rủi ro: Một trong những lợi ích lớn nhất của Golden Cross là giúp giảm thiểu rủi ro trong các thị trường giảm (bear markets). Khi SMA 50 cắt lên trên SMA 200, thị trường được cho là đang trong xu hướng tăng và các nhà đầu tư có thể tránh được những đợt giảm giá mạnh bằng cách duy trì vị thế mua trong suốt giai đoạn bull market. Điều này giúp bạn bảo vệ lợi nhuận và không phải đối mặt với những cú sập lớn như "Death Cross".

- Tối ưu hóa thời gian giao dịch: Một lợi ích quan trọng của chiến lược Golden Cross là giúp nhà đầu tư tối ưu hóa thời gian giao dịch. Mặc dù chiến lược này không yêu cầu phải giao dịch quá nhiều, bạn chỉ cần đầu tư khoảng 69% thời gian trong suốt chu kỳ, giúp tránh việc tham gia vào những giai đoạn giảm giá không đáng có. Điều này giúp bạn tránh được những giai đoạn thị trường đi ngang hoặc giảm giá, đồng thời giảm thiểu khả năng bị mắc kẹt trong những đợt giảm mạnh.

6. Kết luận

Chiến lược Golden Cross là một công cụ mạnh mẽ và hiệu quả trong giao dịch chứng khoán tại Việt Nam. Nó giúp nhà đầu tư nhận diện xu hướng tăng mạnh mẽ và giảm thiểu rủi ro khi thị trường quay đầu. Bằng cách sử dụng chiến lược này, các nhà đầu tư có thể bảo vệ vốn và tối ưu hóa lợi nhuận, đặc biệt là trong những chu kỳ tăng trưởng mạnh mẽ của thị trường.

Tuy nhiên, như bất kỳ chiến lược nào, Golden Cross cũng cần phải kết hợp với các chỉ báo kỹ thuật khác để đảm bảo tính chính xác của tín hiệu. Đặc biệt, nhà đầu tư cần phải luôn áp dụng các chiến lược quản lý rủi ro để bảo vệ lợi nhuận trong quá trình giao dịch.

Hãy thử áp dụng chiến lược Golden Cross trong giao dịch của bạn và đừng quên kiểm tra lại kết quả giao dịch qua backtest để tối ưu hóa chiến lược của mình.

Hãy xây dựng và kiểm thử chiến lược giao dịch phái sinh của bạn trên nền tảng QMTRADE trước khi sử dụng tiền thật để tránh những rủi ro không đáng có.

Đánh giá

0 / 5