- Trang chủ

-

/ Ứng dụng Principal Component Analysis (PCA) trong phân tích tài chính: Giảm độ phức tạp dữ liệu mà vẫn giữ lại thông tin quan trọng

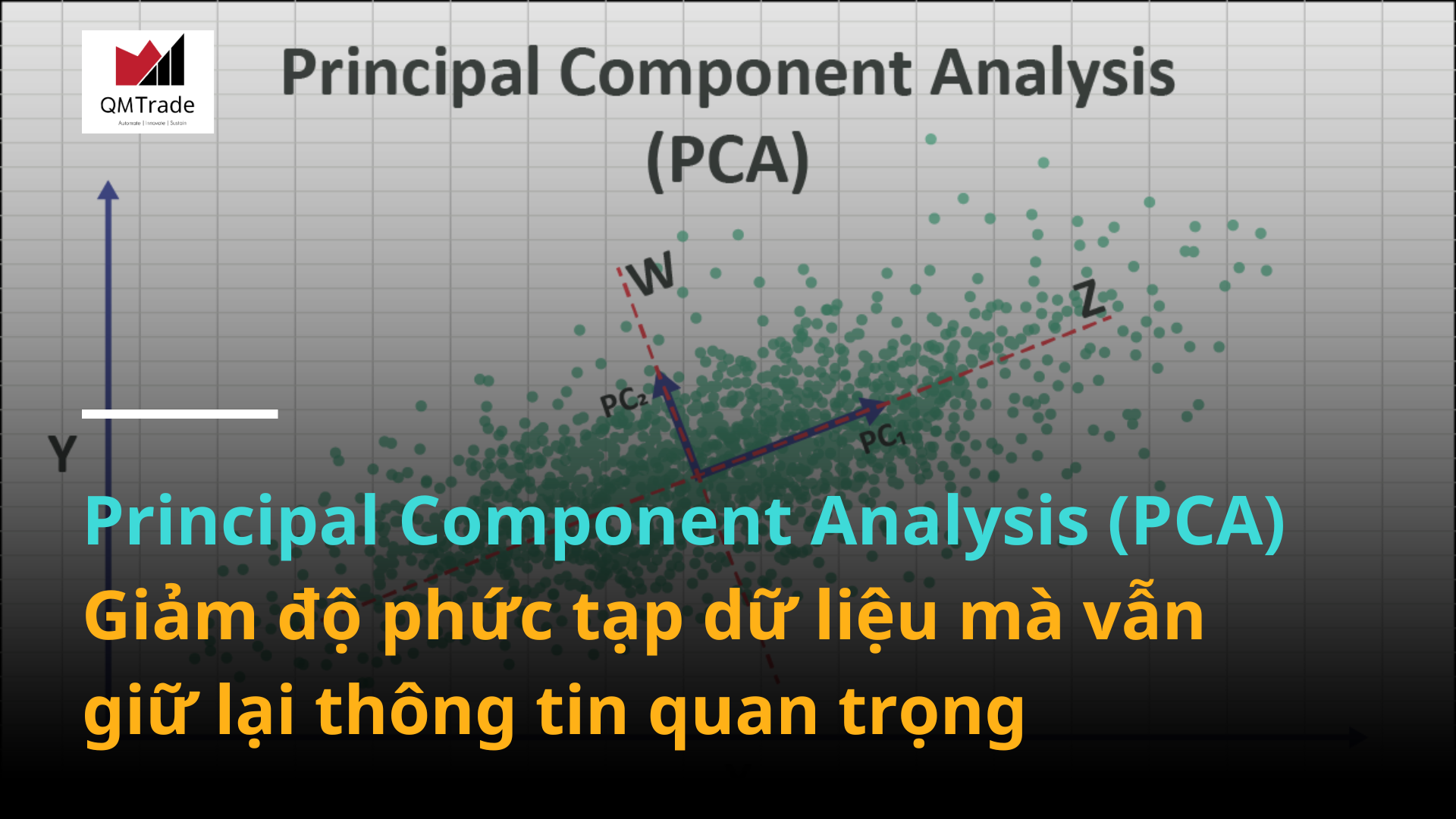

Ứng dụng Principal Component Analysis (PCA) trong phân tích tài chính: Giảm độ phức tạp dữ liệu mà vẫn giữ lại thông tin quan trọng

19/02/2025

3,075 lượt đọc

Trong một thế giới tài chính ngày càng phát triển với lượng dữ liệu khổng lồ, việc phân tích và xử lý dữ liệu phức tạp không chỉ là thách thức mà còn là một yếu tố then chốt giúp các nhà đầu tư và chuyên gia tài chính đưa ra quyết định đúng đắn. Một trong những công cụ mạnh mẽ hỗ trợ việc này chính là Principal Component Analysis (PCA), một kỹ thuật phân tích dữ liệu đa biến giúp giảm số chiều dữ liệu mà vẫn bảo tồn được các thông tin quan trọng.

Tại QM Capital, chúng tôi hiểu rõ tầm quan trọng của PCA trong việc phân tích thị trường tài chính, đặc biệt trong các lĩnh vực như phân tích đường cong lãi suất, chứng khoán và quản lý danh mục đầu tư. Hôm nay, chúng tôi sẽ chia sẻ với các bạn một cái nhìn sâu sắc hơn về PCA và cách ứng dụng của nó có thể giúp các bạn cải thiện quá trình phân tích dữ liệu tài chính.

1. PCA là gì và tại sao nó quan trọng trong tài chính?

Principal Component Analysis (PCA) là một kỹ thuật giảm chiều dữ liệu (dimensionality reduction), nhưng không chỉ đơn thuần là giảm số lượng biến trong dữ liệu. Mục tiêu chính của PCA là biến đổi các biến có mối quan hệ tương quan cao thành các biến không tương quan (principal components), giúp rút gọn độ phức tạp của dữ liệu mà vẫn giữ lại được thông tin quan trọng nhất.

Trong thị trường tài chính, chúng ta thường phải làm việc với rất nhiều dữ liệu, ví dụ như lãi suất của các kỳ hạn khác nhau, giá cổ phiếu từ nhiều công ty trong cùng một ngành, hoặc các chỉ số kinh tế như tăng trưởng GDP, lạm phát, và nhiều yếu tố vĩ mô khác. Những yếu tố này có thể tương quan với nhau rất chặt chẽ, tạo ra một lượng dữ liệu khổng lồ và rất khó để phân tích hiệu quả.

PCA là công cụ giúp giảm bớt độ phức tạp này, đồng thời dễ dàng nhận diện các yếu tố chính ảnh hưởng đến xu hướng thị trường mà không bị loãng thông tin. Thay vì phải phân tích từng yếu tố riêng biệt, PCA giúp chúng ta tóm gọn thông tin thành một số ít các yếu tố chính nhưng vẫn giữ lại được phần lớn sự biến động trong dữ liệu.

2. PCA giúp giảm số chiều dữ liệu và làm dễ hơn việc phân tích thị trường

Để minh họa rõ hơn, giả sử bạn đang phân tích đường cong lãi suất cho các kỳ hạn từ 1 tháng đến 30 năm. Đây là một tập dữ liệu rất phức tạp và có thể có tới 42 điểm dữ liệu. Những điểm dữ liệu này có sự tương quan mạnh mẽ với nhau vì lãi suất ở các kỳ hạn ngắn hạn thường di chuyển đồng pha với các kỳ hạn dài hạn. Nếu phân tích từng điểm dữ liệu này một cách độc lập sẽ rất khó khăn và không hiệu quả.

Lúc này, PCA sẽ giúp bạn biến đổi những điểm dữ liệu này thành một vài yếu tố chính. Ví dụ, PCA có thể giảm số chiều dữ liệu từ 42 điểm xuống chỉ còn 2 hoặc 3 thành phần chính mà vẫn có thể giải thích được phần lớn sự biến động của đường cong lãi suất. Điều này giúp cho việc phân tích trở nên đơn giản và trực quan hơn rất nhiều, đồng thời dễ dàng nhận diện các yếu tố chính đang tác động đến thị trường.

3. PCA và việc nhận diện xu hướng tài chính

Trong phân tích tài chính, việc nhận diện các xu hướng chung trong thị trường hay trong một ngành cụ thể là rất quan trọng. Nếu bạn đang làm việc với một tập hợp các cổ phiếu trong ngành ngân hàng, các cổ phiếu này có thể có sự biến động tương tự nhau do ảnh hưởng của các yếu tố chung như lãi suất, chính sách tiền tệ, hoặc yếu tố vĩ mô.

PCA giúp nhận diện những yếu tố chính ảnh hưởng đến biến động của các cổ phiếu này, từ đó giúp bạn đưa ra các quyết định đầu tư chính xác hơn. Chẳng hạn, một yếu tố chính có thể là sự thay đổi trong chính sách của ngân hàng trung ương, còn một yếu tố khác có thể là sự thay đổi trong lãi suất ngắn hạn. Thay vì phải phân tích riêng từng cổ phiếu, PCA giúp bạn nhóm những cổ phiếu này lại và chỉ tập trung vào các yếu tố chính có ảnh hưởng lớn đến sự biến động của nhóm cổ phiếu đó.

Điều này không chỉ tiết kiệm thời gian mà còn giúp bạn có cái nhìn tổng quan hơn về xu hướng thị trường, từ đó đưa ra quyết định đầu tư sáng suốt hơn. Việc nhận diện các yếu tố tác động lớn nhất đến thị trường sẽ giúp bạn giảm thiểu được các yếu tố ngẫu nhiên và nâng cao khả năng dự báo xu hướng.

4. PCA trong việc tối ưu hóa các mô hình dự báo tài chính

PCA cũng có một ứng dụng rất quan trọng trong việc tối ưu hóa các mô hình dự báo tài chính. Các mô hình tài chính và mô hình học máy (machine learning) thường yêu cầu xử lý lượng dữ liệu rất lớn. Nếu dữ liệu có quá nhiều chiều, mô hình sẽ dễ gặp phải hiện tượng quá khớp (overfitting), khiến dự báo trở nên không chính xác khi áp dụng vào dữ liệu mới.

Bằng cách giảm số chiều dữ liệu mà vẫn bảo tồn được thông tin quan trọng, PCA giúp nâng cao hiệu quả của các mô hình học máy. Mô hình có thể học nhanh hơn, đồng thời giảm thiểu rủi ro quá khớp, giúp dự báo chính xác hơn về biến động giá cổ phiếu, lãi suất, hay các chỉ số kinh tế khác.

Đặc biệt, trong việc dự đoán biến động giá cổ phiếu hay quản lý rủi ro tài chính, PCA giúp bạn tìm ra các yếu tố chính ảnh hưởng đến biến động của các tài sản này, từ đó tối ưu hóa chiến lược đầu tư và giảm thiểu rủi ro.

Kết luận

Principal Component Analysis (PCA) là một công cụ cực kỳ hữu ích trong việc phân tích tài chính, đặc biệt trong những lĩnh vực phức tạp như phân tích đường cong lãi suất, dự báo xu hướng thị trường, và quản lý danh mục đầu tư. PCA không chỉ giúp giảm độ phức tạp của dữ liệu, mà còn giúp nhận diện các yếu tố chính ảnh hưởng đến sự biến động của thị trường, từ đó đưa ra các quyết định đầu tư chính xác hơn.

Ứng dụng PCA trong phân tích tài chính sẽ giúp các nhà đầu tư, chuyên gia tài chính tiết kiệm thời gian, tối ưu hóa các mô hình dự báo và nâng cao khả năng phân tích thị trường. Nhờ vào khả năng giảm số chiều dữ liệu mà vẫn giữ lại các thông tin quan trọng, PCA mang lại những lợi ích vượt trội trong việc xử lý các bài toán phức tạp trong tài chính.

Hãy xây dựng và kiểm thử chiến lược giao dịch phái sinh của bạn trên nền tảng QMTRADE trước khi sử dụng tiền thật để tránh những rủi ro không đáng có.

Đánh giá

0 / 5