- Trang chủ

-

/ Phân loại và cách nhận diện các mẫu hình nến trong đầu tư chứng khoán

Phân loại và cách nhận diện các mẫu hình nến trong đầu tư chứng khoán

11/07/2024

5,451 lượt đọc

Ở phần trước, QM Capital đã giới thiệu về cách nhận diện và ứng dụng các mẫu hình biểu đồ giá. Trong bài viết này, QM Capital sẽ đi sâu hơn vào việc phân loại các mẫu hình nến, từ những mẫu hình đơn giản đến phức tạp. Mục tiêu là giúp bạn nắm bắt được những tín hiệu quan trọng trên biểu đồ giá và tối ưu hóa chiến lược giao dịch của mình. Qua đó, bạn sẽ có thêm công cụ mạnh mẽ để phân tích và dự báo xu hướng thị trường, từ đó đưa ra các quyết định giao dịch chính xác và hiệu quả hơn.

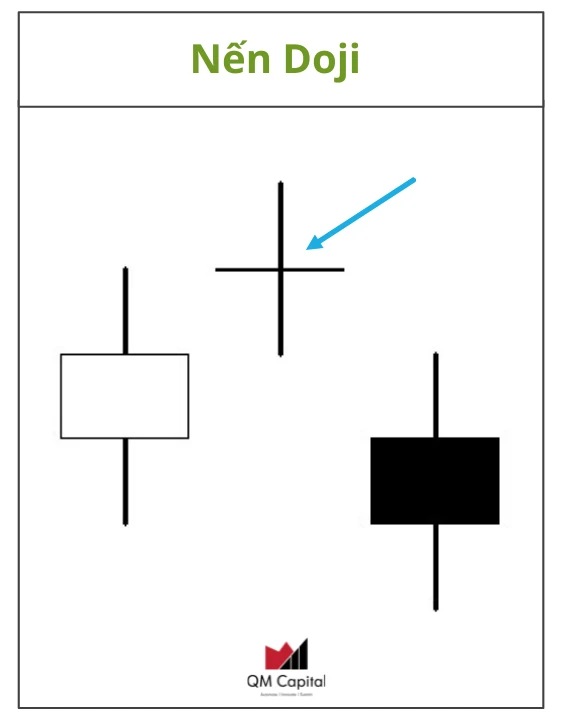

1. Nến Doji

Nến Doji là một dạng nến đặc biệt trong biểu đồ giá chứng khoán, hình thành khi giá mở cửa và giá đóng cửa của phiên giao dịch gần như bằng nhau hoặc bằng nhau. Mẫu hình này biểu hiện sự do dự và cân bằng giữa lực mua và lực bán, không xác định rõ xu hướng tăng hay giảm. Sự diễn biến tiếp theo của giá phụ thuộc vào các biến động giá trước đó.

1.1. Nến Doji đỏ

Khái niệm:

Nến Doji đỏ xuất hiện khi giá đóng cửa thấp hơn giá mở cửa, nhưng sự chênh lệch này rất nhỏ. Mặc dù có sự giảm giá nhẹ, sự khác biệt không đáng kể và thể hiện sự cân bằng giữa lực bán và lực mua trong suốt phiên giao dịch.

Ý nghĩa:

Nến Doji đỏ thường được coi là một dấu hiệu trung lập, cho thấy sự do dự của thị trường. Tuy nhiên, trong một xu hướng giảm, nó có thể cho thấy sự tạm dừng hoặc sự suy yếu của lực bán.

1.2. Nến Doji xanh

Khái niệm:

Nến Doji xanh xuất hiện khi giá đóng cửa cao hơn giá mở cửa, nhưng sự chênh lệch này cũng rất nhỏ. Mặc dù có sự tăng giá nhẹ, sự khác biệt không đáng kể và thể hiện sự cân bằng giữa lực mua và lực bán trong suốt phiên giao dịch.

Ý nghĩa:

Nến Doji xanh cũng được coi là một dấu hiệu trung lập. Tuy nhiên, trong một xu hướng tăng, nó có thể báo sự tạm dừng hoặc sự suy yếu của lực mua.

2. Nến Harami

Nến Harami là một mẫu hình nến gồm hai nến, trong đó nến đầu tiên thường dài và nến thứ hai có thân nhỏ hơn. Nến thứ hai thường có màu đối lập với nến đầu tiên. Khi xuất hiện nến Harami, nó có thể báo hiệu sự đảo ngược xu hướng hiện tại. Có hai loại nến Harami: Harami tăng giá (Bullish Harami) và Harami giảm giá (Bearish Harami).

2.1. Harami giảm giá (Bearish Harami)

Khái niệm:

Harami giảm giá xuất hiện ở đỉnh của xu hướng tăng. Ngày đầu tiên có một nến xanh tăng giá lớn, theo sau là một nến đỏ hoặc xanh nhỏ hơn vào Ngày thứ hai.

Đặc điểm:

Điểm quan trọng nhất của Harami giảm giá là giá đã giảm mạnh vào Ngày thứ hai và không thể tăng trở lại mức đóng cửa của Ngày thứ nhất. Điều này cho thấy sự không chắc chắn đang xâm nhập vào thị trường, báo hiệu một khả năng đảo chiều từ xu hướng tăng sang xu hướng giảm.

2.2. Harami tăng giá (Bullish Harami)

Khái niệm:

Harami tăng giá xuất hiện ở đáy của xu hướng giảm. Ngày đầu tiên có một nến đỏ giảm giá lớn, theo sau là một nến đỏ hoặc xanh nhỏ hơn vào Ngày thứ hai.

Đặc điểm:

Điểm quan trọng nhất của Harami tăng giá là giá đã tăng đột biến vào Ngày thứ hai và giá không thể giảm trở lại mức đóng cửa giảm giá của Ngày thứ nhất. Điều này cho thấy sự không chắc chắn đang xâm nhập vào thị trường, báo hiệu một khả năng đảo chiều từ xu hướng giảm sang xu hướng tăng.

📍 Lưu ý: Mẫu hình nến Harami là một công cụ hữu ích trong phân tích kỹ thuật để dự đoán sự đảo chiều của xu hướng hiện tại. Việc nhận diện đúng mẫu hình và kết hợp với các yếu tố khác sẽ giúp nhà đầu tư đưa ra các quyết định giao dịch chính xác.

3. Nến Hanging Man/Hammer

Mặc dù nến Hanging Man và nến Hammer có hình dạng khá giống nhau với thân nến ngắn và bóng nến dài phía dưới, nhưng chúng được phân biệt bởi xu hướng và động thái trước đó. Cả hai loại nến đều là tín hiệu đảo chiều, nhưng nến Hanging Man xuất hiện trong xu hướng tăng, còn nến Hammer xuất hiện trong xu hướng giảm.

3.1. Nến Hanging Man (Nến người treo cổ):

Khái niệm:

Nến Hanging Man là một tín hiệu giảm giá xuất hiện ở đỉnh của một xu hướng tăng. Nến này có hình dạng tương tự như nến Hammer, với thân nhỏ và bóng dưới dài. Tuy nhiên, nó chỉ được coi là nến Hanging Man khi xuất hiện sau một đợt tăng giá mạnh và tại đỉnh của xu hướng.

Ý nghĩa:

Xu hướng trước đó của Hanging Man phải là tăng. Khi nến Hanging Man xuất hiện, thị trường mở cửa cao hơn, tạo ra mức cao mới trong ngày, nhưng sau đó bị áp lực bán mạnh đẩy giá xuống thấp hơn, mặc dù giá đóng cửa vẫn nằm gần mức cao nhất trong ngày. Điều này cho thấy rằng lực bán đã bắt đầu xuất hiện và có thể làm suy yếu xu hướng tăng hiện tại.

Điều kiện xác nhận:

Mẫu hình Hanging Man được coi là xác nhận cho sự đảo chiều giảm khi nến tiếp theo có giá mở cửa và đóng cửa thấp hơn nến Hanging Man.

3.2. Nến Hammer (Nến búa):

Khái niệm:

Nến Hammer là một tín hiệu tăng giá mạnh mẽ xuất hiện ở đáy của một xu hướng giảm. Nến này có thân nhỏ nằm ở phía trên của phạm vi giao dịch và bóng dưới dài, thường dài gấp hai đến ba lần thân nến.

Ý nghĩa:

Xu hướng trước đó của Hammer phải là giảm. Vào ngày xuất hiện nến Hammer, thị trường thường mở cửa thấp hơn và tiếp tục tạo ra mức thấp mới trong ngày. Tuy nhiên, khi giá giảm xuống, lực mua mạnh xuất hiện, đẩy giá lên cao hơn, khiến giá đóng cửa gần mức cao nhất trong ngày. Bóng nến dài phía dưới cho thấy rằng mặc dù lực bán mạnh ban đầu, lực mua đã thắng thế và đẩy giá lên. Nến Hammer trở nên tăng giá hơn khi bóng dưới càng dài.

Điều kiện xác nhận:

Mẫu hình Hammer được coi là xác nhận cho sự đảo chiều tăng khi nến tiếp theo có giá mở cửa và đóng cửa cao hơn nến Hammer.

4. Nến Shooting Star/Inverted Hammer

Nến Inverted Hammer xuất hiện tại vị trí đảo chiều từ xu hướng giảm sang xu hướng tăng, tức là ở đáy của một con sóng. Đây là dấu hiệu cho thấy có khả năng đảo chiều từ giảm sang tăng giá. Ngược lại, nến Shooting Star xuất hiện tại vị trí đỉnh của một con sóng, khi xu hướng tăng có thể đảo chiều thành xu hướng giảm. Đây là dấu hiệu cho thấy có khả năng chuyển từ tăng sang giảm giá.

4.1. Nến Shooting Star (Sao băng)

Khái niệm:

Nến Shooting Star là một mẫu hình nến xuất hiện tại đỉnh của một xu hướng tăng. Nến này có thân nhỏ nằm ở phía dưới của phạm vi giao dịch và bóng trên dài, thường dài gấp hai đến ba lần thân nến. Nến Shooting Star báo hiệu khả năng xu hướng tăng hiện tại có thể đảo chiều thành xu hướng giảm.

Ý nghĩa:

- Xu hướng trước đó: Xu hướng trước khi xuất hiện nến Shooting Star phải là xu hướng tăng.

- Hình thành: Thị trường mở cửa cao hơn giá đóng cửa của ngày trước đó, sau đó giá tăng mạnh tạo ra một đỉnh mới, nhưng lực bán xuất hiện và đẩy giá xuống, khiến giá đóng cửa gần mức mở cửa. Bóng nến trên dài cho thấy áp lực bán mạnh đang chiếm lĩnh thị trường.

- Điều kiện xác nhận: Mẫu hình Shooting Star được xác nhận khi nến tiếp theo có giá mở cửa và đóng cửa thấp hơn nến Shooting Star, điều này cho thấy xu hướng giảm đã bắt đầu.

Ví dụ về nến Shooting Star:

- Xu hướng tăng: Thị trường đã trải qua một giai đoạn tăng giá mạnh.

- Nến Shooting Star xuất hiện: Nến có thân ngắn, bóng trên dài.

- Xác nhận: Nến tiếp theo giảm giá, xác nhận sự đảo chiều.

4.2. Nến Inverted Hammer (Búa ngược)

Khái niệm:

Nến Inverted Hammer là một mẫu hình nến xuất hiện tại đáy của một xu hướng giảm. Nến này có thân nhỏ nằm ở phía dưới của phạm vi giao dịch và bóng trên dài, thường dài gấp hai đến ba lần thân nến. Nến Inverted Hammer báo hiệu khả năng xu hướng giảm hiện tại có thể đảo chiều thành xu hướng tăng.

Ý nghĩa:

- Xu hướng trước đó: Xu hướng trước khi xuất hiện nến Inverted Hammer phải là xu hướng giảm.

- Hình thành: Thị trường mở cửa thấp hơn giá đóng cửa của ngày trước đó, sau đó giá tăng mạnh tạo ra một đỉnh mới, nhưng lực bán xuất hiện và đẩy giá xuống, khiến giá đóng cửa gần mức mở cửa. Bóng nến trên dài cho thấy áp lực mua đang xuất hiện và có thể đảo chiều xu hướng.

- Điều kiện xác nhận: Mẫu hình Inverted Hammer được xác nhận khi nến tiếp theo có giá mở cửa và đóng cửa cao hơn nến Inverted Hammer, điều này cho thấy xu hướng tăng đã bắt đầu.

Ví dụ về nến Inverted Hammer:

- Xu hướng giảm: Thị trường đã trải qua một giai đoạn giảm giá mạnh.

- Nến Inverted Hammer xuất hiện: Nến có thân ngắn, bóng trên dài.

- Xác nhận: Nến tiếp theo tăng giá, xác nhận sự đảo chiều.

Tổng kết:

- Nến Shooting Star: Xuất hiện ở đỉnh của xu hướng tăng, báo hiệu sự đảo chiều từ tăng sang giảm.

- Nến Inverted Hammer: Xuất hiện ở đáy của xu hướng giảm, báo hiệu sự đảo chiều từ giảm sang tăng.

5. Nến Engulfing

Mẫu hình nến Engulfing (Nhấn chìm) là một trong những mẫu hình quan trọng trong phân tích kỹ thuật, thường được sử dụng để xác định sự đảo chiều của xu hướng hiện tại. Mẫu hình này được chia thành hai loại chính: Bullish Engulfing (Nhấn chìm tăng giá) và Bearish Engulfing (Nhấn chìm giảm giá).

5.1. Bullish Engulfing (Nhấn chìm tăng giá)

Khái niệm:

Bullish Engulfing xuất hiện khi một nến xanh hoặc trắng bao phủ hoàn toàn thân nến đỏ hoặc đen của ngày trước đó. Điều này thường xảy ra ở đáy của một xu hướng giảm và báo hiệu một sự đảo chiều tích cực.

Cách xác định:

- Xu hướng trước đó: Mẫu hình Bullish Engulfing xuất hiện sau một chuỗi nến giảm giá liên tiếp, cho thấy thị trường đang trong xu hướng giảm.

- Cấu trúc mẫu hình: Ngày đầu tiên của mẫu hình là một nến giảm giá (nến đỏ hoặc đen). Ngày thứ hai là một nến tăng giá (nến xanh hoặc trắng) có thân nến dài hơn và bao phủ hoàn toàn thân nến của ngày trước đó.

- Khối lượng giao dịch: Khối lượng giao dịch thường tăng lên trong ngày thứ hai, cho thấy sự gia tăng mạnh mẽ của lực mua và củng cố tín hiệu đảo chiều.

Ý nghĩa:

Sự xuất hiện của mẫu hình Bullish Engulfing cho thấy người mua đã kiểm soát thị trường, đẩy giá lên cao hơn và bắt đầu một xu hướng tăng mới. Đây là tín hiệu mạnh mẽ để nhà đầu tư xem xét mở vị thế mua.

5.2. Bearish Engulfing (Nhấn chìm giảm giá)

Khái niệm:

Bearish Engulfing xuất hiện khi một nến đỏ hoặc đen bao phủ hoàn toàn thân nến xanh hoặc trắng của ngày trước đó. Điều này thường xảy ra ở đỉnh của một xu hướng tăng và báo hiệu một sự đảo chiều tiêu cực.

Cách xác định:

- Xu hướng trước đó: Mẫu hình Bearish Engulfing xuất hiện sau một chuỗi nến tăng giá liên tiếp, cho thấy thị trường đang trong xu hướng tăng.

- Cấu trúc mẫu hình: Ngày đầu tiên của mẫu hình là một nến tăng giá (nến xanh hoặc trắng). Ngày thứ hai là một nến giảm giá (nến đỏ hoặc đen) có thân nến dài hơn và bao phủ hoàn toàn thân nến của ngày trước đó.

- Khối lượng giao dịch: Khối lượng giao dịch thường tăng lên trong ngày thứ hai, cho thấy sự gia tăng mạnh mẽ của lực bán và củng cố tín hiệu đảo chiều.

Ý nghĩa:

Sự xuất hiện của mẫu hình Bearish Engulfing cho thấy người bán đã kiểm soát thị trường, đẩy giá xuống thấp hơn và bắt đầu một xu hướng giảm mới. Đây là tín hiệu mạnh mẽ để nhà đầu tư xem xét mở vị thế bán.

Tổng kết:

- Bullish Engulfing: Xuất hiện ở đáy của xu hướng giảm, báo hiệu sự đảo chiều tăng giá. Nhà đầu tư nên cân nhắc mở vị thế mua.

- Bearish Engulfing: Xuất hiện ở đỉnh của xu hướng tăng, báo hiệu sự đảo chiều giảm giá. Nhà đầu tư nên cân nhắc mở vị thế bán.

6. Nến Dark Cloud/Piercing

Mẫu hình nến Dark Cloud Cover và Piercing Pattern là những mẫu hình quan trọng trong phân tích kỹ thuật, dùng để xác định các điểm đảo chiều của xu hướng giá trên thị trường chứng khoán:

6.1. Nến Dark Cloud

Nến Dark Cloud Cover là một mẫu hình đảo chiều giảm giá, thường xuất hiện ở đỉnh của một xu hướng tăng. Nó báo hiệu khả năng xu hướng tăng sắp kết thúc và xu hướng giảm có thể bắt đầu. Tên gọi “Mây đen che phủ” tượng trưng cho việc một ngày nắng đẹp bị che phủ bởi những đám mây đen, báo hiệu sự thay đổi thời tiết bất lợi.

Cách xác định:

Xu hướng trước đó: Mẫu hình này xuất hiện sau một chuỗi nến tăng giá, cho thấy thị trường đang trong xu hướng tăng.

Cấu trúc mẫu hình:

- Ngày đầu tiên là một nến tăng giá dài (nến xanh hoặc trắng).

- Ngày thứ hai mở cửa cao hơn mức giá cao nhất của ngày đầu tiên (gap up), nhưng sau đó giá giảm và đóng cửa nằm trong thân nến của ngày đầu tiên, thấp hơn điểm giữa thân nến đó.

Khối lượng giao dịch: Khối lượng giao dịch thường tăng trong ngày thứ hai, cho thấy sự gia tăng áp lực bán và củng cố tín hiệu đảo chiều.

Ý nghĩa:

Sự xuất hiện của nến Dark Cloud Cover cho thấy lực bán đang gia tăng mạnh mẽ, vượt qua lực mua và đẩy giá xuống thấp hơn. Đây là tín hiệu mạnh mẽ để nhà đầu tư xem xét mở vị thế bán hoặc chốt lời các vị thế mua.

6.2. Nến Piercing

Nến Piercing Pattern là một mẫu hình đảo chiều tăng giá, thường xuất hiện ở đáy của một xu hướng giảm. Nó báo hiệu khả năng xu hướng giảm sắp kết thúc và xu hướng tăng có thể bắt đầu. Tên gọi “Nến xuyên" tượng trưng cho việc giá xuyên qua và vượt lên trên mức giá trước đó, báo hiệu sự thay đổi xu hướng tích cực.

Cách xác định:

Xu hướng trước đó: Mẫu hình này xuất hiện sau một chuỗi nến giảm giá, cho thấy thị trường đang trong xu hướng giảm.

Cấu trúc mẫu hình:

- Ngày đầu tiên là một nến giảm giá dài (nến đỏ hoặc đen).

- Ngày thứ hai mở cửa thấp hơn mức giá thấp nhất của ngày đầu tiên (gap down), nhưng sau đó giá tăng mạnh và đóng cửa nằm trong thân nến của ngày đầu tiên, cao hơn điểm giữa thân nến đó.

Khối lượng giao dịch: Khối lượng giao dịch thường tăng trong ngày thứ hai, cho thấy sự gia tăng áp lực mua và củng cố tín hiệu đảo chiều.

Ý nghĩa:

Sự xuất hiện của nến Piercing Pattern cho thấy lực mua đang gia tăng mạnh mẽ, vượt qua lực bán và đẩy giá lên cao hơn. Đây là tín hiệu mạnh mẽ để nhà đầu tư xem xét mở vị thế mua hoặc chốt lời các vị thế bán.

Tổng kết:

- Nến Dark Cloud Cover: Xuất hiện ở đỉnh của xu hướng tăng, báo hiệu sự đảo chiều giảm giá. Nhà đầu tư nên cân nhắc mở vị thế bán hoặc chốt lời các vị thế mua.

- Nến Piercing Pattern: Xuất hiện ở đáy của xu hướng giảm, báo hiệu sự đảo chiều tăng giá. Nhà đầu tư nên cân nhắc mở vị thế mua hoặc chốt lời các vị thế bán.

Tạm kết

Việc nắm vững và áp dụng thành thạo các mẫu hình nến là một yếu tố quan trọng trong phân tích kỹ thuật, giúp tăng tỷ lệ thành công trong giao dịch. Hy vọng rằng qua phần này, bạn đã có cái nhìn chi tiết và rõ ràng hơn về cách phân loại và nhận diện nhiều loại mẫu hình nến khác nhau, từ các mẫu hình đơn giản đến phức tạp. Việc hiểu rõ và sử dụng đúng các mẫu hình này sẽ giúp bạn nhận diện các tín hiệu quan trọng trên biểu đồ giá và tối ưu hóa chiến lược giao dịch của mình.

📌 HÃY XÂY DỰNG VÀ KIỂM THỬ CHIẾN LƯỢC GIAO DỊCH CỦA BẠN TRÊN NỀN TẢNG QMTRADE TRƯỚC KHI SỬ DỤNG TIỀN THẬT ĐỂ TRÁNH NHỮNG RỦI RO KHÔNG ĐÁNG CÓ.

TRẢI NGHIỆM TÍNH NĂNG TẠI: QMTRADE

Đánh giá

0 / 5