- Trang chủ

-

/ [P1] 6 chiến lược giao dịch định lượng phổ biến

[P1] 6 chiến lược giao dịch định lượng phổ biến

24/04/2024

9,506 lượt đọc

Phần I - 6 chiến lược giao dịch định lượng phổ biến

Lựa chọn chiến lược giao dịch phù hợp là bước cực kỳ quan trọng trong lĩnh vực đầu tư. Mỗi nhà đầu tư đều có các mục tiêu, thời gian đầu tư và mức độ chấp nhận rủi ro khác nhau, điều này tạo nên sự đa dạng trong cách lựa chọn chiến lược. Chiến lược này có thể từ đơn giản đến phức tạp tùy thuộc vào phân tích và các mục tiêu cá nhân của nhà đầu tư. Trong bài viết này, QM Capital sẽ giới thiệu một số chiến lược giao dịch định lượng phổ biến, những chiến lược này có thể được sử dụng như một công cụ để hỗ trợ ra quyết định trong giao dịch của các nhà đầu tư. Để xem thêm ví dụ bằng Python, nhà đầu tư có thể truy cập link Google Colab được đính kèm bài viết này.

1. Giới thiệu chung về giao dịch định lượng

Giao dịch định lượng hay quant, là một hình thức giao dịch sử dụng các chiến lược đầu tư dựa trên phân tích định lượng, sử dụng các tính toán toán học và phân tích số liệu để xác định các cơ hội giao dịch. Giá và khối lượng là hai trong số các dữ liệu đầu vào phổ biến hơn được sử dụng trong phân tích định lượng làm đầu vào chính cho các mô hình toán học.

Giao dịch định lượng thường được sử dụng bởi các tổ chức tài chính, các doanh nghiệp để mua hoặc bán với khối lượng lên đến hàng trăm nghìn cổ phiếu, hoặc một mức khối lượng tương đương đối với các sản phẩm tài chính khác.

Trước đây chỉ được sử dụng bởi các nhà đầu tư chuyên nghiệp tại các công ty và giờ giao dịch định lượng đang ngày càng trở nên phổ biến với các nhà đầu tư nhỏ lẻ. Giao dịch định lượng được mong đợi vì cách tiếp cận logic của nó. Nó không chạy rủi ro do yếu tố chủ quan, như cảm xúc, can thiệp vào quá trình.

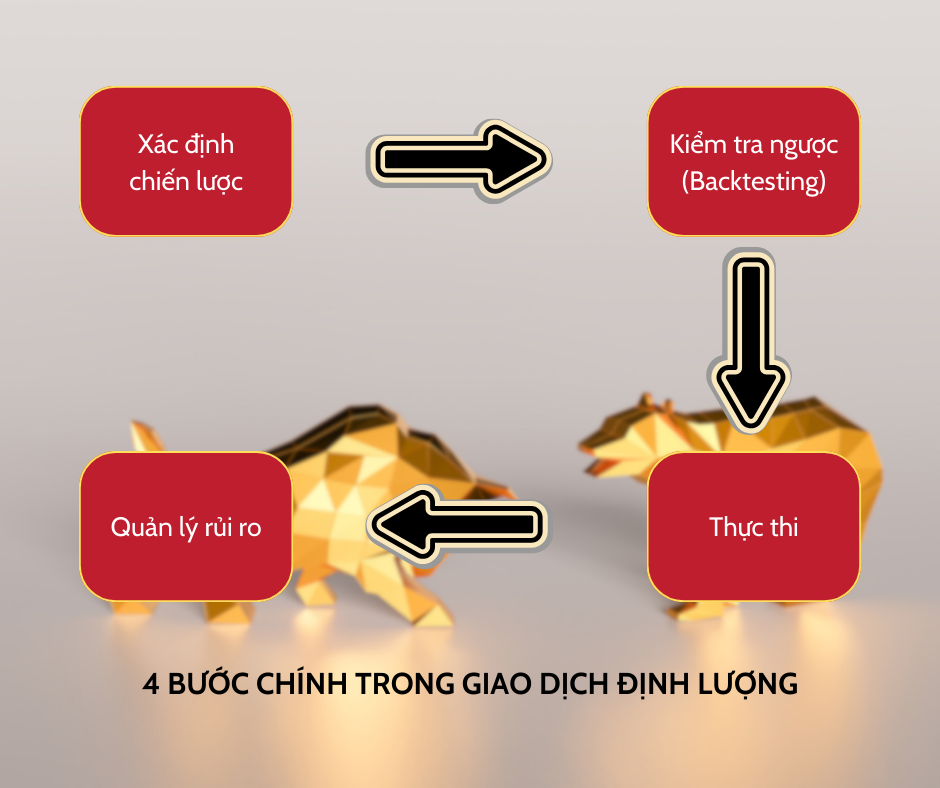

Có 4 bước chính trong giao dịch định lượng: Xác định chiến lược, Kiểm tra ngược (Backtesting), Thực thi và Quản lý rủi ro:

Xác định chiến lược: Giai đoạn này đòi hỏi nhà đầu tư phải lựa chọn và phát triển một chiến lược dựa trên mô hình toán học sẽ được sử dụng để dự báo và đưa ra các quyết định giao dịch. Chiến lược có thể dựa trên momentum, theo dõi xu hướng, hoặc trung bình đảo ngược (mean reversion), tùy thuộc vào phân tích dữ liệu lịch sử và dự đoán tương lai của thị trường.

Ví dụ: Một nhà đầu tư có thể sử dụng chiến lược momentum để tìm kiếm cổ phiếu có xu hướng tăng giá và đầu tư vào chúng trước khi chúng đạt đến đỉnh và bắt đầu giảm giá.

Kiểm tra ngược (Backtesting): Sau khi chiến lược đã được xác định, nhà đầu tư cần kiểm tra ngược nó trên dữ liệu lịch sử để xác định xem nó có hiệu quả thực tế hay không. Backtesting giúp tối ưu hóa mô hình và chỉ ra những điểm yếu cần được cải thiện trước khi áp dụng mô hình đó vào thị trường thực.

Ví dụ: Nếu mô hình phân tích kỹ thuật của bạn dự đoán một sự đảo chiều xu hướng sau khi một cổ phiếu tăng giá 10% trong 5 ngày liên tiếp, bạn sẽ muốn kiểm tra ngược xem trong quá khứ điều này có chính xác không.

Thực thi: Khi mô hình đã được tối ưu qua backtesting, nó sẽ được sử dụng để tự động hoặc hỗ trợ thực hiện giao dịch dựa trên phân tích thời gian thực của thị trường. Các mô hình này thường được tích hợp vào hệ thống giao dịch để có thể phản ứng nhanh chóng với thị trường.

Ví dụ: Sử dụng một mô hình tự động có thể giúp nhà đầu tư thực hiện các lệnh mua hoặc bán dựa trên các tín hiệu từ mô hình định lượng mà không cần can thiệp thủ công.

Quản lý rủi ro: Mọi chiến lược giao dịch đều tiềm ẩn rủi ro. Giao dịch định lượng cần phải tích hợp các phương pháp quản lý rủi ro như phân tích kịch bản và lệnh dừng lỗ (stop-loss orders) để hạn chế thua lỗ.

Ví dụ: Đặt một lệnh dừng lỗ ở mức giá thấp hơn 5% so với giá mua có thể giúp hạn chế rủi ro thua lỗ nếu thị trường diễn biến không theo dự đoán của mô hình.

2. Các chiến lược giao dịch định lượng phổ biến

Dưới đây là một số chiến lược phổ biến được sử dụng để xây dựng các mô hình toán học cho giao dịch định lượng.

2.1. Chiến lược Momentum

Momentum hay còn gọi là “động lượng”, là xung lượng, động lực hay đà thị trường. Trong lĩnh vực chứng khoán, chỉ báo Momentum được hiểu là sức mạnh của xu hướng. Theo đó, các chiến lược Momentum là có chức năng đo lường và đánh giá tốc độ thay đổi của giá và thường được sử dụng trong phân tích kỹ thuật chứng khoán. Momentum thường được được sử dụng để đo lường tốc độ thay đổi giá của cổ phiếu, sẽ thể hiện đà tăng hay giảm của giá chứng khoán thông qua tốc độ hoặc tỷ lệ mà giá của cổ phiếu thay đổi. Từ đó, chiến lược với Momentum cũng cho thấy sự biến đổi trong tâm lý thị trường, khi các chỉ báo này đạt đến các vùng cực đoan (quá mua, quá bán) sẽ là các tín hiệu cảnh báo xu hướng thị trường có thể đảo chiều. Ngoài ra, chiến lược với Momentum còn là một công cụ hữu ích để xác định các thay đổi về phân kỳ.

Ví dụ về chiến lược Momentum cắt đường MA

Ngoài mốc 100, đường trung bình động (MA) cũng là một công cụ phân tích kỹ thuật được nhiều chuyên gia tin dùng. Điểm mà đường Momentum cắt qua đường MA thường được xem là dấu hiệu cho thấy khả năng giá sẽ thay đổi hướng và bắt đầu một xu hướng mới. Thông thường, sẽ cài đặt đường MA với các chu kỳ là 9, 14, 21 là phổ biến nhất. Chu kỳ càng dài thì độ chính xác càng cao. Theo đó:

- Nếu đường động lượng tăng và cắt đường MA nhà đầu tư có thể vào lệnh mua.

- Nếu đường động lượng đi xuống cắt đường MA thì nhà đầu tư có thể thực hiện lệnh bán.

Ví dụ về chiến lược Momentum cắt đường MA

2.2. Chiến lược Trend Following

Trend following hay còn gọi là giao dịch theo xu hướng là một chiến lược giao dịch dựa vào xu hướng chính của thị trường. Chiến lược này hoạt động với giả định rằng khi một cổ phiếu hay thị trường bước vào một xu hướng, khả năng có xu hướng ấy sẽ tiếp diễn trong tương lai gần. Cụ thể là mua vào khi thị trường đang trong xu hướng tăng và bán ra khi thị trường vào xu hướng giảm. Điều này đồng nghĩa với việc nhà đầu tư sẽ “bơi cùng dòng nước” thay vì “bơi ngược dòng”, như trong chiến lược giao dịch ngược xu hướng (counter-trend trading).

Có một câu nói bất hủ trên thị trường: “Trend is your friend, until the end when it bends” tức là “Xu hướng là bạn, cho tới khi nó đảo chiều”. Mặc dù chiến lược giao dịch theo thay đổi. Vì vậy cần tìm hiểu kỹ hơn, tập trung vào cách xác định chiến lược cụ thể xu hướng mang lại nhiều cơ hội giao dịch, tuy nhiên phải nếu như xu hướng đang thay đổi.

Ví dụ với chiến lược Trend Following với chỉ báo RSI

RSI (Relative Strength Index) là một chỉ báo phân tích kỹ thuật dao động trong khoảng từ 0 đến 100, mang lại cái nhìn sâu sắc về điều kiện quá mua hoặc quá bán của thị trường. Khi RSI vượt quá ngưỡng 70, thị trường được coi là ở trong trạng thái quá mua, có nghĩa là có khả năng giá sẽ điều chỉnh giảm. Ngược lại, khi RSI dưới 30, thị trường được xem là quá bán, cho thấy có khả năng giá sẽ tăng.

Trong điều kiện thị trường của một xu hướng tăng mạnh, RSI có thể vượt qua 70 và duy trì ở mức cao. Tương tự, trong một xu hướng giảm mạnh, RSI thường xuống dưới 30 và ở mức thấp. Tuy nhiên, cần lưu ý rằng mức quá mua và quá bán không phải lúc nào cũng đại diện cho tín hiệu đảo chiều chính xác và kịp thời.

Ví dụ về chỉ báo RSI

Một chiến lược giao dịch sử dụng RSI là mua vào gần ngưỡng quá bán khi chỉ số RSI bắt đầu hồi lên và thực hiện các giao dịch ngắn hạn gần ngưỡng quá mua khi RSI bắt đầu giảm. Trong một xu hướng tăng dài hạn, tín hiệu mua có thể xuất hiện khi RSI xuống dưới 50 và sau đó quay trở lại trên mức này, báo hiệu rằng đợt điều chỉnh đã kết thúc và xu hướng tăng giá có thể tiếp tục. Trong xu hướng giảm, tín hiệu bán xuất hiện khi RSI đạt 50 và sau đó giảm.

Để xác định xu hướng thị trường một cách chính xác hơn, việc sử dụng đường xu hướng hoặc đường trung bình động cùng với RSI có thể cung cấp tín hiệu giao dịch rõ ràng hơn.

2.3. Chiến lược Mean Reversion

Chiến lược Đảo chiều trung bình (Mean Reversion) dựa trên giả định rằng giá của các tài sản và lợi nhuận trên thị trường cuối cùng sẽ hướng về mức trung bình lịch sử của chúng. Điều này áp dụng cho một loạt các công cụ tài chính đa dạng, cung cấp cho nhà giao dịch cái nhìn về những cơ hội tiềm ẩn phát sinh từ sự chênh lệch giá cả của tài sản. Lý thuyết này mô tả một hiện tượng trong đó giá trị của một tài sản, khi lệch xa mức trung bình, sẽ có xu hướng trở lại mức đó, với khả năng hồi quy càng mạnh khi sự lệch xa càng lớn.

Ví dụ chiến lược Mean Reversion với chỉ báo Bollinger Band

Dải Bollinger là một trong những chỉ báo phổ biến nhất với các nhà giao dịch sử dụng chiến lược Hồi quy Trung bình. Được John Bollinger tạo ra vào những năm 1980, dải Bollinger bao gồm ba đường: một đường ở giữa là Đường trung bình động đơn giản (SMA), và hai đường bên ngoài được xác định dựa trên độ lệch chuẩn so với đường SMA này. Cài đặt tiêu chuẩn thường là SMA 20 ngày, với hai dải bên ngoài được đặt cách 2 độ lệch chuẩn phía trên và dưới đường SMA.

Khi giá chạm hoặc vượt qua một trong hai dải bên ngoài của Bollinger Bands, điều này có thể được xem xét là một sự lệch lớn so với giá trung bình, cho thấy một điểm có khả năng đảo chiều. Càng gần giá di chuyển đến dải ngoài, tài sản được coi là quá mua (overbought) hoặc quá bán (oversold) nhiều hơn, do đó tăng khả năng quay trở lại giá trung bình.

Ví dụ về chỉ báo Bollinger Bands

2.4. Chiến lược Statistical Arbitrage

Giao dịch định lượng thống kê (Statistical Arbitrage hay Stat Arb) là phương pháp đầu tư dựa trên mô hình toán học phức tạp, thường được các quỹ đầu cơ sử dụng để tìm kiếm lợi nhuận từ những chênh lệch trên thị trường. Phương pháp dựa vào giả định rằng giá của các chứng khoán liên quay trở về mức trung bình của chúng sau khi chệch khỏi mức tương quan thông thường. Trong Start Arbitrage, nhà đầu tư sẽ mua vào chứng khoán bị định giá thấp và bán ra khi định giá cao, dựa vào dự đoán rằng giá sẽ điều chỉnh và hội tụ.

Đây là chiến lược không phụ thuộc vào biến động chung của thị trường mà chủ yếu dựa và sự biến động giá tương đối giữa các chứng khoán liên quan

Mặc dù lý thuyết cho rằng đây là chiến lược ít rủi ro do tính chất trung lập với thị trường, giao dịch định lượng thống kê vẫn chứa đựng những rủi ro riêng, có thể phát sinh từ việc mô hình quá khớp hoặc những biến động lớn trên thị trường làm đảo lộn mối quan hệ thống kê. Để thành công, phương pháp này đòi hỏi sự dự đoán chính xác, biến động giá cả đủ lớn để tạo cơ hội

Ví dụ: Tại thị trường Mỹ, nếu một nhà quản lý quỹ tin rằng Coca-Cola đang được định giá thấp và Pepsi được định giá cao, họ sẽ mở vị thế mua đối với Coca-Cola và đồng thời mở vị thế bán đối với Pepsi.

Chiến lược này không chỉ giới hạn ở việc so sánh hai chứng khoán. Nhà đầu tư có thể áp dụng khái niệm này cho một nhóm các chứng khoán có mối quan hệ tương quan. Thêm vào đó, chỉ vì hai cổ phiếu hoạt động trong các ngành khác nhau không có nghĩa là chúng không thể có mối quan hệ tương quan. Ví dụ, Citigroup, một cổ phiếu ngân hàng, và Harley Davidson, một cổ phiếu của ngành hàng tiêu dùng.

Khi hai cổ phiếu này có sự chênh lệch giá đáng kể so với nhau, như vào giữa tháng 2 và đầu tháng 5, nhà đầu tư có thể vào lệnh. Ví dụ, nhà đầu tư có thể xem xét mua cổ phiếu Ford vào tháng 2 và bán nó vào tháng 5 với kỳ vọng giá cổ phiếu của nó sẽ điều chỉnh lại so với giá cổ phiếu của General Motors. Tuy nhiên, không có sự đảm bảo rằng khi nào hai giá cả này sẽ tái hợp; do đó, nhà đầu tư luôn nên cân nhắc sử dụng lệnh cắt lỗ (stop-loss) khi áp dụng chiến lược này.

Ví dụ về cổ phiếu Ford và cổ phiếu General Motors

📌 Link Google Colab: Sử dụng Arbitrage Arbitrage trong giao dịch theo cặp bằng Python

Các chiến lược giao dịch định lượng là những công cụ mạnh mẽ cho phép nhà đầu tư tìm kiếm lợi nhuận từ phân tích dữ liệu và mô hình toán học. Các chiến lược phổ biến như Momentum, Trend Following, Mean Reversion và Statistical Arbitrage mang lại cơ hội giao dịch dựa trên các xu hướng và mối tương quan trên thị trường. Việc hiểu và áp dụng đúng những chiến lược này sẽ giúp nhà đầu tư đạt được lợi nhuận đồng thời giảm thiểu rủi ro. Trong bài viết sau QM Capital sẽ giới thiệu tới các nhà đầu tư 2 chiến lược còn lại là nhận dạng mẫu thuật toán và phân tích quan điểm. Hẹn mọi người trong bài viết sau.

Đánh giá

0 / 5