- Trang chủ

-

/ [Phần I] Mẫu Hình Nến Đảo Chiều Tăng

[Phần I] Mẫu Hình Nến Đảo Chiều Tăng

03/08/2024

3,627 lượt đọc

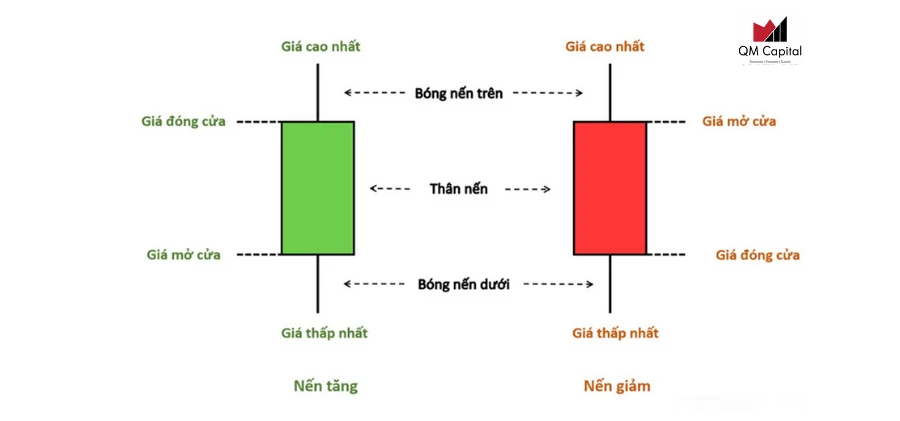

Trong lĩnh vực đầu tư, việc hiểu rõ và nhận diện các mẫu hình nến đảo chiều tăng là không thể thiếu. Những mẫu hình này không chỉ giúp nhà đầu tư xác định điểm vào lệnh lý tưởng mà còn giúp nắm bắt được xu hướng thị trường một cách chính xác hơn.

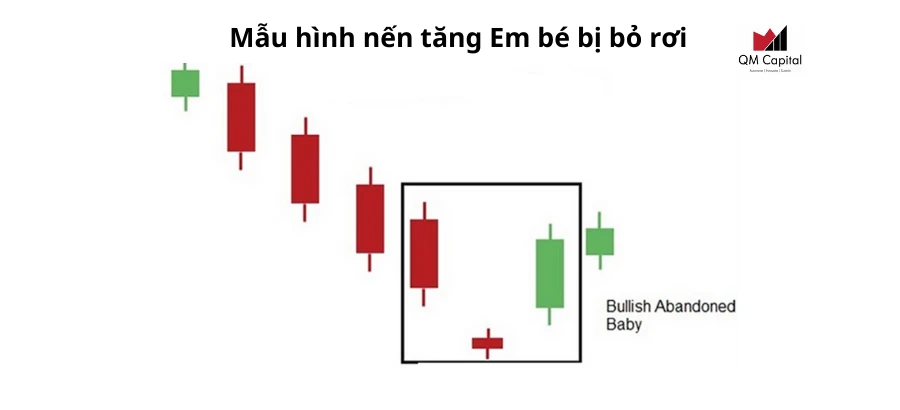

1. Mẫu hình nến tăng Em bé bị bỏ rơi (Bullish Abandoned Baby)

Mẫu hình nến Em bé bị bỏ rơi (Abandoned Baby) là một mẫu hình đảo chiều, được đánh dấu bởi một khoảng trống giữa bóng của hai cây nến và một Doji ở giữa. Mẫu hình này hiếm gặp và cho thấy một sự thay đổi mạnh mẽ trong tâm lý thị trường.

Cách nhận diện mẫu hình Em bé bị bỏ rơi:

- Xuất hiện ở cuối xu hướng giảm:

- Bullish Abandoned Baby là một mô hình xuất hiện vào cuối xu hướng giảm và báo hiệu sự đảo ngược sang xu hướng tăng. Mẫu hình này báo hiệu sự kết thúc của áp lực bán của phe gấu và sự trở lại của phe bò trên thị trường.

- Cấu trúc mẫu hình:

Nến đầu tiên (Nến giảm giá):

- Là một cây nến có thân lớn màu đen (hoặc đỏ), cho thấy áp lực bán mạnh.

- Xuất hiện trong một xu hướng giảm rõ ràng.

Nến thứ hai (Doji):

- Là một cây nến nhỏ và giảm giá, còn gọi là Doji, với giá mở cửa và giá đóng cửa bằng nhau hoặc rất gần nhau, tượng trưng cho sự do dự giữa người bán và người mua.

- Có khoảng trống giảm giá (gap down) so với nến đầu tiên, nghĩa là giá mở cửa của Doji thấp hơn mức thấp của nến đầu tiên.

Nến thứ ba (Nến tăng giá):

- Là một cây nến màu trắng (hoặc xanh lá cây), cho thấy áp lực mua mạnh.

- Có khoảng trống tăng giá (gap up) so với Doji, nghĩa là giá mở cửa của nến thứ ba cao hơn mức cao của Doji.

- Đóng cửa cao hơn mức đóng cửa của nến đầu tiên, xác nhận sự đảo chiều tăng giá.

Khoảng trống giữa các nến:

- Bóng của Doji phải cách xa hoàn toàn bóng của nến thứ nhất và thứ ba, tạo ra các khoảng trống rõ ràng giữa chúng.

Ý nghĩa và hành động giao dịch:

- Xác nhận sự đảo chiều: Mẫu hình này báo hiệu sự kết thúc của xu hướng giảm và sự bắt đầu của xu hướng tăng. Khi nến thứ ba đóng cửa cao hơn mức đóng cửa của nến đầu tiên, đó là tín hiệu xác nhận sự đảo chiều tăng giá.

- Hành động giao dịch: Các nhà giao dịch thường xem mẫu hình Bullish Abandoned Baby như một tín hiệu mua. Khi nến thứ ba hoàn thành, đó là lúc để xem xét mở các vị thế mua hoặc gia tăng các vị thế mua hiện tại.

2. Bullish Belt Hold

Khái niệm: Mẫu hình nến Đai giữ giá (Belt-hold) là một mẫu hình đảo chiều xu hướng xuất hiện như một cây nến dài theo sau một xu hướng rõ ràng. Mẫu hình này có thể là tín hiệu tăng giá hoặc giảm giá, báo hiệu một sự thay đổi tiềm năng trong tâm lý thị trường.

Cách nhận diện mẫu hình nến Đai giữ giá:

Belt-hold tăng giá (Bullish Belt-hold):

Xuất hiện ở cuối xu hướng giảm:

- Mẫu hình này thường xuất hiện sau một xu hướng giảm rõ ràng, cho thấy sự kết thúc của đà giảm giá.

Cây nến dài:

- Màu sắc: Là một cây nến xanh dài, thể hiện lực mua mạnh.

- Giá mở cửa: Mở cửa ở mức thấp nhất của phiên giao dịch.

- Giá đóng cửa: Đóng cửa gần mức cao nhất của phiên.

- Thân nến: Thân nến dài và không có hoặc rất ít bóng nến dưới, thể hiện rằng giá mở cửa gần mức thấp nhất và giá đóng cửa gần mức cao nhất của phiên giao dịch.

- Bóng nến: Không có hoặc rất ít bóng nến dưới, chỉ ra rằng toàn bộ phiên giao dịch hầu như không có sự suy giảm giá đáng kể từ mức mở cửa.

Ý nghĩa giao dịch:

- Sự thay đổi tâm lý thị trường: Mẫu hình Bullish Belt-hold cho thấy sự xuất hiện mạnh mẽ của lực mua sau một xu hướng giảm, báo hiệu sự thay đổi tâm lý từ bán sang mua.

- Xác nhận sự đảo chiều: Sự xuất hiện của cây nến xanh dài với giá mở cửa ở mức thấp nhất và giá đóng cửa ở mức cao nhất cho thấy áp lực mua đang chiếm ưu thế và xu hướng giảm có khả năng kết thúc.

Hành động giao dịch:

- Mua vào: Khi cây nến dài hoàn thành, đó là lúc để xem xét mở các vị thế mua hoặc gia tăng các vị thế mua hiện tại.

- Thiết lập vị thế bảo vệ: Nhà đầu tư có thể thiết lập các vị thế bảo vệ để tận dụng sự thay đổi xu hướng từ giảm sang tăng.

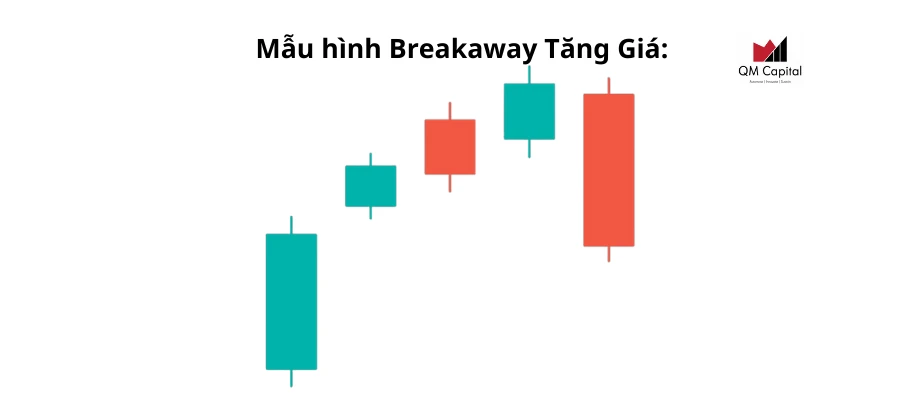

3. Bullish Breakaway

Khái niệm: Mẫu hình Breakaway tăng giá là một mẫu hình đảo chiều ngắn hạn bắt đầu với một cây nến tăng dài. Các cây nến tiếp theo sẽ tạo ra khoảng lợi nhuận tăng lên và lặp lại cho đến hết ngày thứ tư. Mẫu hình này thường xuất hiện sau một xu hướng giảm và báo hiệu một sự thay đổi trong tâm lý thị trường từ giảm sang tăng.

Cách nhận diện mẫu hình Breakaway Tăng Giá:

Cây nến đầu tiên (Nến tăng dài):

- Xuất hiện sau một xu hướng giảm rõ ràng.

- Là một cây nến xanh dài, cho thấy lực mua mạnh và đóng cửa cao hơn mức mở cửa.

Ba cây nến tiếp theo (Nến nhỏ hơn):

- Xuất hiện sau cây nến tăng dài.

- Mỗi cây nến tiếp theo mở cửa trong thân của cây nến trước và đóng cửa cao hơn, tạo ra khoảng lợi nhuận tăng lên.

- Thể hiện sự tiếp tục của lực mua nhưng với động lực giảm dần.

Cây nến thứ năm (Nến giảm dài):

- Xuất hiện sau ba cây nến tăng nhỏ hơn.

- Là một cây nến đỏ dài, trái ngược hoàn toàn so với các cây nến trước.

- Đóng cửa ở phía trên khoảng lợi nhuận của hai cây nến đầu tiên, xác nhận sự đảo chiều xu hướng.

Ý nghĩa và hành động giao dịch:

- Sự suy yếu của xu hướng tăng: Mẫu hình Breakaway tăng giá cho thấy sự tăng dần của giá nhưng động lực tăng dần suy yếu qua ba cây nến nhỏ hơn. Cây nến giảm dài cuối cùng là tín hiệu mạnh mẽ cho thấy xu hướng tăng đã kết thúc và xu hướng giảm có thể bắt đầu.

- Xác nhận sự đảo chiều: Cây nến giảm dài cuối cùng xác nhận sự thay đổi trong tâm lý thị trường và báo hiệu sự đảo chiều từ xu hướng tăng sang xu hướng giảm.

- Hành động giao dịch: Khi mẫu hình Breakaway tăng giá hoàn thành, các nhà giao dịch nên xem xét mở các vị thế bán hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều giảm giá.

4. Bullish Doji Star

Mẫu hình Bullish Doji Star là một mẫu hình nến đảo chiều tăng giá, thường xuất hiện ở đáy của một xu hướng giảm hoặc vùng hỗ trợ của xu hướng giảm. Mẫu hình này bao gồm hai cây nến và báo hiệu sự chuyển đổi từ xu hướng giảm sang xu hướng tăng.

Cách nhận diện mẫu hình Bullish Doji Star:

Cây nến đầu tiên (Nến giảm mạnh):

- Xuất hiện trong một xu hướng giảm rõ ràng.

- Là một cây nến đỏ dài, thể hiện lực bán mạnh mẽ và đóng cửa thấp hơn mức mở cửa.

Cây nến thứ hai (Nến Doji):

- Xuất hiện sau cây nến giảm mạnh.

- Là một nến Doji, thể hiện sự do dự và sự cân bằng giữa lực mua và lực bán.

- Râu nến ngắn, cho thấy giá mở cửa và đóng cửa gần như bằng nhau, tạo ra một thân nến rất nhỏ hoặc không có thân nến.

Gap giảm giá (Khoảng trống giảm giá):

- Cây nến Doji tạo ra một khoảng trống giảm giá (gap down) so với giá đóng cửa của cây nến giảm mạnh đầu tiên.

- Điều này có nghĩa là giá mở cửa của nến Doji thấp hơn giá đóng cửa của cây nến giảm mạnh, tạo ra một khoảng trống giữa hai cây nến.

Ý nghĩa và hành động giao dịch:

- Sự do dự và sự cân bằng: Mẫu hình Bullish Doji Star cho thấy sự do dự và cân bằng giữa lực mua và lực bán sau một xu hướng giảm mạnh. Cây nến Doji là dấu hiệu cho thấy lực bán đang suy yếu và lực mua bắt đầu xuất hiện.

- Xác nhận sự đảo chiều: Mẫu hình này báo hiệu sự chuyển đổi từ xu hướng giảm sang xu hướng tăng. Khi cây nến Doji xuất hiện sau cây nến giảm mạnh và tạo ra một khoảng trống giảm giá, đó là tín hiệu cho thấy thị trường có thể sắp đảo chiều.

- Hành động giao dịch: Khi mẫu hình Bullish Doji Star hoàn thành, các nhà giao dịch nên xem xét mở các vị thế mua hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều tăng giá.

5. Bullish Engulfing

Mẫu hình Bullish Engulfing là một tín hiệu đảo chiều tăng giá mạnh mẽ, thường xuất hiện ở cuối một xu hướng giảm dài hoặc sau một cú giảm mạnh. Mẫu hình này gồm hai cây nến trái ngược nhau, cho thấy sự chuyển đổi từ lực bán sang lực mua.

Cách nhận diện mẫu hình Bullish Engulfing:

Cây nến thứ nhất (Nến giảm):

- Là một cây nến màu đỏ (nến giảm giá) có phần thân khá ngắn và nhỏ, tương tự như hình minh họa.

- Nếu cây nến thứ nhất là một cây nến Doji, tín hiệu đảo chiều sẽ càng mạnh mẽ hơn.

- Đóng cửa thấp hơn mức mở cửa, thể hiện lực bán.

Cây nến thứ hai (Nến tăng):

- Là một cây nến màu xanh (nến tăng giá) có phần thân nến dài, bao phủ gần như toàn bộ cây nến thứ nhất.

- Giá mở cửa của cây nến thứ hai phải thấp hơn giá đóng cửa của cây nến đỏ (nến thứ nhất).

- Đóng cửa cao hơn mức mở cửa của cây nến thứ nhất, thể hiện lực mua mạnh mẽ.

Ý nghĩa và hành động giao dịch:

- Sự chuyển đổi tâm lý thị trường: Mẫu hình Bullish Engulfing cho thấy sự chuyển đổi rõ rệt từ lực bán sang lực mua. Cây nến tăng dài bao phủ toàn bộ cây nến giảm trước đó cho thấy sự chiếm ưu thế của lực mua.

- Xác nhận sự đảo chiều: Mẫu hình này báo hiệu sự đảo chiều từ xu hướng giảm sang xu hướng tăng. Khi cây nến thứ hai hoàn thành, đó là tín hiệu mạnh mẽ cho thấy xu hướng tăng có thể bắt đầu.

- Hành động giao dịch: Khi mẫu hình Bullish Engulfing xuất hiện, các nhà giao dịch nên xem xét mở các vị thế mua hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều tăng giá. Khối lượng giao dịch của cây nến thứ hai càng lớn, tín hiệu đảo chiều sẽ càng được củng cố bấy nhiêu.

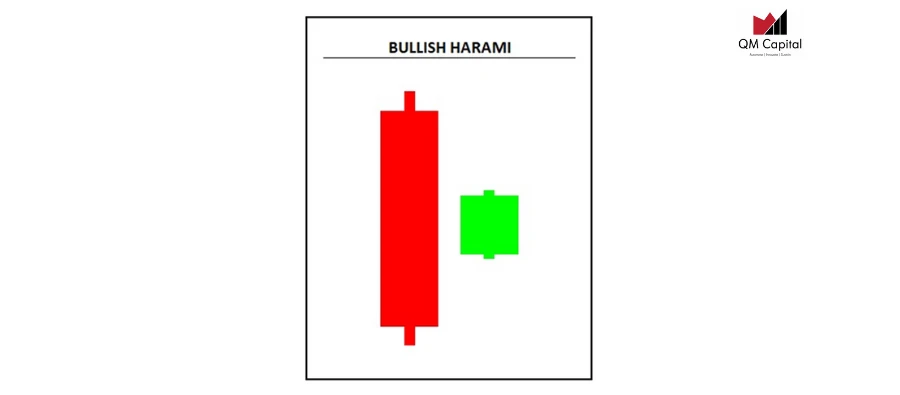

6. Bullish Harami

Mẫu hình Bullish Harami là một mẫu hình nến đảo chiều tăng giá, thường xuất hiện ở cuối một xu hướng giảm. Mẫu hình này bao gồm hai cây nến: một cây nến dài (nến mẹ) và một cây nến ngắn hơn (nến con) nằm hoàn toàn trong phạm vi của thân nến mẹ.

Cách nhận diện mẫu hình Bullish Harami:

Nến mẹ (Nến giảm dài):

- Xuất hiện trong một xu hướng giảm rõ ràng.

- Là một cây nến đỏ dài, cho thấy áp lực bán mạnh và đóng cửa thấp hơn mức mở cửa.

- Thân nến dài, thể hiện lực bán mạnh mẽ.

Nến con (Nến ngắn hơn):

- Xuất hiện sau cây nến giảm dài.

- Là một cây nến xanh ngắn hơn, có thân nằm hoàn toàn trong phạm vi của thân nến mẹ.

- Thân nến con phải ngắn hơn 25% so với thân nến mẹ.

- Màu sắc của nến con không quá quan trọng, nhưng nếu là nến tăng (xanh) thì tín hiệu đảo chiều càng mạnh.

Vị trí và kích thước của nến con:

- Nến con càng nằm giữa nến mẹ, tín hiệu đảo chiều càng mạnh mẽ.

- Nếu nến con mở cửa phía trên giá đóng cửa của nến mẹ, tạo khoảng trống GAP càng lớn thì mẫu hình Bullish Harami càng tốt.

Ý nghĩa và hành động giao dịch:

- Sự suy yếu của xu hướng giảm: Mẫu hình Bullish Harami cho thấy sự suy yếu của áp lực bán và sự xuất hiện của lực mua. Nến con nhỏ nằm trong phạm vi thân nến mẹ thể hiện sự do dự và bắt đầu của sự chuyển đổi từ tâm lý giảm giá sang tăng giá.

- Xác nhận sự đảo chiều: Mẫu hình này báo hiệu sự đảo chiều tiềm năng từ xu hướng giảm sang xu hướng tăng. Khi các yếu tố trên hội tụ, đó là dấu hiệu cho thấy thị trường sắp đảo chiều.

- Hành động giao dịch: Khi mẫu hình Bullish Harami hoàn thành, các nhà giao dịch nên xem xét mở các vị thế mua hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều tăng giá. Đây là cơ hội để mua vào khi thị trường bắt đầu chuyển đổi từ xu hướng giảm sang xu hướng tăng.

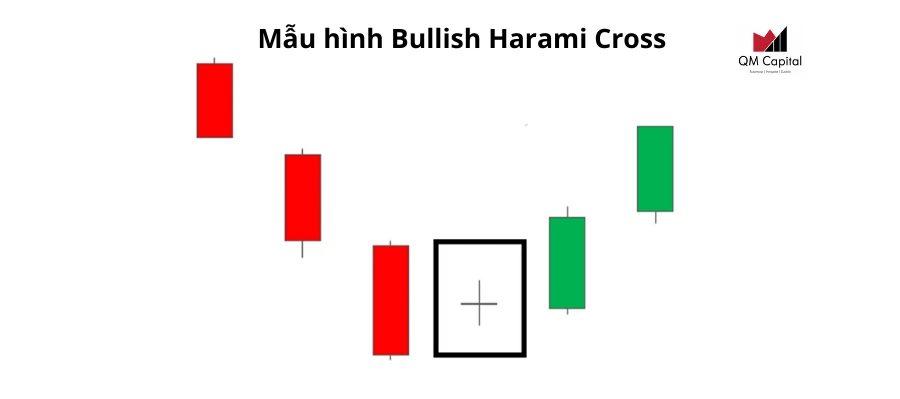

7. Bullish Harami Cross

Mẫu hình Bullish Harami Cross là một tín hiệu đảo chiều tăng giá xuất hiện trong xu hướng giảm hoặc vùng hỗ trợ. Mẫu hình này bao gồm hai cây nến, với cây nến thứ hai là một nến Doji nằm trong phạm vi thân nến đầu tiên. Mẫu hình này báo hiệu sự suy yếu của xu hướng giảm và tiềm năng đảo chiều tăng giá.

Cách nhận diện mẫu hình Bullish Harami Cross:

Xu hướng thị trường:

- Thị trường đang trong một xu hướng giảm hoặc đang ở vùng hỗ trợ.

Nến thứ nhất (Nến giảm dài):

- Là một cây nến đỏ dài, cho thấy áp lực bán mạnh.

- Thân nến dài và bóng nến ngắn ở hai đầu, thể hiện lực bán mạnh mẽ và sự suy yếu của lực mua.

Nến thứ hai (Nến Doji):

- Xuất hiện sau cây nến giảm dài.

- Là một nến Doji, có thân nến rất nhỏ hoặc không có thân nến, thể hiện sự do dự và cân bằng giữa lực mua và lực bán.

- Nằm trong phạm vi của thân nến thứ nhất, có thể là một nến tăng hoặc giảm.

- Tạo Gap mở cửa so với nến thứ nhất và nằm gần giữa trung tâm nến đầu tiên.

Ý nghĩa và hành động giao dịch:

- Sự suy yếu của xu hướng giảm: Mẫu hình Bullish Harami Cross cho thấy sự suy yếu của áp lực bán và sự xuất hiện của lực mua. Nến Doji thứ hai thể hiện sự do dự của thị trường và sự chuyển đổi từ tâm lý giảm giá sang tăng giá.

- Xác nhận sự đảo chiều: Mẫu hình này báo hiệu sự đảo chiều tiềm năng từ xu hướng giảm sang xu hướng tăng. Khi các yếu tố trên hội tụ, đó là dấu hiệu cho thấy thị trường sắp đảo chiều.

- Hành động giao dịch: Khi mẫu hình Bullish Harami Cross hoàn thành, các nhà giao dịch nên xem xét mở các vị thế mua hoặc thiết lập các vị thế bảo vệ để tận dụng sự đảo chiều tăng giá. Đây là cơ hội để mua vào khi thị trường bắt đầu chuyển đổi từ xu hướng giảm sang xu hướng tăng.

8. Bullish Tri-Star

Mẫu hình Ba Ngôi Sao Tăng Giá (Bullish Tri-Star) là một tín hiệu đảo chiều tăng giá hiếm gặp, xuất hiện trong xu hướng giảm hoặc trong giai đoạn điều chỉnh ngắn hạn. Mẫu hình này bao gồm ba cây nến Doji thân ngắn, thể hiện sự do dự và sự chuyển đổi từ xu hướng giảm sang xu hướng tăng.

Cách nhận diện mẫu hình Ba ngôi sao tăng giá:

Xu hướng thị trường:

- Thị trường đang trong một xu hướng giảm hoặc trong giai đoạn điều chỉnh ngắn hạn.

Ba nến Doji thân ngắn:

- Cả ba nến trong mô hình đều là nến Doji, có thân nến rất nhỏ hoặc không có thân nến, thể hiện sự do dự và cân bằng giữa lực mua và lực bán.

Nến Doji thứ hai:

- Nến Doji thứ hai tạo ra một Gap giảm giá so với nến Doji thứ nhất, nghĩa là giá mở cửa của nến thứ hai thấp hơn giá đóng cửa của nến thứ nhất.

Nến Doji thứ ba:

- Nến Doji thứ ba tạo ra một Gap tăng giá so với nến Doji thứ hai, nghĩa là giá mở cửa của nến thứ ba cao hơn giá đóng cửa của nến thứ hai.

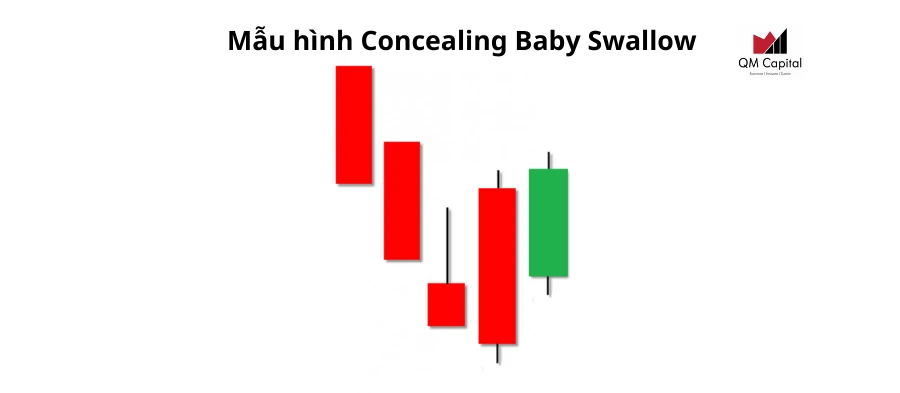

9. Concealing Baby Swallow

Mẫu hình Concealing Baby Swallow là một mẫu hình nến đảo chiều giảm giá hiếm gặp, thường xuất hiện trong xu hướng giảm. Mẫu hình này bao gồm bốn cây nến và thể hiện sự tiếp tục của áp lực bán, dẫn đến sự suy yếu của xu hướng giảm.

Cách nhận diện mẫu hình Concealing Baby Swallow:

Cây nến đầu tiên (Black Marubozu):

- Xuất hiện trong một xu hướng giảm rõ ràng.

- Là một cây nến đen dài (Black Marubozu), không có bóng nến, thể hiện lực bán mạnh mẽ và giá đóng cửa thấp hơn nhiều so với mức mở cửa.

Cây nến thứ hai (Black Marubozu):

- Là một cây nến đen dài (Black Marubozu), không có bóng nến.

- Mở cửa trong phạm vi thân của cây nến đầu tiên và đóng cửa thấp hơn mức đóng cửa của cây nến đầu tiên, tiếp tục thể hiện áp lực bán mạnh.

Cây nến thứ ba (High Wave):

- Là một cây nến High Wave, không có bóng nến dưới.

- Mở cửa thấp hơn mức đóng cửa của cây nến thứ hai.

- Bóng nến trên dài và đi vào phạm vi thân của cây nến thứ hai, thể hiện sự do dự nhưng vẫn trong xu hướng giảm.

Cây nến thứ tư (Nến đen dài):

- Là một cây nến đen dài, thể hiện lực bán mạnh mẽ.

- Thân nến bao phủ hoàn toàn thân nến của cây nến thứ ba, bao gồm cả các bóng nến, cho thấy sự tiếp tục của áp lực bán và sự xác nhận của xu hướng giảm.

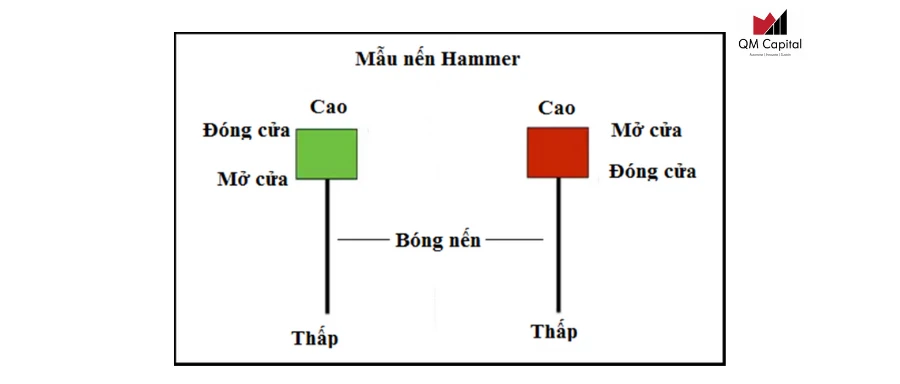

10. Hammer

Khái niệm: Mẫu hình Nến Búa (Hammer) là một tín hiệu đảo chiều tăng giá xuất hiện sau các nhịp giảm mạnh. Mẫu hình này thể hiện sự nỗ lực phục hồi giá mạnh mẽ và thường đi kèm với tín hiệu tích cực, hàm ý rằng lực mua đang quay trở lại thị trường.

Cách nhận diện mẫu hình Nến Búa:

Thân nến nhỏ:

- Thân nến khá nhỏ, cho thấy sự do dự giữa người mua và người bán trong phiên giao dịch.

- Thân nến có thể là màu xanh hoặc đỏ, nhưng tín hiệu tăng giá sẽ mạnh hơn nếu thân nến là màu xanh.

Bóng nến dưới dài:

- Bóng nến dưới dài, ít nhất gấp hai lần thân nến.

- Thể hiện rằng mặc dù giá bị đẩy xuống thấp trong phiên, lực mua đã mạnh mẽ đẩy giá lên lại gần mức mở cửa hoặc cao hơn.

Bóng nến trên ngắn hoặc không có:

- Bóng nến trên rất ngắn hoặc không có, cho thấy rằng lực mua chiếm ưu thế hoàn toàn trong phiên giao dịch.

Vị trí xuất hiện:

- Thường xuất hiện sau các nhịp giảm mạnh, tại đáy của xu hướng giảm hoặc trong vùng hỗ trợ quan trọng.

11. Homing Pigeon

Mẫu hình Nến Chim Bồ Câu Homing (Homing Pigeon) là một mẫu hình nến đảo chiều tăng giá, xuất hiện trong xu hướng giảm hoặc trong giai đoạn điều chỉnh của chu kỳ tăng giá. Mẫu hình này bao gồm hai cây nến giảm và cho thấy sự suy yếu của áp lực bán.

Cách nhận diện mẫu hình Nến Chim Bồ Câu Homing:

Xu hướng thị trường:

- Thị trường đang trong một xu hướng giảm hoặc điều chỉnh trong chu kỳ tăng giá.

Hai cây nến giảm:

- Cả hai nến trong mẫu hình đều là nến giảm, thể hiện áp lực bán.

Nến thứ nhất (Nến giảm mạnh):

- Là một cây nến giảm mạnh với thân dài, cho thấy áp lực bán mạnh mẽ và giá đóng cửa thấp hơn nhiều so với mức mở cửa.

Nến thứ hai (Nến giảm nhỏ hơn):

- Là một cây nến giảm nhỏ hơn, nằm hoàn toàn trong phạm vi thân nến thứ nhất.

- Giá mở cửa của nến thứ hai tạo Gap tăng so với giá đóng cửa của nến đầu tiên, cho thấy sự do dự và lực mua bắt đầu xuất hiện.

12. Inverted Hammer

Khái niệm: Mẫu hình Nến Búa Ngược (Inverted Hammer) là một tín hiệu đảo chiều tăng giá đặc biệt, thường xuất hiện ở đáy của xu hướng giảm giá. Mẫu hình này cho thấy sự do dự của thị trường và khả năng xuất hiện lực mua mạnh mẽ.

Cách nhận diện mẫu hình Nến Búa Ngược:

Thân nến ngắn:

- Thân nến ngắn do giá mở và đóng cửa gần nhau.

- Thân nến nằm ở phía dưới của phạm vi giá, thể hiện sự do dự giữa người mua và người bán trong phiên giao dịch.

Râu nến dưới:

- Không có hoặc rất ngắn, cho thấy giá không bị đẩy xuống thấp hơn trong phiên giao dịch.

Râu nến trên:

- Râu nến trên dài gấp 2-3 lần thân nến, thể hiện động thái của bên mua đẩy giá lên cao.

- Độ dài của râu nến trên thể hiện sức mạnh của lực mua và độ chính xác của tín hiệu đảo chiều.

Màu sắc của nến:

- Màu sắc của nến không quá quan trọng, nhưng nến Inverted Hammer màu xanh thường tạo ra tín hiệu đảo chiều mạnh mẽ hơn.

📌 BẠN HÃY SỬ DỤNG TÍNH NĂNG MẪU HÌNH TẠI QMTRADE ĐỂ KHÔNG BỊ BỎ LỠ NHỮNG MẪU HÌNH TIỀM NĂNG TỪ CÁC CỔ PHIẾU NHÉ!

TRẢI NGHIỆM TÍNH NĂNG TẠI: QMTRADE

Đánh giá

0 / 5