- Trang chủ

-

/ Các công ty chứng khoán nào cho phép sử dụng API trong giao dịch phái sinh?

Các công ty chứng khoán nào cho phép sử dụng API trong giao dịch phái sinh?

18/08/2024

8,526 lượt đọc

Trong thị trường chứng khoán, cả cổ phiếu truyền thống và phái sinh, công nghệ đóng một vai trò quan trọng trong việc cải thiện và đơn giản hóa quá trình giao dịch. Một trong những đột phá công nghệ gần đây chính là việc áp dụng API (Application Programming Interface) vào giao dịch chứng khoán tại Việt Nam. API là một công cụ hữu hiệu giúp nhà đầu tư có thể thực hiện các lệnh giao dịch một cách tự động và hiệu quả. Trong bài viết này, QM Capital sẽ giới thiệu những thông tin cơ bản về cách thức sử dụng API trong giao dịch chứng khoán phái sinh.

1. API được dùng trong giao dịch thế nào?

API, hay Giao diện Lập trình Ứng dụng, là một cơ chế cho phép hai hệ thống hoặc ứng dụng phần mềm tương tác với nhau. Nói cách khác, API là một bộ quy tắc cho phép một ứng dụng truy cập các chức năng hoặc dữ liệu của một ứng dụng khác, giúp chúng có thể giao tiếp và làm việc cùng nhau mà không cần sự can thiệp trực tiếp từ người dùng.

Trong lĩnh vực giao dịch chứng khoán, đặc biệt là chứng khoán phái sinh, các nhà đầu tư thường phải sử dụng các phần mềm giao dịch do các công ty chứng khoán cung cấp thông qua ứng dụng hoặc website. Tuy nhiên, các nền tảng này đôi khi không đáp ứng đủ nhu cầu phân tích hoặc tự động hóa các quyết định giao dịch, đặc biệt trong các tình huống cần phản ứng nhanh chóng.

Do đó, nhiều nhà đầu tư chuyên nghiệp lựa chọn sử dụng phần mềm giao dịch từ bên thứ ba, mà có khả năng được tùy chỉnh cao và cung cấp các công cụ phân tích tinh vi hơn. Những phần mềm này có thể được tích hợp trực tiếp với hệ thống của các công ty chứng khoán qua API, cho phép thực hiện các lệnh giao dịch tự động và cung cấp thông tin cập nhật liên tục, từ đó giúp nhà đầu tư nâng cao hiệu quả giao dịch và tối ưu hóa chiến lược đầu tư của mình.

2. Lợi ích và hạn chế của việc sử dụng API trong giao dịch phái sinh

Việc sử dụng API trong giao dịch phái sinh mang lại nhiều lợi ích đáng kể nhưng cũng không thiếu những hạn chế và thách thức. Dưới đây là tổng quan chi tiết về các lợi ích và hạn chế của việc sử dụng API trong giao dịch phái sinh:

2.1. Lợi ích của việc sử dụng API trong giao dịch phái sinh

- Tự động hóa giao dịch: API cho phép nhà đầu tư tự động hóa các hoạt động giao dịch như đặt lệnh, theo dõi giá, và quản lý rủi ro, giúp tối ưu hóa thời gian và năng lực.

- Tiết kiệm thời gian và tăng tính hiệu quả: Sử dụng API giúp nhà đầu tư tiết kiệm thời gian và công sức so với việc giao dịch thủ công, đồng thời nâng cao khả năng đưa ra quyết định giao dịch nhanh chóng và chính xác hơn.

- Giảm thiểu rủi ro: API cũng giúp nhà đầu tư kiểm soát rủi ro tốt hơn bằng cách tự động hóa việc cắt lỗ và chốt lời, từ đó bảo vệ vốn đầu tư khỏi những biến động thị trường bất ngờ.

2.2. Hạn chế của việc sử dụng API trong giao dịch phái sinh

- Rủi ro kỹ thuật: Các sự cố kỹ thuật như lỗi hệ thống hoặc sự cố kết nối internet có thể ảnh hưởng xấu đến hoạt động giao dịch của API, dẫn đến thất bại trong việc thực hiện các lệnh giao dịch.

- Vấn đề bảo mật: Khi sử dụng API, dữ liệu giao dịch có nguy cơ bị tấn công bởi hacker, đặc biệt là khi thông tin được truyền qua mạng không đủ an toàn.

- Yêu cầu kỹ năng công nghệ: Sử dụng API đòi hỏi nhà đầu tư phải có kiến thức kỹ thuật về thị trường, điều kiện thiết lập API, và kỹ năng lập trình để có thể khai thác hiệu quả công nghệ này.

3. Có những công ty chứng khoán nào cung cấp API cho giao dịch phái sinh

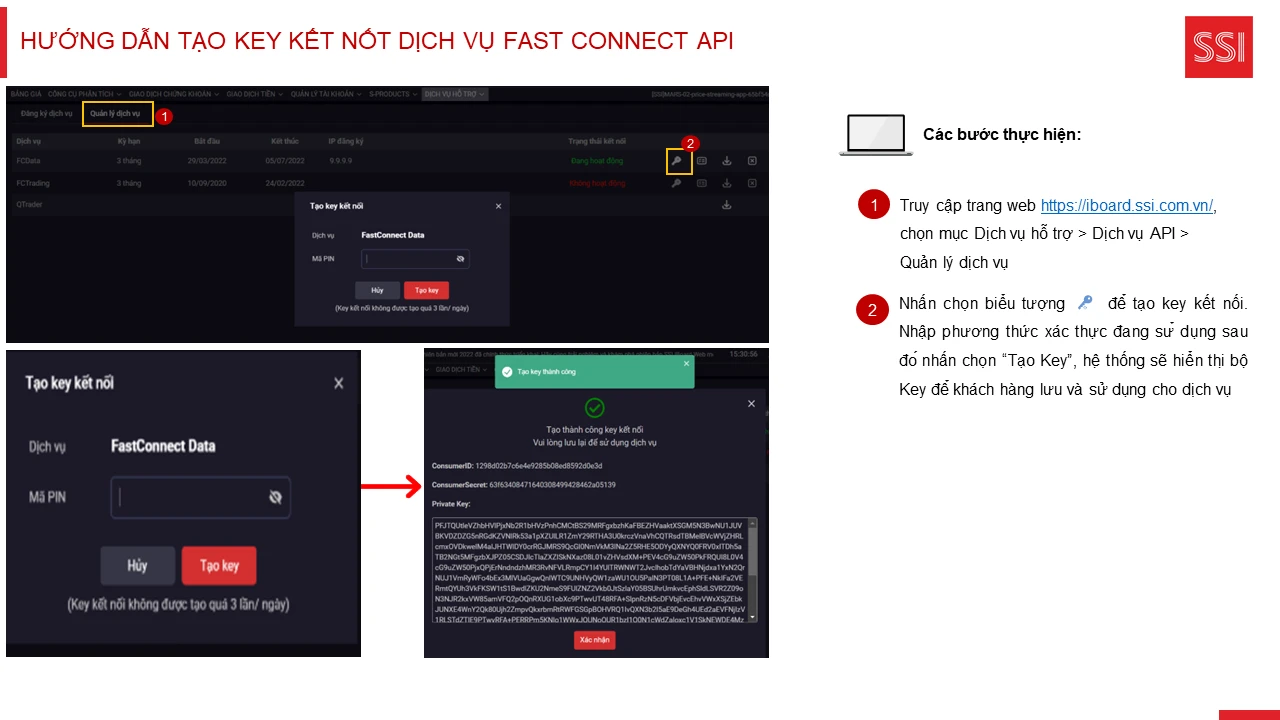

3.1. Công ty Cổ phần Chứng khoán SSI

- Loại API được cung cấp:

Fast Connect Trading: Hỗ trợ giao dịch tự động, bao gồm xác thực người dùng, đặt/hủy/sửa lệnh, theo dõi thông tin tài khoản, và streaming trạng thái lệnh cũng như danh mục phái sinh.

Fast Connect Data: Cho phép truy cập dữ liệu thị trường để phân tích và đưa ra quyết định giao dịch.

- Hỗ trợ ngôn ngữ lập trình: JavaScript, Python, .Net, và Java.

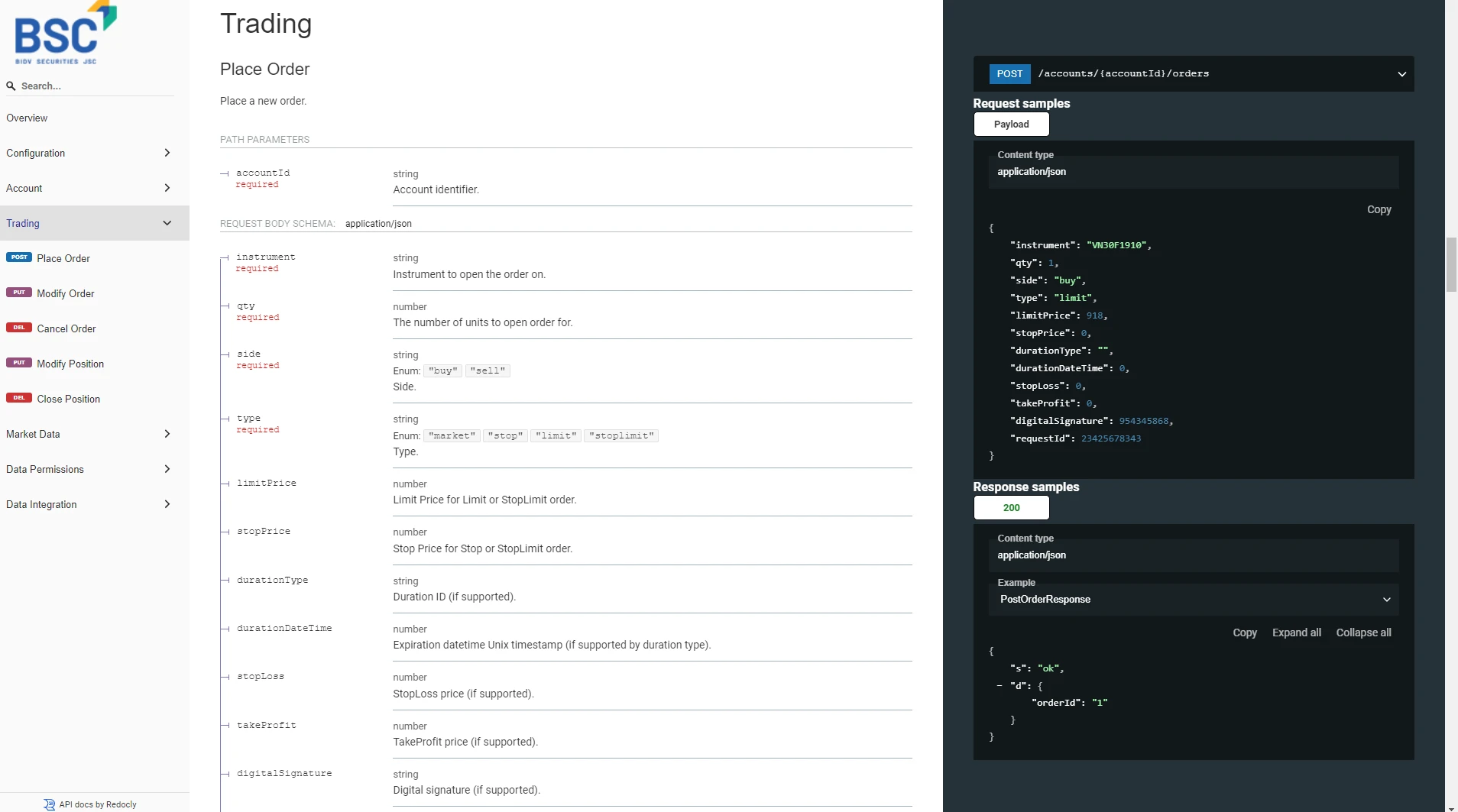

3.2. Công ty Cổ phần Chứng khoán BIDV (BSC)

- Dịch vụ OpenAPIs: Cho phép kết nối và thực hiện giao dịch trực tiếp từ tài khoản chứng khoán của khách hàng.

- Bảo mật: Sử dụng cơ chế xác thực OAuth2.0, đảm bảo an toàn thông tin và dữ liệu của khách hàng khi thực hiện giao dịch trực tuyến.

3.3. Công ty cổ phần Chứng khoán DNSE

- API theo chuẩn Restful: Hỗ trợ đặt lệnh tự động thông qua HTTP với định dạng JSON, phù hợp cho việc sử dụng với Amibroker và các chỉ báo kỹ thuật đã được thiết lập.

- Tính năng: Cung cấp thông tin thị trường, giao dịch và tài khoản một cách đầy đủ và bảo mật với chức năng OTP.

- Đặc điểm: Dễ hiểu, thân thiện với người dùng và hỗ trợ giao dịch cả chứng khoán cơ sở lẫn phái sinh.

📌 HÃY XÂY DỰNG VÀ KIỂM THỬ CHIẾN LƯỢC GIAO DỊCH CỦA BẠN TRÊN NỀN TẢNG QMTRADE TRƯỚC KHI SỬ DỤNG TIỀN THẬT ĐỂ TRÁNH NHỮNG RỦI RO KHÔNG ĐÁNG CÓ.

TRẢI NGHIỆM TÍNH NĂNG TẠI: QMTRADE

Đánh giá

0 / 5