- Trang chủ

-

/ Mẫu hình cốc và tay cầm là gì? Làm thế nào để giao dịch hiệu quả với mẫu hình này?

Mẫu hình cốc và tay cầm là gì? Làm thế nào để giao dịch hiệu quả với mẫu hình này?

20/04/2024

8,830 lượt đọc

Giới thiệu về mẫu hình cốc và tay cầm

Mẫu hình cốc và tay cầm (Cup and Handle) là một kiểu mẫu hình biểu đồ được giới thiệu bởi William J. O’Neil trong cuốn sách “How to Make Money in Stocks” vào năm 1988. Mẫu hình này có hình dáng giống như chiếc cốc với phần đáy tròn như chữ U và một tay cầm nhỏ hơi lệch.

Đặc điểm

Mẫu hình này thường xuất hiện khi thị trường đang trong một xu hướng tăng hoặc giảm rõ ràng và báo hiệu sự tiếp tục của xu hướng đó. Khi mẫu hình Cốc và Tay Cầm hình thành, mẫu hình này đánh dấu một giai đoạn củng cố, nơi giá không tăng hoặc giảm đáng kể mà đi ngang. Sau giai đoạn này, khi giá phá vỡ khỏi “tay cầm” của mẫu hình và tăng lên, điều này cho thấy xu hướng tăng giá trước đó sẽ tiếp tục mạnh mẽ. Nhà đầu tư có thể sử dụng tín hiệu từ mẫu hình này để đưa ra quyết định mua vào hoặc bán ra, tùy theo xu hướng chính của thị trường.

Để xác định điểm thoát thị trường, nhà đầu tư tính giá mục tiêu cho mẫu hình cốc và tay cầm bằng cách cộng chiều cao của mẫu hình (chênh lệch giữa điểm cao nhất và đáy của cốc) với giá ở mép cốc bên phải. Động thái xác nhận là khi cổ phiếu vượt qua giá đột phá trên mép cốc bên phải.

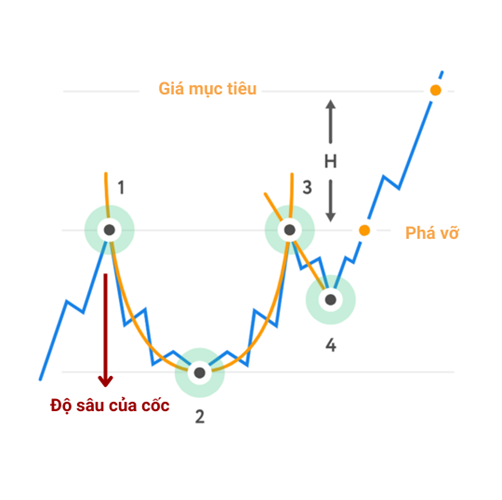

Biểu đồ minh họa mẫu hình cốc và tay cầm

Để hạn chế tổn thất tiềm năng khi giá đột nhiên đi theo hướng ngược lại, xem xét đặt một lệnh dừng bán ở hoặc dưới giá đột phá.

Mẫu hình cốc và tay cầm được hình thành khi giá của một chứng khoán ban đầu giảm xuống và sau đó tăng lên để tạo thành hình dạng giống như chữ “U” tròn (1, 2, 3 còn được gọi là Cốc). Khi nó tạo thành mép cốc bên phải, đặc trưng bởi 1 sự giảm giá ngắn, tương tối thẳng (từ 3 đến 4) tạo nên “Tay cầm”.

Tay cầm giảm giá được hình thành do áp lực bán gia tăng khi chứng khoán thử nghiệm mức cao của nó tại mép cốc bên phải. Khi khi những người bán từ bỏ, chứng khoán có tiềm năng để phá vỡ lên phía trên.

Thành phần để tạo lên mẫu hình cốc và tay cầm

Phần cốc:

- Trước khi hình thành phần bên trái của cốc, cần có một đợt tăng giá ít nhất là 30% (thậm chí là 50%, 100%). Điều này tạo điều kiện cho mẫu hình cốc và tay cầm, vốn là mẫu hình tiếp diễn xu hướng, phát triển từ một đợt tăng giá trước đó.

- Thời gian để hình thành cốc thường kéo dài từ 7 đến 65 tuần, thường là 3 đến 6 tháng.

- Độ sâu của cốc, tức là tỷ lệ điều chỉnh từ đỉnh cốc xuống đáy cốc, nên là khoảng 12-15% và có thể lên tới 33% hoặc 40-50%. Mẫu hình với độ sâu vượt quá 50% thường không thành công.

- Đáy cốc hình chữ “U” đáng tin cậy hơn đáy hình chữ “V”.

- Đỉnh cốc bên phải và đỉnh cốc bên trái không nhất thiết phải bằng nhau.

Phần tay cầm:

- Thời gian hình thành tay cầm từ 1 đến 2 tuần. Đây là giai đoạn điều chỉnh nhằm loại bỏ nhà đầu tư không đủ kiên định trước khi bắt đầu một đợt tăng giá mới.

- Khối lượng giao dịch trong phần tay cầm phải thấp, điều này cho thấy thanh khoản cạn kiệt và không còn ai muốn bán ra. Khối lượng giao dịch thấp trong giai đoạn này là dấu hiệu tích cực.

- Đôi khi, một số cổ phiếu không hình thành phần tay cầm mà tăng trực tiếp, nhưng mẫu hình này thường có tỷ lệ thành công thấp hơn.

- Tay cầm nên nằm ở nửa trên của cốc và trên đường trung bình di động 200 ngày (MA200). Nếu không đáp ứng hai tiêu chí này, khả năng mẫu hình thất bại cao.

- Tỷ lệ điều chỉnh của tay cầm thường từ 10-15% tính từ đỉnh của tay cầm, trừ khi cốc được hình thành rất lớn.

- Điểm phá vỡ khỏi tay cầm thường đi kèm với sự tăng khối lượng giao dịch 40-50% so với mức trung bình của các phiên trước đó.

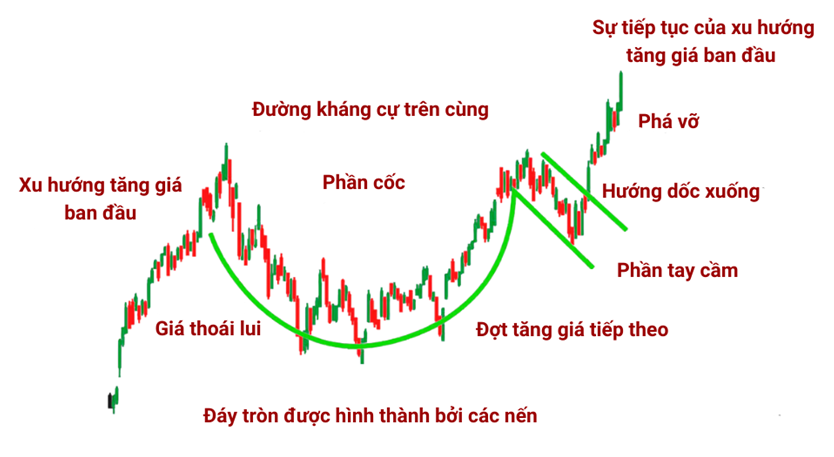

Hình minh họa mẫu hình cốc và tay cầm

Các cách để giao dịch với mẫu hình cốc và tay cầm

Biều đồ minh họa mẫu hình cốc và tay cầm

Cách 1. Nhà đầu tư vào lệnh tại vùng hỗ trợ của tay cầm

Đây là cách giao dịch an toàn, bởi nhà đầu tư sẽ chờ đợi giá quay lại và kiểm định (test) vùng hỗ trợ cũ của phần tay cầm trước khi bật tăng và phá vỡ đỉnh của cốc. Giả sử giá ở vùng tay cầm là khoảng 30-31, bạn sẽ vào lệnh ở mức giá này.

Nguy cơ là nếu giá không quay lại mà trực tiếp phá vỡ đỉnh cốc và tiếp tục tăng, nhà đầu tư sẽ bỏ lỡ một phần lợi nhuận do vào lệnh muộn.

Cách 2: Vào lệnh tại đáy của tay cầm

Đây là cách có thể mang lại lợi nhuận cao nhất nhưng cũng chứa đựng rủi ro cao. Nhà đầu tư sẽ vào lệnh ngay tại vùng được coi là đáy của tay cầm mà không cần chờ đợi tín hiệu phá vỡ đỉnh cốc để xác nhận mẫu hình.

Lợi ích: Nếu mẫu hình diễn biến đúng như dự đoán và giá bắt đầu tăng mạnh, nhà đầu tư sẽ thu được toàn bộ lợi nhuận từ động thái này.

Phương pháp này phù hợp với nhà đầu tư có kinh nghiệm và sẵn sàng chấp nhận mạo hiểm cao, bởi vì nếu giá không hồi phục mà tiếp tục giảm, nhà đầu tư có thể gặp thua lỗ.

Đánh giá

0 / 5